13º salário em mãos: onde investir o dinheiro extra?

Eu ouvi especialistas e, ao menos em um ponto, eles são unânimes: a grana é uma chance de olhar com mais atenção para as suas finanças; veja onde investir

É fácil saber que o ano está chegando ao fim sem precisar olhar o calendário: basta olhar a decoração - que alimenta, em especial, as expectativas das crianças. Para os adultos com carteira assinada, o foco é outro: a conta-corrente, já que a época natalina sucede o pagamento do 13º salário.

Eu conversei com especialistas sobre o dinheiro extra de fim de ano e, ao menos em um ponto, eles são praticamente unânimes: o recebimento do 13º salário é uma chance de olhar com mais atenção para as suas finanças, pagar dívidas (se for o caso) ou mesmo decidir como investir a grana. Quem sabe conferir a Black Friday das Corretoras?

Caso você tenha contas a pagar, Allan Furtado, da Ativa Investimentos, afirma que a prioridade deve ser o planejamento. “Você foi disciplinado ao longo do ano? Caso a resposta seja negativa, sugiro usar o recurso para quitar dívidas ou se planejar para os custos do início do próximo ano, como impostos e material escolar".

Tudo passado a limpo, é hora de calibrar as expectativas - definir quais são os objetivos desse dinheiro. Eu dividi o texto por perfil. Se preferir, você pode conferir diretamente a parte que mais lhe interessa clicando em um dos links abaixo.

-

- Não tenho dívidas, mas tenho pouco dinheiro

- Tenho colchão financeiro, mas nunca investi

- Já invisto e quero turbinar minha carteira com o 13º

- Quero correr mais riscos

Sem dívidas, mas conta rala

De imediato, ao investir pela primeira vez você terá de lidar com uma questão: a reserva de emergência - um dos objetivos básicos para o investidor iniciante. “Se você conseguir honrar todos os seus compromissos com apenas os 12 salários anuais, todo o 13º deve compor a sua reserva de emergência”, recomenda o professor de finanças do Insper, Ricardo Rocha.

Até pouco tempo atrás, a renda fixa era unanimidade como melhor opção de investimento. Você aplicava em títulos públicos e poderia ter retornos exorbitantes.

Hoje, com a taxa básica de juros a 5%, e com perspectivas de queda, esse tipo de investimento tem perdido a atratividade - em alguns casos, tendo retornos reais negativos. Mas a renda fixa ainda é necessária - a dúvida é o quanto da sua carteira ela deve compor.

Além de ser atrelado à Selic, o investimento para o colchão financeiro deve ter baixo risco do emissor e ser fácil de resgatar a qualquer momento.

Rocha, do Insper, recomenda fundos de alta liquidez - justamente, aqueles que são fáceis de sacar. Já o analista-chefe da Rico Investimentos, Roberto Indech, reforça que as aplicações no Tesouro Selic são a melhor escolha. “Ainda dá para ter uma rentabilidade razoável”, comenta.

Base pronta, olho no futuro

Se você já tem uma reserva de emergência, o 13º é ideal para começar a planejar o seu futuro, diz o professor Ricardo Rocha. Sendo para a aposentadoria ou qualquer outro plano, aqui o importante é aplicar de olho na rentabilidade de longo prazo.

Segundo Rocha, em especial quando se fala em aposentadoria, os fundos de previdência, fundos imobiliários e títulos longos indexados à inflação são boas opções.

Se você quiser ser mais arrojado, o mercado de ações é uma alternativa. Como um dos filtros é o longo prazo, o ideal é que sejam ativos da bolsa de empresas consolidadas e que paguem dividendos, diz o especialista.

Gestor do Daycoval Investimentos, Marcos Lyra segue uma linha parecida: ele recomenda usar o dinheiro do 13º salário para aplicar em previdência privada.

Para quem entrega a modalidade completa da declaração de imposto de renda, é bastante vantajoso aplicar em PGBL (Plano Gerador de Benefício Livre), pois as contribuições para esse tipo de plano de previdência podem ser deduzidas na declaração.

“Nessa modalidade, o investidor pode aplicar até 12% dos seus rendimentos totais tributáveis”, diz Lyra.

Do básico para o moderado

Com o colchão financeiro pronto e um destino para o dinheiro no longo prazo, pode ser hora de planejar outros objetivos.

O gerente de marketing da Easynvest, Anderson Paiva, indica para investidores conservadores aplicações em CDBs e LCIs, que pagam mais que o Tesouro, e acima até mesmo dos títulos prefixados. “Neste caso, é preciso lembrar do risco envolvendo a taxa de juros”, diz.

Os CDBs e LCIs significam, respectivamente, Certificado de Depósito Bancário e Letras de Crédito Imobiliário. Esses títulos emitidos por instituições financeiras são as aplicações de menor risco na renda fixa privada, pois contam com a cobertura do Fundo Garantidor de Créditos, a mesma garantia da poupança.

Paiva recomenda que, conforme o investidor vá se sentindo confortável, ele vá aumentando a participação da renda variável em sua carteira, mas sem deixar de lado a renda fixa.

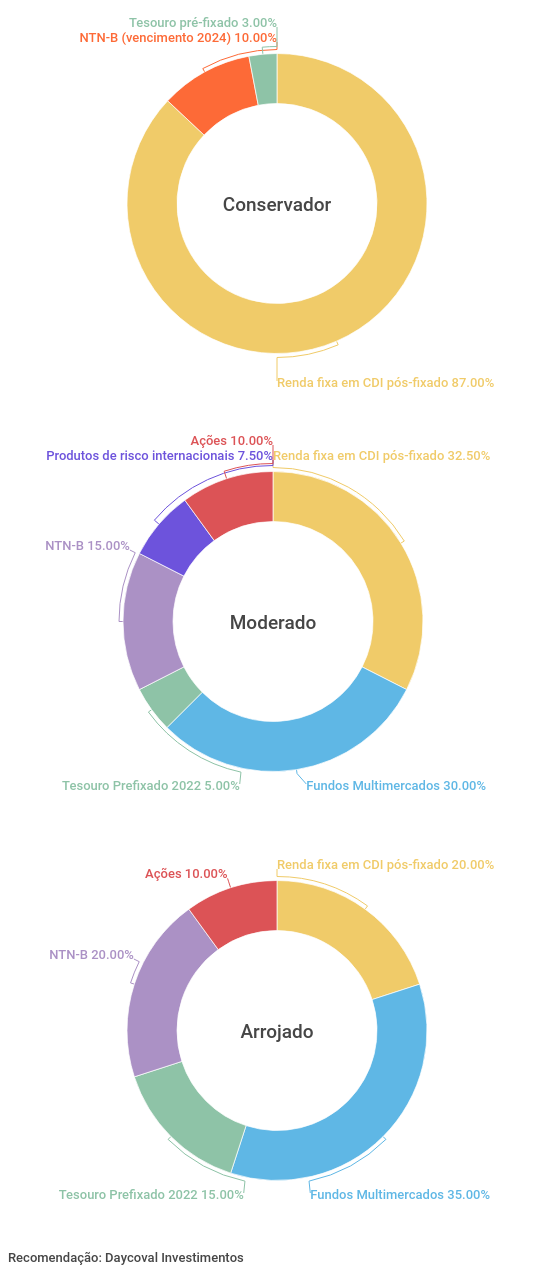

Lyra, do Banco Daycoval, recomenda uma carteira conservadora com 3% dos recursos alocados em títulos prefixados de três anos, 10% em NTN-Bs (Tesouro IPCA+) com vencimento depois de 2024 e 87% ainda em renda fixa atrelada ao CDI.

Segundo ele, ações e aplicações em fundos multimercados devem ficar para um segundo momento. Lyra diz que a introdução das NTN-Bs ajuda o investidor novato a entender melhor as flutuações do mercado.

Furtado, da Ativa, vai além: diz que é natural que parte dos recursos antes alocados na renda fixa sejam direcionados para outros investimentos que buscam rentabilidade maior, mas envolvem um pouco de risco. "Na conjuntura atual, é importante que o investidor entenda que exposição ao risco não torna sua vida um cassino".

Segundo Furtado, mesmo para um investidor mais conservador, um pouco de risco de mercado ou risco de crédito pode ser saudável para sua carteira de investimentos. "O importante é saber ponderar essa exposição e selecionar os melhores ativos", afirma.

Lyra, do Daycoval diz que o banco está tomando cuidado com as orientações para que os investidores iniciantes não tenham uma decepção e voltem para o mercado de renda fixa.

Rumo ao perfil arrojado

Ao falar da migração para a renda variável, Paiva, da Easynvest, fala em 20% dos investimentos alocados nessa categoria. "Até chegar a uns 40%, pensando já num perfil bastante arrojado", diz o especialista.

Ele afirma que o ponto a se lembrar é destinar às ações recursos que não sejam destinados a emergências. "Se você consegue construir bem uma reserva, você consegue deixar uma porcentagem por dois ou três anos em qualquer tipo de produto", diz.

Já o chefe de análise da Toro Investimentos, Rafael Panonko, afirma que, independentemente do perfil, o investidor deve pensar num portfólio diversificado, e não na onda do momento. "Recomendo fundos imobiliários para quem está começando a experimentar ativos de risco".

Panonko diz ver a busca por risco como um caminho natural, por conta da Selic baixa. "Não vai ter muito para onde fugir; vai ter que mudar de perfil", afirma. "O maior risco é não acumular patrimônio".

*Colaborou Jasmine Olga

Um tempero nos investimentos: quais as melhores oportunidades para quem quer usar o 13º salário para multiplicar o patrimônio

Confira os 5 tipos ideais de investimentos para você fazer com sua segunda parcela do 13º e dar um gostinho diferente para sua carteira

De criptomoedas a ações no exterior, conheça 6 investimentos que podem ajudar a turbinar seu 13º salário

A inflação elevada e o mau momento da bolsa e dos fundos investimentos provocam calafrios em muitos investidores, mas também trazem oportunidades para quem tem dinheiro na mão

13º salário de 2021 cai na conta até amanhã! Veja onde investir se você tem perfil conservador

Consultamos especialistas e o veredito é unânime: no cenário atual o que não faltam são oportunidades, mesmo para os investidores menos inclinados ao risco

Parcela que vai investir 13º em 2020 é maior que 2019, mas maioria pagará dívidas

Segundo a pesquisa, 38% responderam que querem guardar de 51% a 100% do benefício

Congresso prorroga vigência de MP que institui 13º para bolsa família

MPs têm validade já desde a edição pelo governo federal, mas precisam ser aprovadas pelo Congresso Nacional para terem a vigência confirmada, ou perdem efeito

Binance e Bittrex, duas exchanges estrangeiras de criptomoedas para chamar de sua

Entenda por que vale a pena abrir conta em uma corretora de fora e veja quais são as principais diferenças entre as duas casas sugeridas por especialistas com grande experiência no mercado

Bolsonaro assina lei da antecipação da 1ª parcela do 13º salário de aposentados

Antecipação da primeira parcela do décimo terceiro tem previsão de liberar R$ 21 bilhões para 30 milhões de beneficiários

13º do Bolsa Família custará R$ 2,5 bilhões aos cofres públicos

Novo ministro da Cidadania, Osmar Terra, afirmou que o benefício será pago ainda este ano

13º salário injeta R$ 211,2 bilhões na economia e varejo estende ‘Black Friday’

Ao todo, 85 milhões de trabalhadores têm direito ao benefício; varejo espera avanço nas vendas de fim de ano

As 5 melhores formas de você investir o seu 13º salário

Deixe as viagens e os presentes caros e utilize seu salário extra para embarcar no mundo dos investimentos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP