Sobre decisões irracionais e ‘empurrõezinhos’: 3 lições do Nobel Richard Thaler para investidores

Em palestra em São Paulo, o Nobel de Economia Richard Thaler, especialista em Economia Comportamental, deu lições valiosas para o investidor pessoa física lidar com suas emoções e tomar decisões melhores para o seu dinheiro

Outro dia eu estava a caminho da minha aula de dança quando resolvi dar aquela corridinha para atravessar a rua e pegar os últimos segundos do sinal aberto para pedestres. Mas, prestes a pôr os pés na rua, eu tropecei e levei um tombo daqueles.

Ralei joelho, mãos, cotovelo, quadril; paguei mico, fui socorrida por populares e, ao levantar, literalmente quase desmaiei pelo choque. Minha pressão caiu, comecei a perder os sentidos e, por pouco, não chamaram o SAMU. Foi péssimo. Poderia ter sido pior: eu poderia ter caído no meio da rua, batido a cabeça, sei lá.

Mas por que estou contando isso? Porque eu não consigo me lembrar de alguma outra vez pontual em que eu tenha sido tão irracional. Eu não estava atrasada. Eu não sei quais as probabilidades de alguém tropeçar e cair ao correr para pegar o sinal aberto, mas não preciso fazer essa análise para saber que o benefício de chegar mais cedo ou ser pontual é muito pequeno se comparado ao ônus de enfiar o seu joelho com tudo no asfalto.

No mundo dos investimentos e das finanças pessoais não é diferente. Às vezes arriscamos perder muito para ganhar relativamente pouco; compramos ativos na alta para vender na baixa; gastamos hoje com pequenos prazeres, deixando de poupar para algo mais importante no futuro.

E o pior é que, na hora em que tomamos essas más decisões, muitas vezes temos ótimos motivos. Elas parecem fazer muito sentido e não nos damos conta da nossa própria irracionalidade.

Por muito tempo, a teoria econômica clássica trabalhou com a hipótese de que os agentes econômicos - que são essencialmente as pessoas - são seres totalmente racionais, capazes de tomar as decisões mais eficientes com base nas informações disponíveis.

Mas, dos anos 1970 para cá, alguns economistas e psicólogos estudiosos das tomadas de decisão perceberam que não é bem assim. Muitas vezes somos influenciados por vieses comportamentais, hábitos e emoções, que não conseguimos perceber ou controlar, e não tomamos a melhor decisão possível com os dados que temos em mãos.

Pelo contrário, cometemos erros sistemáticos ou sequer temos conhecimento suficiente para fazer estimativas corretas. E, quando muita gente comete os mesmos erros, influenciada pelos mesmos vieses, os mercados - ao contrário do que sugere a teoria clássica - não são tão eficientes assim, nem conseguem se corrigir por si sós.

Algumas áreas, como a Psicologia Econômica, a Economia Comportamental e, mais especificamente, as Finanças Comportamentais, dedicam-se ao estudo da tomada de decisão e dos vieses que a influenciam. Antes marginalizadas no estudo econômico, hoje elas são amplamente aceitas, apesar de ainda sujeitas a críticas dos economistas mais ortodoxos.

Mas, nem por isso, deixaram de render alguns prêmios Nobel de Economia: o psicólogo Daniel Kahneman, o economista Robert Shiller e, mais recentemente, o também economista Richard Thaler, vencedor do prêmio no ano passado.

Richard Thaler entre nós

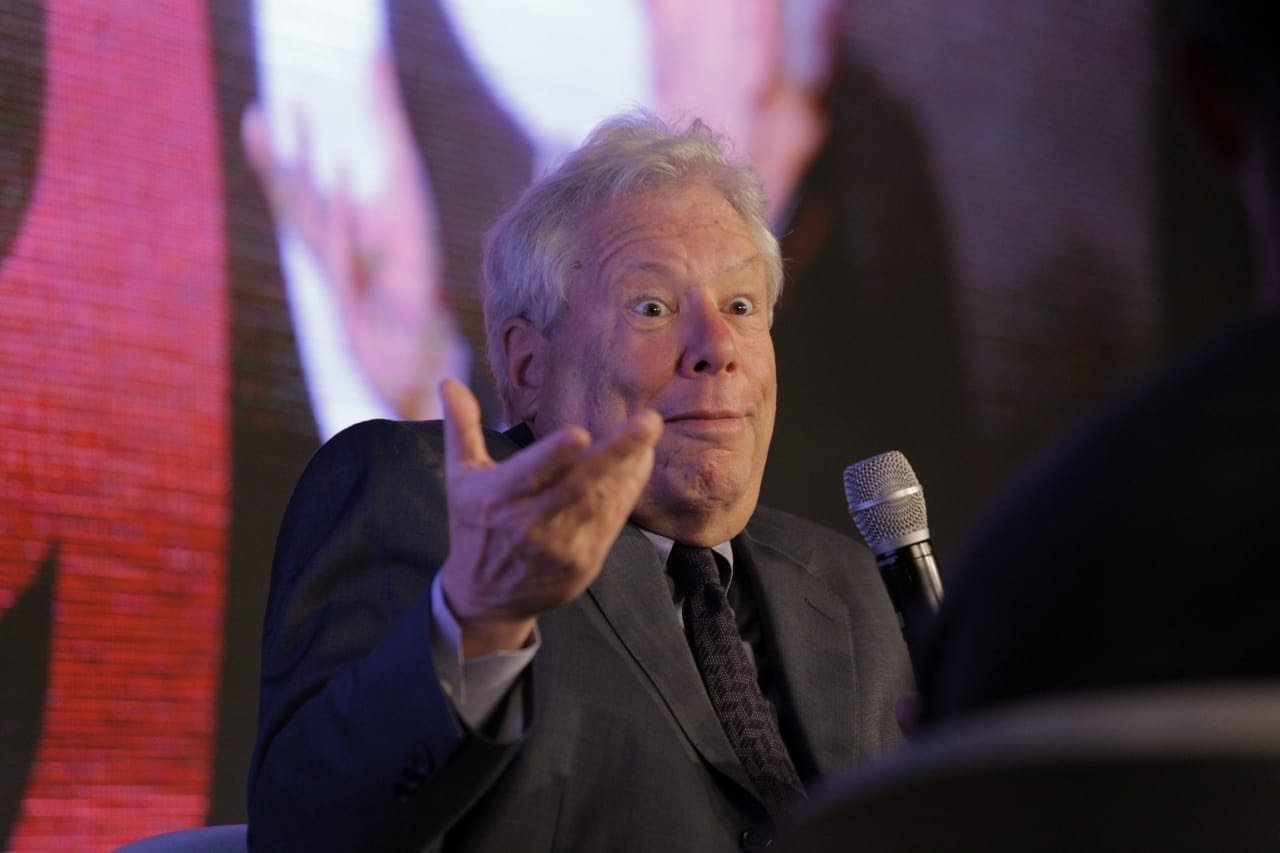

Thaler esteve no Brasil na última semana, e eu tive o privilégio de assistir à sua palestra em São Paulo, durante o evento de comemoração de aniversário de nove anos da Empiricus.

O professor da Universidade de Chicago - meca do pensamento econômico liberal clássico - é um dos maiores expoentes da Economia Comportamental e está lançando seu novo livro, “Misbehaving”, em português. Aliás, você pode ler o primeiro capítulo dele aqui mesmo, no Seu Dinheiro.

“Misbehaving” é sobre como os agentes econômicos não se comportam como os economistas esperam. Nele, o professor traz relatos divertidos sobre o quanto somos humanos na nossa tomada de decisões econômicas, como isso afeta os mercados e como fazer escolhas melhores.

Mas Thaler já havia ficado famoso mesmo antes do Nobel por outro livro, “Nudge”, sobre como muitas vezes as pessoas só precisam de um “empurrãozinho” (a “nudge”, em inglês) para tomar as decisões mais inteligentes.

“A Economia Comportamental deixou a Economia mais humana”, disse Thaler durante a palestra.

Ele citou o também Nobel Herbert Simon, que ainda nos anos 1970 estudou a racionalidade limitada dos agentes econômicos ao tomar decisões, e disse que o termo Economia Comportamental parece redundante.

“Que outro tipo de Economia poderia haver? Mercados são pessoas comprando e vendendo. Mesmo que haja algoritmos, alguém os escreveu. Economia é sobre pessoas”.

Thaler lembra que, por muito tempo, o estudo de Economia era menos matemático e mais comportamental - basta ler Adam Smith, que já falava sobre problemas de autocontrole e excesso de confiança. Foi apenas depois da Segunda Guerra Mundial que a coisa começou a ficar mais matemática e tornou-se um estudo mais rigoroso neste sentido.

“Temos modelos econômicos que assumem que as pessoas são Einsteins, mas não é o que acontece. As pessoas estão mais para Homer Simpson. O que eu tenho feito é desenvolver um tipo de economia que misture pessoas espertas e outras mais como Homer Simpson. Está mais para homer economicus do que homo economicus”, brincou.

Thaler defende que, para resolver os problemas mais complexos da vida, como quanto guardar para a aposentadoria, as pessoas não são tão eficientes quanto nos modelos clássicos, cujos agentes ele chama de “Econs”.

“Econs não têm problemas de autocontrole. Não têm ressacas, se exercitam na quantidade certa e guardam dinheiro suficiente para a aposentadoria. Mas a maioria das pessoas tem problemas em todas essas áreas”, disse.

Mas isso não quer dizer que estejamos fadados a meter os pés pelas mãos ao tomarmos decisões - ou a meter os pés e mãos no asfalto, nos "estabacando" na rua.

Os livros mais populares de Thaler vão justamente no sentido de mostrar como podemos escolher melhor e, inclusive, como o poder público pode incentivar os cidadãos a tomarem boas decisões para o seu futuro.

Conhecer nossas falhas e adotar truques simples ajudam, e muito, a lidar com um mundo cada vez mais complexo.

“Não é que eu ache que as pessoas são estúpidas”, disse Thaler em sua mensagem final na palestra, “é que a vida é difícil mesmo. Descobrir quanto poupar para a aposentadoria, eu acho que nem eu seria capaz de fazer isso. O mundo está ficando mais e mais complicado e nós temos muito em que pensar”.

A seguir, eu pincei três mensagens importantes da palestra de Thaler para o investidor pessoa física:

1. Muitas vezes, você só precisa de um “empurrãozinho”

Thaler e o advogado Cass Sustein, coautor de “Nudge”, chamaram assim as mudanças pequenas e imperceptíveis que podemos fazer no ambiente para influenciar as pessoas a fazerem escolhas melhores. O “nudge”, que poderia ser traduzido como “empurrãozinho”, funciona como uma deixa positiva, mas ainda preservando o livre-arbítrio.

Os Econs não seriam influenciados por “nudges”, porque eles são, na verdade, irrelevantes quando se trata de tomar uma decisão 100% racional. Em outras palavras, "nudges" são fatores que as pessoas normalmente levam em conta na hora de fazer uma escolha, mas que não deveriam ser considerados, do ponto de vista racional.

Os “nudges” são inclusive usados como parte de políticas públicas para incentivar as pessoas a fazerem o que é melhor para elas mesmas, quando a tendência seria elas fazerem uma escolha pior.

Thaler deu dois exemplos de como os “nudges” já foram bem utilizados em finanças, nos programas de previdência privada dos Estados Unidos e do Reino Unido.

Nos EUA, quando os programas de aposentadoria das empresas se tornaram mais complexos, com diversas opções de valor de contribuição e tipos de investimento, a taxa de adesão a esses planos caiu vertiginosamente.

As pessoas tinham que preencher longos formulários e solicitar a adesão, o que é um dificultador para a nossa preguiça mental. Tudo que foi preciso para aumentar a adesão aos planos foi trocar a ordem das coisas.

Se os empregados não preenchessem os formulários, eles seriam automaticamente inscritos num plano padrão, com a contribuição mínima. Se não quisessem ficar no plano, teriam que optar ativamente por sair. A adesão subiu para 90%. Os 10% restantes foram as desistências.

No Reino Unido, onde o próprio governo implementou essa política, a taxa de adesão depois do “empurrãozinho” foi semelhante. Uma mudança simples que pode trazer um imenso benefício para o futuro das pessoas.

A escolha mais racional, num caso como esse, seria aderir ao plano de previdência e pronto. Principalmente nos casos em que o empregador contribui com uma parcela das reservas de aposentadoria do empregado. Dinheiro “grátis”.

Mas isso não era o suficiente para fazer as pessoas aderirem, porque nossa mente tende a ir pelo caminho do menor esforço. E o menor esforço, em um mundo em que nos defrontamos com tantas decisões complexas diariamente, é simplesmente continuar fazendo o que você já está fazendo.

Trata-se do viés do Status Quo, mas pode chamar de inércia se quiser. A Economia Comportamental já sabe que nosso cérebro resiste a mudanças, e qualquer mínimo esforço para sair do estado atual é rejeitado pela nossa psique.

Esse tipo de incentivo que influencia o comportamento das pessoas sem que elas percebam recebe críticas de que poderia levar Estados e empresas a tutelarem as pessoas. Onde ficaria o livre-arbítrio?

“No Reino Unido, havia muito debate sobre se a adesão aos planos de aposentadoria deveria ser automática ou obrigatória. Eu defendo que é melhor que seja automática, com 90% de adesão, do que obrigatória. Esses 10% que optam por sair podem ter boas razões para isso. Podem ser jovens endividados ou que desejam comprar um carro para ter um emprego melhor. Se você valoriza a liberdade, dar uma escolha é bom”, disse Thaler.

Mas o professor não descarta que o “nudge” possa ser usado para o “mal”. Ele até deu um nome para isso: “sludge”, que pode ser traduzido como “lama”, ou mesmo, “esgoto”, e rima com “nudge”.

Thaler deu um exemplo: certa vez, defrontou-se com o paywall de um jornal britânico para ler uma crítica a um de seus livros. A publicação oferecia um mês de teste por apenas uma libra, desde que você fornecesse os dados do seu cartão de crédito.

Uma rápida lida nas letras miúdas e o professor descobriu que a renovação seria automática e que, a partir do segundo mês, a cobrança seria de 27 libras por mês. Até aí, um clássico “nudge” para o leitor permanecer com a assinatura. Mas o que seria preciso fazer para cancelar?

Foi aí que Thaler percebeu que a coisa estava mais para um “sludge”. O cancelamento deveria ser avisado com duas semanas de antecedência e não poderia ser feito on-line. Era preciso ligar para Londres, para um número que não era gratuito e ainda por cima no horário comercial britânico. Regras e mais regras para desincentivar o cancelamento.

“O 'nudge' é sobre como tornar as coisas mais fáceis, mas o ‘sludge’ as torna mais difíceis. Em alguns estados dos EUA, dominados por um ou outro partido, há diversas regras complexas para desincentivar as pessoas a votar [o voto lá não é obrigatório]”, exemplifica.

“Sempre que eu autografo uma cópia do meu livro eu escrevo ‘Nudge for good’ [‘dê empurrõezinhos para o bem’]”.

Muito além das políticas públicas, o “nudge” pode nos ajudar no dia a dia. Quando você programa um investimento automático para debitar da sua conta o valor da sua poupança mensal assim que o seu salário cai, este é um tipo de “nudge” que faz bem para o seu futuro.

Quando mantém os percentuais de cada classe de ativos na sua carteira, independentemente de para onde está indo o mercado, está pondo em prática um “nudge” que tira as emoções da jogada e mantém a estratégia de diversificação.

Até mudar o seu caminho de casa para não passar pelo shopping ou pelas suas lojas favoritas e evitar gastar por impulso é um tipo de deixa para um comportamento financeiro mais saudável.

2. Investidores são excessivamente confiantes e ruins em prever o próprio comportamento

Perguntado sobre quais são os principais erros sistemáticos dos investidores individuais, o professor Thaler destacou o excesso de confiança e a capacidade fraca de prever seu próprio comportamento.

O excesso de confiança fica muito claro quando o investidor individual pensa que pode superar consistentemente o mercado; ou quando vende as ações vencedoras e permanece com as perdedoras, muitas vezes por não conseguir admitir a si mesmo que cometeu um erro ao comprar aquela ação que se desvalorizou tanto.

“Se você vende uma ação perdedora, você declara a si mesmo que errou. A literatura acadêmica de finanças é cheia de estratégias sobre o que comprar, mas nunca sobre o que vender. Mas é tão importante ter uma estratégia sobre quando vender quanto sobre quando comprar”.

Sobre o segundo erro, Thaler disse que as pessoas têm muita dificuldade de prever as próprias emoções quando o mercado cai. Ele lembrou que muitos investidores de longo prazo venderam ações na época da crise de 2008 e só voltaram a comprar depois de 2013, perdendo um período em que as bolsas americanas praticamente dobraram.

3. É muito difícil bater o mercado consistentemente

Economistas comportamentais como Thaler defendem que a melhor forma de investir, para o investidor individual, é de forma passiva - comprando ativos que sigam índices de mercado, como os ETFs (fundos que replicam o desempenho de índices, como o Ibovespa) e mantendo até o vencimento ativos de renda fixa atrelados aos juros básicos.

Isso porque é muito difícil ter um desempenho acima da média de mercado de forma consistente. Para os economistas comportamentais, se até os gestores profissionais têm anos negativos e não conseguem bater o mercado por muito tempo, que dirá os investidores individuais.

“A maioria dos fundos não bate o mercado consistentemente. Eu sou sócio de uma gestora de fundos de gestão ativa, em que dizemos que podemos bater o mercado, mas é difícil. Mesmo com uma boa estratégia - e as nossas estratégias são racionais - você não consegue ficar acima da média todo ano. Se fosse possível, todo mundo faria”, contou Thaler.

Seu conselho para o investidor individual? “Compre um portfólio que acompanhe o mercado e não faça nada, vá assistir futebol”.

Investidores tendem a comprar ações que estão recebendo muita atenção da mídia, diz Terrance Odean, especialista em finanças comportamentais

O professor de Berkeley foi um dos convidados do evento de aniversário de 12 anos da Empiricus, onde fez uma palestra sobre o comportamento dos investidores pessoa física

Magazine Luiza (MGLU3) se pronuncia após papéis caírem mais de 8% em um pregão e diz que já recomprou 14,4 milhões de ações

Entre as notícias que podem ter afetado as cotações de MGLU3 está uma matéria do Valor Econômico sobre uma “tempestade perfeita” no setor de eletroeletrônicos

Conheça o ‘Black Money’, movimento que favorece negócios de pessoas negras

Projeto visa buscar autonomia da população negra no Brasil com pontes e influências junto a outros países; conheça

Indicador de incerteza da FGV sobe em abril para recorde de 210,5 pontos

Para a FGV, a pandemia tem um impacto “sem precedentes na atividade econômica e nas finanças de famílias e empresas”.

‘BC deve relutar em reduzir juros’ diz chefe do Centro de Estudos Monetários da FGV

Para José Júlio Senna, não há garantia de que o corte de 0,5 ponto porcentual nos juros nos Estados Unidos tenha continuidade e o mais provável é que o Banco Central brasileiro não faça o mesmo na próxima reunião.

Ter um emprego versus empreender

Veja como avaliar se é melhor ter um próprio negócio, ser autônomo ou arrumar um emprego.

O novo fim do Brasil

Tudo pra dizer o seguinte: quando uma verdadeira e clara oportunidade aparece, você precisa ir na jugular, montar posições grandes que, em curtos intervalos de tempo, vão alçá-lo a outro patamar, que nossas mentes lineares resistem a acreditar ex-ante

‘Trump está completamente divorciado da realidade’, diz Richard Thaler

Durante palestra em São Paulo nesta semana, Nobel de Economia fez duras críticas à política econômica e diplomática do presidente americano e deu sua opinião sobre as ações de empresas de tecnologia

Os fatores supostamente irrelevantes: o “misbehaving” de Richard Thaler

Trago para você um spoiler do próximo livro que Richard Thaler, Nobel de Economia em 2017 e especialista em finanças comportamentais, vai lançar no Brasil

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP