O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Títulos de renda fixa isentos de Imposto de Renda crescem nas carteiras dos investidores de maior poder aquisitivo no Brasil; entenda como se posicionar

Se anos atrás a ideia de investir em ações era praticamente exclusiva aos super-ricos, esse cenário parece ter se invertido nos últimos dados da Anbima.

No primeiro semestre de 2025, os aportes na bolsa cresceram principalmente entre os investidores de varejo, enquanto os “ricaços” preferiram aproveitar os retornos de outra classe: a renda fixa.

Segundo o levantamento, a exposição à renda fixa equivale a 60% dos investimentos dos brasileiros e o volume captado nesses ativos cresce continuamente.

Entre os principais entusiastas da renda fixa estão os segmentos de alta renda e private – patrimônios mais elevados que podem ultrapassar até R$ 5 milhões investidos. Esses investidores têm focado em ativos que aliam maior segurança, rendimentos atrativos e, muitas vezes, a isenção do Imposto de Renda.

Dê uma olhada em qual investimento mais cresceu em cada grupo:

VEJA TAMBÉM: Analista recomenda 5 títulos de crédito privado que podem entregar retornos de até IPCA + 8,13% sem IR.

É inegável que há uma preferência por títulos de renda fixa entre os investidores de maior poder aquisitivo. E esse favoritismo não é à toa.

Com a taxa Selic no maior patamar dos últimos 20 anos, a 15% ao ano, parte dos brasileiros está aproveitando para capturar retornos expressivos sem se expor a altos riscos.

Além disso, há o destaque para títulos isentos de Imposto de Renda, como é o caso das debêntures incentivadas e as LCIs (Letras de Crédito Imobiliário).

Na visão de especialistas da Anbima, os investidores mais “premium” estão se antecipando ao fim da isenção desses ativos, tema que está em discussão no Congresso e pode entrar em vigor em 2026.

Ou seja, os investidores mais ricos estão tentando garantir que parte da carteira esteja exposta a títulos:

Quem também alerta sobre essa tendência no mercado é a analista Laís Costa, especialista em renda fixa da Empiricus Research. Ela defende que investidores aproveitem o cenário atual para incluir títulos com retornos atrativos e isenção de IR na carteira.

Entre os favoritos da analista estão os ativos de crédito privado. Laís destaca que é possível investir como os super-ricos e buscar capturar lucros de até IPCA + 8,13% ao ano com esse tipo de título de renda fixa que tem conquistado o mercado.

VEJA COMO INVESTIR COMO OS SUPER-RICOS E BUSCAR LUCROS DE ATÉ IPCA + 8,13% AO ANO

A analista defende a atratividade das debêntures incentivadas no cenário atual. De forma geral, esses títulos funcionam como um empréstimo para empresas realizarem projetos de infraestrutura e, em troca, os investidores recebem determinado rendimento ao ano.

Trata-se de um tipo de ativo que possui um nível maior de risco que outros investimentos de renda fixa mais tradicionais, como os títulos públicos e os CDBs, por exemplo, mas que são capazes de entregar retornos bem atrativos com um “plus”: a isenção do Imposto de Renda.

Não é à toa que esse foi o tipo de título que mais cresceu entre os investidores de alta renda e, na visão de Laís Costa, ainda vale a pena se posicionar.

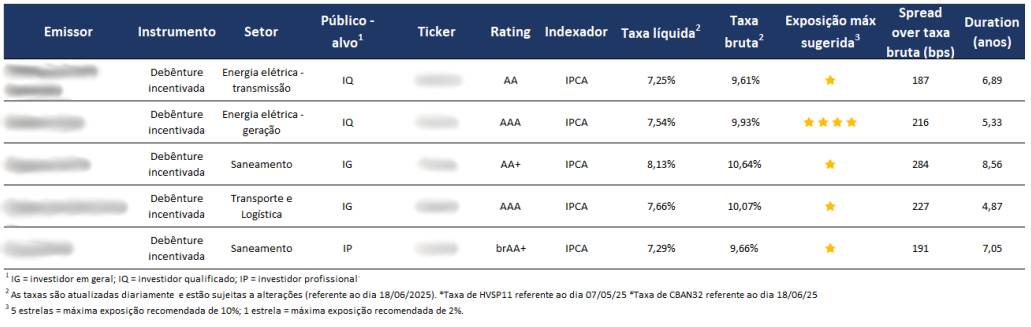

Para ela, existem 5 títulos desse segmento que são os mais promissores para investir agora e podem gerar ganhos de até IPCA + 8,13% ao ano:

Trata-se de 5 ativos de diferentes setores, com boa avaliação de crédito, que protegem o patrimônio da inflação e com taxas equivalentes às de um ativo tradicional – que tem cobrança de IR – com remuneração real acima de 10%.

Devido às ameaças do fim da isenção, cabe ressaltar que esses ativos podem estar entre as últimas oportunidades de “travar” ganhos promissores sem se preocupar com a fatia do Leão da Receita Federal.

CONHEÇA OS 5 TÍTULOS DE CRÉDITO PRIVADO QUE PODEM GERAR RETORNOS REAIS DE ATÉ 8,13%

As teses desses 5 títulos de crédito privado foram explicadas em um relatório completo produzido por Laís Costa.

Neste material, a analista detalhou todo o racional de investimento desses 5 ativos para buscar lucros com os títulos favoritos dos investidores de alta renda.

Graças a uma cortesia para os nossos leitores, qualquer interessado nessa classe de ativos pode acessar a carteira de Laís gratuitamente, entender como funcionam esses ativos e, então, decidir se fazem sentido no portfólio.

Para acessar esse conteúdo, basta clicar neste link ou no botão abaixo e seguir as instruções:

GRATUITO: VEJA QUAIS SÃO OS 5 TÍTULOS QUE PODEM GERAR LUCROS DE ATÉ IPCA + 8,13%

As ações da Hapvida (HAPV3) ganharam os holofotes do mercado com queda histórica de 42% em um único pregão; entenda o que aconteceu e o que fazer com os papéis

O BTG Pactual analisou os resultados da Prio (PRIO3) e mostra como acompanhar os próximos balanços

Referência em finanças pessoais para o público alta renda, o Seu Dinheiro oferece uma estratégia 360º de produção de conteúdo para eventos corporativos; conheça

O banco fez projeções para as principais empresas do setor de saúde e recomendou uma ‘top pick’ e mais 3 ações para investir agora; veja quais no Guia de Resultados do 3T25

Guia de Resultados do 3T25 do BTG Pactual aponta as projeções para os balanços de mais de 120 empresas da bolsa; veja como baixar

O evento online e gratuito organizado pelo Seu Dinheiro acontece a partir da segunda semana de janeiro; saiba como sua marca pode participar com protagonismo

Os eventos são parte da estratégia do portal de notícias de oferecer mais conteúdos, em diferentes formatos, para o público investidor

Após meses de expectativa, os analistas do BTG Pactual deixaram o “flerte” de lado e oficializaram o upgrade em uma ação de uma instituição de pagamentos

As ações de varejistas têm acumulado altas expressivas este ano, mas o cenário pode mudar devido a desafios macroeconômicos, segundo o BTG Pactual; entenda

Diante da combinação de vetores econômicos favoráveis, “os investidores não podem ser dar ao luxo de perder o que pode ser a próxima pernada de alta da bolsa brasileira”, diz analista

Empresa ligada ao varejo brasileiro pode se beneficiar de sazonalidade de torneio esportivo global e capturar valorizações; veja se vale a pena comprar ações agora, segundo analista

Ao todo, 21 empresas distribuem dividendos na última semana de agosto, mas para analistas apenas duas vale a pena comprar agora

Ação do varejo que entrou no radar desta analista está mais barata que outros players do setor e pode se beneficiar do cenário macro

Esses títulos estão fora do radar de 9 em cada 10 investidores da renda fixa; saiba como encontrar as melhores opções para investir agora

Maior apetite de risco do mercado após discurso de Jerome Powell impulsiona o ethereum (ETH) e pode beneficiar outras 15 moedas menores

A holding de infraestrutura e energia Cosan ainda sofre com os altos níveis de alavancagem e desanimou o mercado no último trimestre; veja o que fazer

Com a nova tarifa já em vigor, o BTG Pactual avaliou os efeitos para a operação da Weg e atualizou a recomendação para a ação

O gestor Larry Fink defende que o Bitcoin pode ocupar o lugar do dólar devido às incertezas sobre a economia americana; entenda

Editoria de criptomoedas do Money Times consultou os principais players do mercado cripto e revelou quais são os ativos mais indicados para buscar retornos nesse setor

Jackson Hole está mexendo com as criptomoedas e abre janela para o investidor “surfar” o evento através das 17 moedas mais recomendadas pelo mercado

Setor caminha para participação histórica na economia e investidor encontra, no e-book gratuito do Agro Times,19 empresas para se posicionar no agronegócio

As ações da Petrobras (PETR4) enfrentam forte pressão em 2025: queda acumulada de mais de 17% no ano, com despencada de 7% apenas em agosto. Mesmo assim, a CEO Magda Chambriard acredita que vender agora pode ser um erro. Em evento no Rio de Janeiro, afirmou: “quem vender vai se arrepender”. Para entender se o […]