O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Analista diz que “estrago foi feito” no pacote de corte de gastos do governo Lula e o Ibovespa afundou após o anúncio – entenda como ficam as ações brasileiras

Parece que não vai ser com o plano fiscal de Haddad que a tempestade que assusta o Ibovespa vai dar trégua. O principal índice da bolsa brasileira acumula uma queda de 3% desde a última quarta-feira (28), quando as notícias sobre o pacote de corte de gastos começaram a circular.

As medidas fiscais do governo Lula têm sido o principal assunto de finanças há meses. Essa era a grande expectativa da maioria dos analistas para dar fôlego para a economia brasileira e retomar a confiança sobre a responsabilidade do governo com o arcabouço fiscal.

Mas não foi exatamente isso que aconteceu. O ministro da Fazenda, Fernando Haddad, anunciou o pacote de gastos em um pronunciamento oficial na noite de quarta. No entanto, na visão de Matheus Spiess, analista da Empiricus Research, foi feito um “estrago” nesse comunicado.

“A expectativa era de uma mensagem mais clara e objetiva, que demonstrasse sensibilidade fiscal e comprometimento com a responsabilidade econômica. No entanto, o governo falhou em entregar isso”, afirmou.

Em linhas gerais, os cortes devem ter impacto positivo de cerca de R$ 70 bilhões, divididos entre R$ 30 bilhões em 2025 e R$ 40 bilhões em 2026. As principais medidas são:

Mas outro anúncio de Haddad ofuscou o pacote de gastos. O ministro também informou durante o pronunciamento que haverá isenção de Imposto de Renda para quem ganha até R$ 5 mil por mês, o que pode gerar uma perda de arrecadação de R$ 40 bilhões para as contas públicas.

“O grande problema, contudo, não está apenas no conteúdo, mas no timing perdido e na comunicação desastrosa, que destruíram a chance de transformar o anúncio em um vetor positivo para o final do ano”, explicou Spiess.

Na visão de Matheus Spiess, o governo federal não entendeu a gravidade da situação fiscal do país. Além disso, Haddad e Lula afundaram as expectativas de economistas e investidores que ainda tinham esperanças sobre uma sinalização mais positiva.

Em entrevista ao programa Giro do Mercado, o analista afirmou que “o estrago já foi feito” e a perda de confiança por parte dos investidores não será mais recuperada integralmente.

Em outras palavras: até o fim do ano, Spiess espera um clima de pessimismo na bolsa.

Mas isso não significa que é hora de se desfazer de todas as posições na renda variável. Isso porque embora no curto prazo o cenário ainda seja de incertezas, é possível ter esperança nos mercados em um intervalo maior de tempo.

O ano de 2025 deve abrir espaço para uma recuperação dos ativos de risco, dado que 2024 pode finalizar com uma queda acumulada.

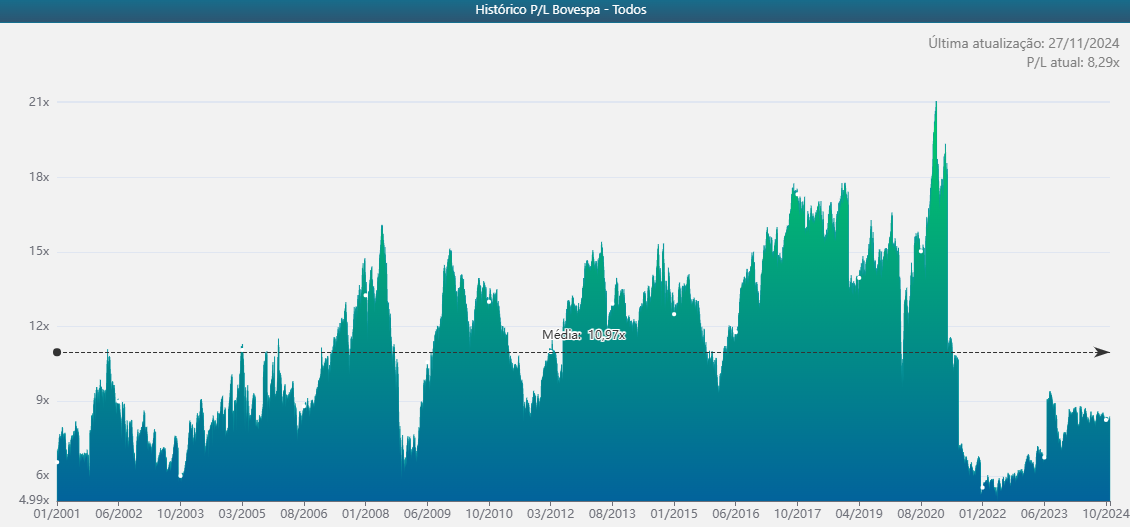

Nesse sentido, é indispensável citar o patamar de preço do Ibovespa, que está muito abaixo da média histórica e, com as quedas recentes, deve ficar ainda mais barato:

Com este cenário no radar, é possível aproveitar para investir em ações de altíssima qualidade, conhecidas como “generais da bolsa”, a um valor mais atrativo.

Matheus Spiess defende que, pensando no longo prazo, vale a pena investir em ações brasileiras promissoras.

Por isso, ao lado do estrategista-chefe da Empiricus Research, Felipe Miranda, o analista selecionou 17 papéis que podem atravessar esse período mais difícil no cenário macroeconômico e entregar lucros atrativos nos próximos anos: “dá para acreditar no Brasil a longo prazo”.

O ano de 2026 pode ser um divisor de águas para a bolsa brasileira. Segundo Spiess, pode haver uma retomada do fôlego no mercado de ações, principalmente nos anos seguintes.

Isso porque estamos falando de um período eleitoral para decidir o próximo presidente do país. E a expectativa é de que a mudança de jogo no cenário político possa impulsionar os ânimos dos mercados.

O analista afirma que o cenário-base é de que o pêndulo se direcione mais para o centro-direita, o que tende a favorecer os ativos de risco.

Além disso, cabe ressaltar que as empresas brasileiras têm entregado resultados bem animadores, mesmo com as incertezas sobre a economia. Ou seja: no micro, o cenário é positivo. Agora, basta recuperar a confiança dos investidores sobre a sustentabilidade econômica brasileira.

Isso significa que quem tiver paciência e souber aproveitar as quedas atuais para se posicionar em ativos promissores pode colher bons frutos nos próximos anos.

É inegável que o cenário atual ainda é cheio de incertezas. Porém, como dito anteriormente, há espaço para aproveitar os preços atuais para investir em bons ativos.

Algumas ações brasileiras se destacam com:

O analista Matheus Spiess, junto ao co-fundador da Empiricus, Felipe Miranda, são responsáveis por uma carteira de recomendações que pode ajudar qualquer investidor a tomar as melhores decisões com o patrimônio.

Trata-se da série Palavra do Estrategista, carro-chefe da Empiricus Research. O portfólio é composto por 17 ações e acumula um retorno de 203% do Ibovespa e 295% do CDI desde setembro de 2015, quando foi criado.

Graças a uma cortesia do Seu Dinheiro, qualquer leitor pode acessar essa carteira de forma totalmente gratuita e conferir cada uma das recomendações por três meses.

Lá, os analistas liberam quinzenalmente relatórios sobre os fatos mais relevantes do mercado e dizem exatamente como investir para se proteger e buscar lucros.

Os materiais são 100% gratuitos. Basta clicar neste link ou no botão abaixo e seguir as instruções para acessar a série completa.

As ações da Hapvida (HAPV3) ganharam os holofotes do mercado com queda histórica de 42% em um único pregão; entenda o que aconteceu e o que fazer com os papéis

O BTG Pactual analisou os resultados da Prio (PRIO3) e mostra como acompanhar os próximos balanços

Referência em finanças pessoais para o público alta renda, o Seu Dinheiro oferece uma estratégia 360º de produção de conteúdo para eventos corporativos; conheça

O banco fez projeções para as principais empresas do setor de saúde e recomendou uma ‘top pick’ e mais 3 ações para investir agora; veja quais no Guia de Resultados do 3T25

Guia de Resultados do 3T25 do BTG Pactual aponta as projeções para os balanços de mais de 120 empresas da bolsa; veja como baixar

O evento online e gratuito organizado pelo Seu Dinheiro acontece a partir da segunda semana de janeiro; saiba como sua marca pode participar com protagonismo

Os eventos são parte da estratégia do portal de notícias de oferecer mais conteúdos, em diferentes formatos, para o público investidor

Após meses de expectativa, os analistas do BTG Pactual deixaram o “flerte” de lado e oficializaram o upgrade em uma ação de uma instituição de pagamentos

As ações de varejistas têm acumulado altas expressivas este ano, mas o cenário pode mudar devido a desafios macroeconômicos, segundo o BTG Pactual; entenda

Diante da combinação de vetores econômicos favoráveis, “os investidores não podem ser dar ao luxo de perder o que pode ser a próxima pernada de alta da bolsa brasileira”, diz analista

Empresa ligada ao varejo brasileiro pode se beneficiar de sazonalidade de torneio esportivo global e capturar valorizações; veja se vale a pena comprar ações agora, segundo analista

Ao todo, 21 empresas distribuem dividendos na última semana de agosto, mas para analistas apenas duas vale a pena comprar agora

Ação do varejo que entrou no radar desta analista está mais barata que outros players do setor e pode se beneficiar do cenário macro

Esses títulos estão fora do radar de 9 em cada 10 investidores da renda fixa; saiba como encontrar as melhores opções para investir agora

Maior apetite de risco do mercado após discurso de Jerome Powell impulsiona o ethereum (ETH) e pode beneficiar outras 15 moedas menores

A holding de infraestrutura e energia Cosan ainda sofre com os altos níveis de alavancagem e desanimou o mercado no último trimestre; veja o que fazer

Com a nova tarifa já em vigor, o BTG Pactual avaliou os efeitos para a operação da Weg e atualizou a recomendação para a ação

O gestor Larry Fink defende que o Bitcoin pode ocupar o lugar do dólar devido às incertezas sobre a economia americana; entenda

Editoria de criptomoedas do Money Times consultou os principais players do mercado cripto e revelou quais são os ativos mais indicados para buscar retornos nesse setor

Jackson Hole está mexendo com as criptomoedas e abre janela para o investidor “surfar” o evento através das 17 moedas mais recomendadas pelo mercado

Setor caminha para participação histórica na economia e investidor encontra, no e-book gratuito do Agro Times,19 empresas para se posicionar no agronegócio

As ações da Petrobras (PETR4) enfrentam forte pressão em 2025: queda acumulada de mais de 17% no ano, com despencada de 7% apenas em agosto. Mesmo assim, a CEO Magda Chambriard acredita que vender agora pode ser um erro. Em evento no Rio de Janeiro, afirmou: “quem vender vai se arrepender”. Para entender se o […]