O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Índice de inflação usado na correção de aluguéis e financiamentos imobiliários tem ficado acima de 20% ao ano, e deputados devem votar projeto de lei para limitar correções de locações

Apesar da atividade econômica deprimida com a crise do coronavírus, o Brasil tem visto, desde o ano passado, uma elevação brutal de um de seus muitos índices de inflação, o IGP-M.

Após muito estímulo monetário e fiscal para combater a recessão, o IPCA, índice de inflação oficial, até que começou a preocupar. Mas antes disso, o IGP-M já estava bombando pelo menos desde meados de 2020.

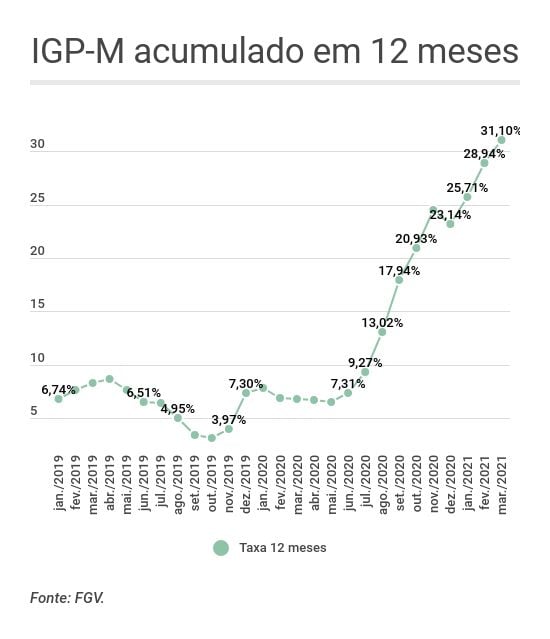

Em agosto, o índice de preços calculado pela Fundação Getulio Vargas (FGV) alcançou os dois dígitos no acumulado de 12 meses, fechando em 13,02%. Em 2020, a taxa foi de 23,14%. E em março deste ano, o IGP-M de 12 meses chegou a absurdos 31,10%.

O IGP-M sofre muita influência de preços de commodities e preços de atacado em geral, sendo muito sensível à variação cambial. A disparada do dólar ante o real no ano passado foi fatal para o índice.

Além disso, a crise do coronavírus levou a uma quebra nas cadeias de produção, causando um choque de oferta. A paralisação da produção ao redor do mundo, motivada pelas medidas de quarentena, levou à falta de insumos e, consequentemente, de diversos produtos finais, o que contribuiu para a alta dos preços.

Do ponto de vista dos investimentos, o IGP-M não tem mais o protagonismo que já teve em outros tempos, não sendo mais tão fácil encontrar produtos financeiros que protejam o investidor da alta do indicador.

Leia Também

O próprio Tesouro Nacional deixou de emitir títulos públicos atrelados ao IGP-M em 2006, quando o Tesouro IGP-M+ com Juros Semestrais (NTN-C) parou de ser ofertado.

Mas o IGP-M ainda indexa muitos contratos de aluguel e financiamento imobiliário Brasil afora. Assim, desde o ano passado, o índice tem sido o terror dos mutuários e inquilinos e a alegria de proprietários de imóveis para locação e cotistas de fundos imobiliários.

Tanto que os fundos imobiliários mais rentáveis de 2020 foram justamente os fundos “de papel” que investiram primordialmente em títulos indexados ao IGP-M.

O segmento de fundos de recebíveis foi o único a ter retorno médio positivo, e o FII mais rentável do ano, o Hectare Crédito Estruturado (HCTR11), chegou a render 59%. Já o Índice de Fundos Imobiliários (IFIX) fechou o ano em queda de 10,24%.

Essa rentabilidade passada formidável pode fazer os olhos do investidor pessoa física brilharem. Mas aqui cabe relembrar algumas máximas das finanças: retorno passado não é garantia de retorno futuro; não existe almoço grátis; e, finalmente, grandes retornos em geral estão associados a grandes riscos.

Ué, mas estamos falando de contratos indexados e imóveis, duas coisas geralmente associadas à solidez e estabilidade. Como assim risco?

Sim, além da volatilidade do IGP-M, que pode resultar numa intensa variação dos rendimentos, é preciso ficar atento ao risco de inadimplência, sobretudo com o índice nas alturas no meio de uma crise.

Finalmente, como estamos falando de Brasil, não se pode esquecer do risco regulatório. A Câmara dos Deputados está prestes a votar um projeto de lei que limita os reajustes dos contratos de aluguel ao IPCA, mesmo que o indexador seja outro.

Do jeito que está, o projeto pode impactar todos os contratos, inclusive os dos fundos imobiliários, que em geral envolvem grandes empresas - ou seja, inquilinos que não faria sentido o legislador querer proteger, ao contrário de pessoas físicas e pequenas empresas.

Porém, o texto é tão abrangente, que não se sabe ainda se ele tem potencial de passar de fato. Mas vamos por partes.

Para início de conversa, o IGP-M costuma ser bem mais volátil que o IPCA. Assim como o índice da FGV passou por momentos de disparada repentina, tivemos também, nos últimos anos, meses em que o indicador ficou negativo.

Assim, quem investe em ativos indexados ao IGP-M, sejam CRIs ou contratos de aluguel, deve saber que as correções da sua rentabilidade podem variar bastante e de forma descolada do aumento do custo de vida das pessoas físicas - tanto para cima quanto para baixo.

Em segundo lugar, um IGP-M alto demais pode ser difícil de aplicar, na prática. Afinal, as correções de contratos esbarram na capacidade de pagamento do devedor.

Se o inquilino ou mutuário não tiver como pagar uma correção da ordem de 20% ou 30% num ano - o que é bastante coisa - ele pode simplesmente desistir do contrato e devolver o imóvel. Na melhor das hipóteses, irá renegociar com o credor, que não terá outra opção a não ser corrigir por outro índice ou acordar um reajuste menor.

No caso dos CRIs, eles são lastreados em contratos de aluguel ou compra e venda de propriedades imobiliárias, que podem ser, por exemplo, loteamentos ou imóveis em construção. Se o contrato for indexado ao IGP-M, o CRI também o será. Há risco de crédito, tanto que esses títulos são garantidos pelos imóveis locados ou financiados.

Os fundos imobiliários de CRI não chegaram a ter problemas com inadimplência no ano passado, mesmo com alta do IGP-M. Mas eles tendem a ser bastante diversificados, além de lançar mão de estruturas de proteção - por exemplo, adquirindo CRIs lastreados em fluxos de pagamento em valor maior do que o valor investido pelo fundo.

Mesmo assim, um gestor de FII com quem eu conversei me disse que, de fato, neste momento, se preocupa com o excesso de indexação ao IGP-M. Ele acredita que carteiras muito atreladas a este índice podem sim ter “uma pressão de crédito adicional”, e que estes papéis “ficaram muito arriscados”.

Quando falamos de fundos de tijolo voltados para a locação de imóveis, como os fundos de lajes corporativas, galpões logísticos e shopping centers, o risco de inadimplência ou de renegociação se torna ainda mais evidente.

De fato, no ano passado, muitos lojistas quiseram renegociar seus aluguéis em shopping centers após a disparada do IGP-M e houve quem chegasse a entrar na Justiça.

No caso dos fundos de shopping, eles acabaram vendo uma forte redução na distribuição de rendimentos, pois tiveram de oferecer descontos ou postergar o recebimento dos aluguéis, uma vez que a maioria das lojas teve de ficar longos períodos sem funcionar.

Aí o problema nem era só o IGP-M, mas a total falta de capacidade de pagamento de qualquer valor de aluguel, em razão das medidas de distanciamento social.

Já no caso do aluguel residencial, não foram poucas as reportagens que saíram sobre inquilinos que pediram para trocar o IGP-M pelo IPCA ou que chegaram a devolver o imóvel, por não aceitar o reajuste proposto pelo locador.

Seja como for, essas histórias evidenciam que uma alta excessiva da inflação pode acabar sendo prejudicial para o investidor.

Para receber seus rendimentos, ele pode se ver obrigado a conceder descontos ou adotar outro índice de correção, sob o risco de perder o locatário e acabar com o imóvel ocioso. O indexador esbarra na realidade da renda das pessoas e da receita das empresas.

Como “efeito colateral” da disparada do IGP-M, o indicador já vem sendo substituído pelo IPCA em diversos contratos, mesmo os de locação residencial, em que o inquilino costuma ter bem menos poder de barganha.

A plataforma de locação residencial QuintoAndar, por exemplo, anunciou no ano passado que todos os seus contratos passariam a ser indexados ao IPCA a partir do fim de novembro.

Esse movimento também tem sido observado em fundos imobiliários, cujos grandes inquilinos têm um poder bem maior para exigir um indexador fora do habitual. Um exemplo é o FII TRX Real Estate (TRXF11), que em fevereiro deste ano alterou um contrato de locação já em vigor para trocar o indexador de IGP-M por IPCA.

Já no caso dos fundos de CRI, o que tem sido observado é uma escassez de oferta de títulos indexados ao IGP-M, na medida em que os novos contratos que os lastreiam também passaram a ser atrelados a outros indexadores com mais frequência.

“O investidor deve ter uma diligência maior em relação aos portfólios muito atrelados ao IGP-M. Com a pandemia, o cenário ainda é negativo para os pagadores, e mesmo que os CRIs tenham garantias, nem sempre é interessante para o fundo executá-las. Até porque esses imóveis que garantem os CRIs têm seus próprios riscos”, explica Caio Araujo, analista de fundos imobiliários da Empiricus.

Os próprios fundos de CRI que tanto se beneficiaram da alta do IGP-M também já estão fazendo o movimento de transição para títulos indexados ao IPCA ou mesmo ao CDI, buscando aproveitar a perspectiva de alta dos juros.

Um deles é o HCTR11, o fundo que foi campeão de retorno no ano passado. Lucas Elmor, sócio e diretor de gestão da Hectare, me explicou que está havendo justamente uma migração para o IPCA na hora de firmar os contratos de compra e venda que lastreiam os CRIs que costumam ser alvos do fundo.

Segundo ele, essa migração dos contratos imobiliários para o IPCA é até natural, uma vez que o IGP-M, pela sua composição, pouco tem a ver com o setor. E lembra que os altos retornos do ano passado, com o IGP-M nas alturas, podem não se repetir daqui para frente.

“Ninguém sabe quando o IGP-M vai arrefecer, mas ele não deve ficar girando a 30% ao ano indefinidamente. À medida que ele for reduzindo, a tendência é que a rentabilidade dos fundos que investem em CRI também reduza aos patamares pré-pandemia”, diz.

A própria troca “natural” para o IPCA, aliás, tende a reduzir os retornos dos FII, em termos nominais. Essa migração, no entanto, é vista como benéfica pelos especialistas com quem eu conversei.

“O IGP-M já não tem uma função tão atrelada ao mercado imobiliário quanto antes, e o IPCA é mais estável. É melhor para o cotista e para o proprietário também. Já tivemos até mesmo anos de IGP-M negativo. Então essa migração é positiva”, diz Caio Araujo, da Empiricus.

Um sócio de uma gestora de investimentos com expertise na área me disse, inclusive, que prefere CRI atrelados ao IPCA àqueles indexados ao IGP-M.

“No caso de um CRI, eu quero me expor a risco de crédito, e não de moedas ou commodities. Se eu quiser ter exposição cambial, há instrumentos melhores no mercado,” me disse o executivo.

Mas se uma migração espontânea do mercado imobiliário para contratos indexados ao IPCA pode ser benéfica para o investidor de FII, o mesmo não se pode dizer no caso de uma “forçação de barra” por parte da legislação.

Tramita na Câmara dos Deputados, em caráter de urgência, um Projeto de Lei que transforma o IPCA no teto para os reajustes anuais de todos os contratos de locação residenciais ou comerciais, ainda que o indexador definido seja outro.

Assim, se o contrato estabelecer como indexador o IGP-M, mas este ultrapassar o IPCA no período, o reajuste deverá se limitar ao valor do índice de inflação oficial. A cobrança de valor superior só seria possível com anuência do locatário.

Fica claro que, na prática, o projeto torna inviáveis os reajustes acima do IPCA para contratos de aluguel. A ideia não foi bem recebida pelo mercado, nem por economistas, que defendem que os termos de reajuste devem ser acordados entre as partes.

Para Caio Araujo, da Empiricus, o PL, do jeito que está agora, extremamente amplo, poderia impactar negativamente o mercado de fundos imobiliários como um todo, por causar muita insegurança jurídica.

“A justificativa do PL não é bem detalhada, é muito abrangente. Eu entendo que o Congresso está mirando os inquilinos de pequeno porte, as camadas mais populares, que têm dificuldade de pagar o aluguel se o reajuste for muito alto. Mas com tanta abrangência, traz insegurança jurídica para o mercado de FII”, diz.

Até por não fazer distinção entre os tipos de inquilinos, o analista acha muito difícil que o projeto passe sem alterações. “Do jeito que está, vai ter muita contestação”, diz.

Enquanto Spotify e Apple Music disputam assinantes no streaming, o vinil surpreende e cresce na contramão da era digital

Proposta tem condições para venda de medicamentos em mercados e aguarda a sanção presidencial

Com guerras, dúvidas sobre o dólar e rearranjos de fluxo global, metais preciosos voltam ao radar dos investidores e podem seguir relevantes para o portfólio em 2026, segundo o BTG

Cidade vizinha de Fortaleza combina renda alta, grandes indústrias — e agora abriga os cinco novos milionários do país.

Apoiado por uma da família rica de sua cidade, Grêmio Novorizontino vive ascensão meteórica nos campos de futebol e tenta espantar estigma de morrer na praia

Anvisa disse que empresa de palmitos funcionava sem licença sanitária e que melatonina era fabricada com ingrediente não avaliado

Atriz mais rica do mundo construiu seu império visando o longo prazo; hoje sua fortuna é estimada em mais de US$ 3 bilhões

Banqueiro é alvo de nova fase da Operação Compliance Zero, que investiga suposto esquema bilionário de fraudes financeiras envolvendo a venda de títulos de crédito falsos

Um bolão com cinco participantes foi a única aposta vencedora do concurso 2979 da Mega-Sena. Todas as demais loterias sorteadas na terça-feira (3) acumularam.

O banco havia suspendido o financiamento para esses valores em 2024 para priorizar imóveis mais baratos e atender um número maior de famílias

Assistente de inteligência artificial da Woolworths, chamada Olive, falava que era humana e reclamava de sua própria ‘mãe’

“TOP 1455 Track caminho no deserto” aconteceu entre 25 e 28 de fevereiro; ainda não há previsão para retorno dos “legendários” ao Brasil

A Lotomania roubou a cena da Lotofácil na segunda-feira (2). A ‘menos difícil’ das loterias da Caixa começou março acumulada. Atenções agora se voltam para a Mega-Sena.

Rogério Ceron, secretário do Tesouro Nacional, falou sobre o cenário para a economia brasileira diante dos ataques de Estados Unidos e Israel conta o Irã; entenda

Confira o calendário de feriados de 2026 para se programar e aproveitar para descansar durante o ano

Como a Mega-Sena só corre amanhã, a Quina e a Lotomania são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (2); confira os valores em jogo.

Pagamentos do abono salarial aos beneficiários do PIS e do Pasep em 2026 seguem mês de nascimento ou número de inscrição e vão até agosto

Com patrimônio de cerca de R$ 125 bilhões, o FGC pode ter de usar ao menos R$ 52 bilhões com Banco Master, Will Bank e Banco Pleno, o que indicaria necessidade de recapitalização

Pagamentos do Bolsa Família começam em 18 de março e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Levantamento feito durante a CEO Conference indica preferência por exportadoras em caso de reeleição de Lula e por financeiras e estatais em eventual vitória da oposição