O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mesmo com a recuperação recente, alguns segmentos de FII ainda têm, na média, valor de mercado inferior ao valor dos ativos

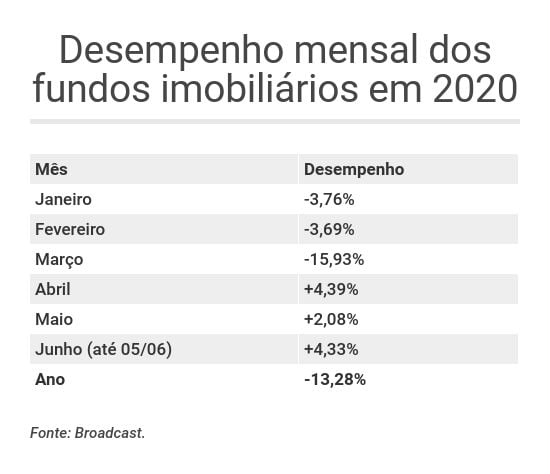

Após um começo de ano difícil, os preços dos fundos imobiliários negociados em bolsa vêm se recuperando nos últimos meses. O IFIX, índice que reúne os principais fundos de investimento imobiliário (FII), teve alta nos últimos dois meses e, apenas em junho, já sobe 4,33%.

Mas o forte tombo de quase 16% sofrido no famigerado mês de março, quando todos os ativos despencaram em meio ao avanço do coronavírus no mundo, ainda deixa marcas.

No ano, o IFIX ainda recua 13,28%, e alguns FII continuam baratos quando comparamos seu valor de mercado (os preços praticados em bolsa) com seu valor patrimonial (o valor dos seus ativos - os imóveis ou títulos que eles têm na carteira).

Em outras palavras, mesmo após a recuperação recente, eles continuam sendo negociados por um valor inferior ao valor dos seus ativos.

Mas, diante de uma recessão e de tantas incertezas, convém refletir o motivo de os fundos terem ficado tão baratos.

Afinal, seus ativos realmente ainda mantêm seu potencial de geração de receita e valorização? E o seu valor patrimonial - que é uma variável geralmente atualizada uma vez por ano com as informações disponíveis naquele momento - ainda faz sentido?

Leia Também

Ou os fundamentos mudaram com a crise, reduzindo o potencial daqueles ativos e talvez até deixando seu valor patrimonial defasado?

Em outras palavras, como está a relação risco-retorno daqueles ativos supostamente baratos? Eles estão baratos mesmo, ou se tornaram casos de “barato que sai caro”?

A RBR Asset Management, gestora focada no mercado imobiliário, fez um levantamento dos valores de mercado e valores patrimoniais dos FII por segmento, e avaliou quais estão realmente baratos (com preço bom e boas perspectivas, atrativos para compra); quais estão baratos, mas não estão atrativos (por estarem muito arriscados, dadas as perspectivas); e quais os que não estão baratos, apesar dos bons ativos.

A RBR atua tanto em incorporação imobiliária quanto na gestão de fundos de crédito imobiliário (os chamados fundos de papel), além de um fundo de tijolo (que investe nos imóveis propriamente ditos, para geração de renda) e um fundo de fundos (fundo multiestratégia), que investe em outros fundos imobiliários. Então eles estão constantemente monitorando o mercado em busca de bons negócios.

Ao analisar preço, a gestora não olha apenas a relação entre valor patrimonial e valor de mercado, pois prefere analisar o custo de reposição - quanto custaria para construir os imóveis da carteira. Mas diz que, atualmente, as duas variáveis estão caminhando de forma parecida.

A seguir, você confere os segmentos preferidos da RBR no momento e os comentários do sócio e portfolio manager da área de Multiestratégia da gestora, Bruno Santos:

Número de fundos monitorados: 37 (25 fundos do IFIX e 12 fora do IFIX)

Valor patrimonial dos fundos: R$ 20,7 bilhões

Valor de mercado: R$ 19,7 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 5%

O maior setor do IFIX é hoje o preferido da RBR. O foco da gestora são os fundos voltados para imóveis de alta qualidade localizados nas principais regiões da cidade de São Paulo, como as regiões das avenidas Brigadeiro Faria Lima, Juscelino Kubitschek, Paulista e um pedaço da Engenheiro Luís Carlos Berrini, bem como o bairro do Itaim Bibi.

Estes ativos são vistos como mais seguros e resilientes neste momento incerto. “Em um cenário de estresse, regiões secundárias sofrem mais. Não temos investido em fundos com imóveis no Rio de Janeiro, por exemplo”, diz o gestor Bruno Santos.

Ele explica que as regiões de maior qualidade de São Paulo estão com uma taxa de vacância (taxa de imóveis vagos) de 5% a 10%, enquanto no Rio a vacância dos imóveis mais premium está na faixa dos 30%. Fora que a economia da capital fluminense é muito dependente dos setores de óleo e gás e do governo, que vêm sofrendo.

“Mesmo nos piores momentos, em 2015 e 2016, os escritórios em São Paulo continuaram sendo absorvidos, o que não ocorreu no Rio”, diz Santos.

E duas coisas são muito diferentes hoje, em relação àquela época, explica ele: a vacância é muito menor e a oferta está bem mais baixa.

Quanto à valorização dos aluguéis, o gestor admite que eles não devem subir como no ano passado, quando tiveram altas em torno de 30%, que era a expectativa inicial. Mas diz esperar uma alta na casa dos 15% a 20%, dado que faltam escritórios nas melhores regiões.

“Os locatários desses imóveis que nós gostamos também são de ótima qualidade. São inquilinos com maior capacidade de pagamento e que não sofrem tanto com a crise.”, complementa.

Mas e a questão do home office? A possível adoção permanente de trabalho remoto por algumas empresas não deve reduzir a demanda por escritórios?

A RBR acredita que de fato deve haver algum impacto, mas não é possível precisar o tamanho dele. Ainda assim, acha que as empresas que adotarem o home office não devem fazê-lo mais do que algumas vezes por semana.

Além disso, as empresas devem continuar com a necessidade de ter uma sede, “até porque é muito difícil formar uma cultura empresarial à distância”, diz Santos. Já os escritórios provavelmente precisarão de mais espaço entre as pessoas.

Ou seja, no fim das contas, ou as empresas vão precisar de escritórios maiores, ou manterão as áreas, rotacionando os funcionários em home office (no que a demanda permaneceria a mesma).

Outra questão é o custo: já existem discussões sobre a possível necessidade de as empresas pagarem parte dos custos domésticos dos empregados que trabalham em casa. Fora os custos de mudança para um espaço menor.

Número de fundos monitorados: 21 (13 fundos do IFIX e oito fora do IFIX)

Valor patrimonial dos fundos: R$ 12,9 bilhões

Valor de mercado: R$ 14 bilhões

VM > VP

Valor de mercado supera o valor patrimonial em 8,5%

A gestora considera que os fundos de galpões logísticos já estão negociando acima do preço justo, tanto na comparação entre valor de mercado e valor patrimonial quanto no custo de reposição. “Entendemos que está caro”, diz Bruno Santos.

Ele reforça que, para a RBR, um preço atrativo é aquele que considera não só os dividendos futuros como também o potencial de valorização dos imóveis. E o que a gestora entende é que, se os imóveis logísticos estão pagando bons dividendos e estão caros, então não têm grande potencial de valorização.

Para Santos, os fundos de galpões estão valorizados não tanto pela resiliência do e-commerce durante a crise, mas porque boa parte dos imóveis desses FII têm locações com contratos atípicos, que são considerados mais seguros em tempos de crise.

“Entre os inquilinos dos imóveis logísticos, apenas cerca de um quarto são empresas que trabalham com e-commerce. Quanto aos demais locatários, tenho dificuldade de achar que a demanda por espaços logísticos vai aumentar em uma recessão”, diz o gestor.

Os contratos atípicos têm longo prazo - em geral de dez anos - e não preveem revisional de aluguel. O rendimento é apenas corrigido pela inflação. Assim, os dividendos são previsíveis por mais tempo, o que é interessante se existe risco de vacância ou de os aluguéis não subirem.

Já os contratos típicos em geral são de cinco anos, com uma revisional de aluguel no meio do contrato, além da correção pela inflação. E na hora da revisional, o aluguel pode tanto subir quanto cair, dependendo das condições de mercado. Esses contratos tendem a ser mais interessantes quando se espera um mercado aquecido com aluguéis em alta.

Número de fundos monitorados: 18 (15 fundos do IFIX e três fora do IFIX)

Valor patrimonial dos fundos: R$ 12,8 bilhões

Valor de mercado: R$ 12 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 6,6%

Os FII de shopping centers foram os mais impactados pela crise, uma vez que os shoppings precisaram suspender as atividades como parte das medidas de isolamento social implementadas pelo poder público. Isso derrubou as receitas dos fundos, muito atreladas às vendas, e ameaçou a sobrevivência dos inquilinos.

Com isso, as cotas realmente sofreram um bocado na bolsa e os fundos acabaram ficando baratos diante do valor dos seus ativos. Porém, para a RBR, isso não foi o suficiente para deixá-los atrativos, uma vez que o risco ainda é alto.

“Já estamos vendo a reabertura gradual dos shoppings, mas ainda há muitas variáveis incertas. Quanto tempo vai levar para reabrir tudo? Será que eles não podem fechar de novo? Quantos lojistas não vão resistir e vão acabar quebrando?”, questiona Bruno Santos.

O gestor lembra que os inquilinos de shoppings em geral são lojistas com pouco capital de giro, normalmente em torno de 20 a 30 dias, o que dificulta nas crises.

Ele conta que a RBR tinha alguns fundos de shoppings no portfólio do seu fundo multiestratégia, que se desvalorizaram com a queda dos mercados. A opção da gestora foi não vender, mas também não aumentar a posição. “O risco-retorno ficou melhor nos segmentos corporativo e de recebíveis imobiliários”, diz Santos.

Número de fundos monitorados: 27 (18 fundos do IFIX e nove fora do IFIX) Valor patrimonial dos fundos: R$ 18,2 bilhões

Valor de mercado: R$ 18,1 bilhões

VM < VP

Valor patrimonial supera o valor de mercado em 0,5%

Para a RBR, este é o segmento mais resiliente de todos, e o menos arriscado no atual momento. Os fundos de papel, como são conhecidos os fundos de renda fixa lastreada em ativos imobiliários, como os Certificados de Recebíveis Imobiliários (CRI), também são considerados baratos e atrativos pela gestora.

Os títulos têm os imóveis como garantia, e se algum devedor tiver dificuldade de pagar, é possível aumentar as garantias ou renegociar de forma a adiar amortizações ou baixar juros. “As boas operações não estão tendo problemas”, assegura Bruno Santos.

Ele lembra, no entanto, que apesar da previsibilidade dos rendimentos, estes tendem a reduzir com a queda da Selic e da inflação, uma vez que os títulos geralmente são atrelados ou a uma taxa de juros ou a um índice de preços.

“Mas, na média, os fundos de CRI estavam pagando, em abril, algo como 7% ao ano, líquido de IR”, diz o gestor. Isso é quase 250% do CDI hoje.

Além da previsibilidade dos dividendos e das garantias, outro fator que torna o segmento atrativo é a alta diversificação dos fundos. “E quando o assunto é crédito privado, quanto maior a diversificação, melhor”, diz o sócio da RBR.

Para ele, os fundos imobiliários de papel com crédito high grade (menor risco de crédito e boa classificação de risco) deveriam ser o primeiro passo do investidor que está começando a diversificar para além da renda fixa conservadora de baixo risco.

E quanto ao aumento do risco de crédito em uma economia em recessão? “Depende muito do tipo de operação. No caso do CRI, o imóvel é a garantia, que também pode incluir os contratos de locação do imóvel. Isso reduz muito o risco de crédito”, diz Santos.

Ele conta que a RBR foca muito em analisar o imóvel que serve como garantia, e concentra 70% das suas operações de crédito no mercado imobiliário de São Paulo.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção é de queda de 41,95% no valor da ação em relação ao último fechamento do ação

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”