O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

É mesmo hora de comprar ações? Melhor recompor posições ou não fazer nada? Há oportunidades na renda fixa? É para se desfazer de algum investimento? Conversei com a responsável pela área de investimentos do Santander, que respondeu a algumas das perguntas mais comuns das pessoas físicas neste momento

A crise provocada pela pandemia global de coronavírus não tem precedentes na história e abarca, ao mesmo tempo, a saúde e a economia. Seu caráter até agora desconhecido e imprevisível jogou o mundo em uma enorme incerteza.

Como consequência, vimos os preços dos ativos financeiros despencarem e um aumento brutal da volatilidade. Afinal, quem sabe o que esperar daqui para frente?

Os investidores pessoas físicas brasileiros - muitos dos quais apenas recentemente começaram a experimentar ativos de renda variável ou uma renda fixa mais apimentada - se viram numa sinuca, espremidos entre a desvalorização do seu patrimônio e o menor juro da história, que praticamente anulou os ganhos da renda fixa mais conservadora.

Diante dessa enorme incerteza, todos se perguntam: afinal, o que fazer? É para se livrar dos ativos de risco, dado que veremos uma forte recessão pela frente? Ou, ao contrário, é para aproveitar que os preços estão baixos e encher o carrinho?

Quem está na renda fixa conservadora deve permancer, ou aproveitar o momento para tomar risco? E os ativos de proteção, como ouro e dólar, ainda valem a pena depois da disparada da moeda americana?

Recentemente, em um dos momentos mais agudos da crise, eu publiquei uma reportagem no Seu Dinheiro respondendo a essas perguntas. Na ocasião, muitas instituições financeiras ainda nem conseguiam cravar uma orientação, porque estavam revendo as suas recomendações, tamanha foi a mudança de cenário.

Leia Também

Agora a volatilidade está um pouco menor e já há alguma clareza, em comparação ao mês passado. Mas as incertezas ainda são inúmeras, e naturalmente muitos investidores continuam com dúvidas.

Na semana passada eu conversei com a gerente de investimentos do Santander Brasil, Luciane Effting, para entender as recomendações do banco aos seus clientes investidores neste cenário ainda um tanto nebuloso. Ela se dispôs a responder algumas das perguntas mais comuns entre os investidores pessoas físicas.

As consequências desta pandemia em todos os aspectos da nossa vida, inclusive nos investimentos, ainda são imprevisíveis. Ninguém pode dizer que sabe o que vai acontecer. Como não temos bola de cristal, este momento deixou clara a importância da diversificação.

Segundo Luciane Effting, a orientação do Santander é que o investidor primeiro comece pela sua reserva de emergência, que deve ser investida em aplicações conservadoras, de baixo risco de crédito e alta liquidez - por exemplo, fundos DI e títulos públicos atrelados à Selic.

Depois de formada essa reserva de emergência, é hora de partir para as reservas de aposentadoria. O banco, então, recomenda aos seus clientes produtos de previdência privada com benefícios tributários para quem investe para o longo prazo.

“O tipo de investimento para a previdência varia de acordo com a idade e se o cliente tem acesso à Previdência Social ou a fundo de previdência oferecido pelo empregador”, explica a executiva do Santander.

Apenas depois de formada a reserva de emergência e iniciada a previdência privada é que o investidor deve destinar o que resta da sua poupança para o que ela chama de diversificação, que são os produtos de risco, com o objetivo de fazer o patrimônio crescer.

Essas etapas devem ser cumpridas por investidores de todos os perfis - conservador, moderado ou arrojado - e não convém pulá-las. Então, antes de se preocupar se é para comprar ou vender ativos na crise, certifique-se de que você já cumpriu esse “protocolo”.

Os ativos de risco sofreram nos últimos dois meses e ainda devem sofrer por mais algum tempo. Mas isso não quer dizer que é para você se livrar das suas ações e fundos multimercados, ou então permanecer na renda fixa ultraconservadora.

Deve haver lugar na carteira para todas as classes de ativos, com crise ou sem crise, na alta ou na baixa. É justamente a diversificação que vai te ajudar a surfar as altas nas épocas de bonança e se proteger das baixas nos tempos de vacas magras, pois o desempenho de um ativo compensa o de outro.

O percentual do seu patrimônio que você deve alocar em cada classe de ativo varia de acordo com o seu perfil de investidor e os seus objetivos, mas mesmo o investidor mais arrojado deve ter uma parcela conservadora na carteira.

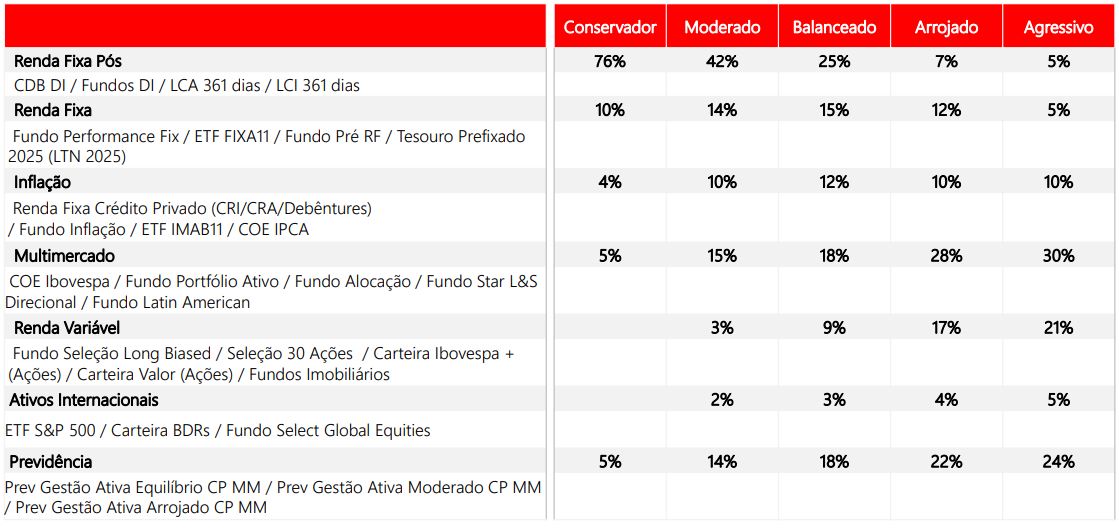

Esta é a composição que o Santander recomenda para as carteiras de cinco diferentes perfis no momento atual, em ordem crescente de apetite para risco: conservador, moderado, balanceado, arrojado e agressivo (clique na imagem para ampliar).

Repare que, mesmo neste momento complicado, ativos de risco - como fundos multimercados, fundos de ações, fundos imobiliários e renda variável no exterior - são recomendados para todos os perfis, exceto o conservador.

A recomendação do Santander para quem já está posicionado em renda variável é manter as posições e aguardar o mercado se recuperar - ou seja, não é nem para comprar mais, nem para sair vendendo (considerando-se, é claro, que o investidor não está precisando dos recursos, o que é o ideal).

“Essa crise, apesar de profunda, vai ter fim. Se o investidor vende suas posições e busca um porto seguro, digamos, num CDB, não vai ser nesse produto que ele vai recuperar suas perdas, pois os juros estão muito baixos”, explica Effting.

Ela acrescenta que mesmo quem viu seu percentual alocado em renda variável diminuir com as quedas recentes no mercado deve ficar onde está, sem comprar para recompor a posição.

“Nós não estamos dando recomendações específicas de compra neste momento, e sim de manutenção da carteira. Se o percentual do investidor em renda variável caiu, o melhor é esperar um momento mais oportuno para comprar e recompor a posição que ele tinha antes. Estamos esperando um momento de maior clareza para recomendar compra”, diz.

Se o investidor tem o perfil, sim. Digamos que você seja um investidor que já formou reserva de emergência e começou a poupar para a aposentadoria, ainda não tem nenhum ativo de risco na carteira, mas tem um perfil que comporte um portfólio mais moderado ou até arrojado.

Neste caso, diz a executiva, é um bom momento para começar a diversificar sim. “Este é o momento para entrar em ações, fundos de maior risco e fundos de crédito privado, pois os preços desses ativos caíram. Para quem tem apetite por risco, tem objetivo de longo prazo e disponibilidade, dá para aproveitar esses preços mais baixos”, explica.

Recentemente, muitos investidores conservadores se surpreenderam novamente com os fundos de crédito privado, que são fundos de renda fixa que, no entanto, investem parte do seu patrimônio em títulos de bancos e empresas, e não apenas em títulos públicos.

Com a montanha-russa pela qual passou o mercado de juros em março, as cotas desses fundos tiveram retorno negativo em alguns momentos, pois esses ativos de crédito privado podem oscilar para cima ou para baixo de acordo com fatores como oferta e demanda (por exemplo, se há muitos resgates) ou o sobe e desce dos juros.

A orientação do Santander para quem tem esses fundos na carteira é não mexer, ainda que se trate de um investidor conservador, para dar tempo de os preços se recuperarem com a redução da volatilidade nesse mercado.

E para quem ainda não investe nesses fundos e quer diversificar ainda na renda fixa para obter um retorno extra, agora pode ser uma boa hora para entrar, justamente porque esses ativos se desvalorizaram.

Pedi para Luciane Effting elencar algumas das lições que o investidor pessoa física pode aprender com essa crise, que para muitos é a primeira. Resumi-as nos pontos a seguir:

“Com o juro tão baixo, o caminho para buscar rentabilidade é por meio da tomada de risco, mas é preciso fazer isso de forma consciente e bem informada, para que o investidor permaneça mais tranquilo quando as crises chegarem”, diz.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu