Caos no mercado por conta de coronavírus faz ouro voltar ao radar; veja opções para investir no metal

Entenda quais são as diferenças entre as várias formas de investimento em ouro e saiba qual é a mais adequada para você

Depois de semanas marcadas por forte volatilidade nas bolsas ao redor do mundo e do índice do medo dos investidores (VIX) ultrapassar a barreira dos 83 pontos, um dos ativos que voltaram ao radar dos investidores é ouro.

Não é à toa que tanto o fluxo de capitais para fundos de índices (ETFs) globais lastreados no metal, quanto o investimento em ouro físico atingiram os níveis mais altos dos últimos anos em fevereiro deste ano. Na ocasião, investidores e bancos centrais adicionaram 84,5 toneladas da commodity às suas reservas e US$ 4,9 bilhões em fluxos de capital, segundo o World Gold Council, uma das maiores instituições mundiais da área.

A maior procura pelo ouro tem um fator central: o aumento da aversão ao risco. Hoje, os investidores têm no radar uma pandemia de coronavírus acompanhada de uma crise de petróleo, em um cenário de desaceleração econômica mundial com pouco espaço para corte de juros por parte dos BCs de países desenvolvidos.

Por essa razão, o melhor a fazer em momentos de instabilidade global é separar um percentual pequena da carteira para adquirir proteções como ouro e dólar, que costumam amortecer as perdas do investidor quando o cenário externo está complicado.

Um porto seguro

Para entender melhor como o ouro funciona como porto seguro dos investidores, é preciso compreender mais sobre a sua precificação. Na prática, o investidor precisa olhar para algumas variáveis.

Em primeiro lugar está a taxa de juros norte-americana. Isso porque quanto maior a taxa de juros dos EUA, menos atrativo é o investimento na commodity. O motivo é que a moeda americana ganha valor e fica mais interessante investir nos Estados Unidos do que buscar ativos de maior risco em outros mercados, como os emergentes, por exemplo.

Leia Também

Agora, as taxas dos títulos do tesouro americano de 10 anos e de 30 anos, - que são considerados os mais seguros do mundo -, estão nas mínimas históricas. E isso abriu uma janela para que os investidores busquem ativos de maior segurança, mesmo que eles não entreguem retorno.

Aliado a isso, há ainda o fato de que as políticas monetárias dos BCs devem seguir a linha de afrouxamento monetário e fazer com que a "Selic" dos países fique ainda mais baixa para estimular a economia e conter os efeitos do vírus, o que pode favorecer a busca pelo metal dourado.

Além de questões relacionadas à taxa de juros, outra variável que afeta a commodity é a demanda direta. Nesse caso, o destaque vai para China e Índia, que são grandes compradores diretos de joias banhadas a ouro. Logo, quanto maior for o crescimento de ambos os países, maior será a demanda por esse tipo de mercadoria e vice versa.

Fundos de ouro

Apesar de uma das formas mais conhecidas para investir em ouro ser por meio do metal físico, uma das melhores opções para aplicar na commodity é via fundos. Os motivos são a maior liquidez, segurança, custo mais baixo e a expertise de quem está por trás da seleção dos ativos.

Para entender melhor como funciona um fundo, basta pensar nesse tipo de investimento com um condomínio. Nele, o gestor é o síndico e também o responsável pela composição dos ativos. Os cotistas, por sua vez, são as pessoas que adquiriram uma cota, ou, por exemplo, um apartamento.

Só que se engana quem pensa que os fundos de ouro investem apenas na commodity. Segundo o seu regulamento, eles também podem aplicar em títulos públicos e derivativos. Por isso, todo cuidado é pouco na hora de escolher.

Diferenças entre cada um

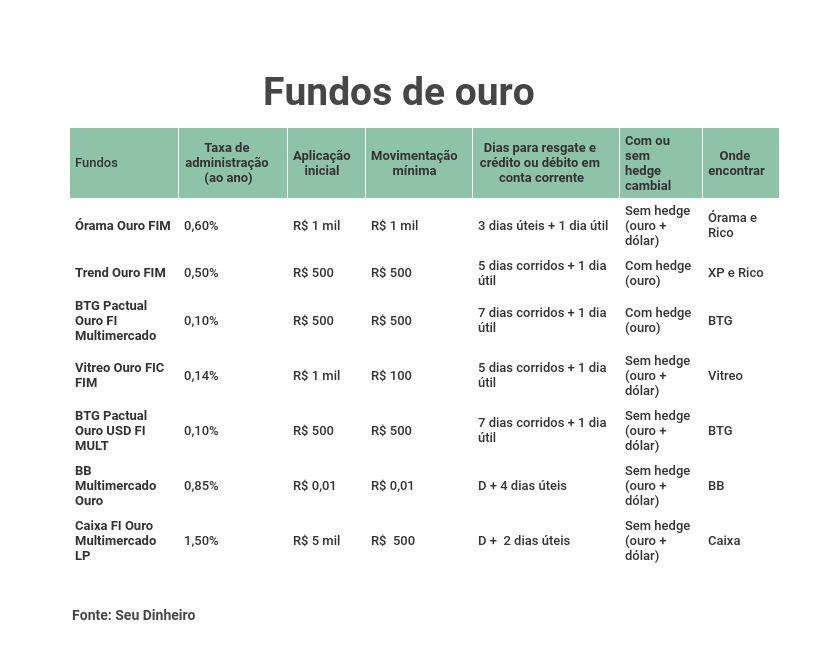

Hoje, há sete opções de fundos de ouro disponíveis no mercado, sendo cinco de corretoras independentes e dois de bancões como Banco do Brasil e Caixa Econômica Federal.

Para diferenciá-los, é preciso olhar alguns pontos como taxa de administração, aporte inicial e verificar se ele possui hedge (proteção) ou não.

No caso dos fundos que não possuem hedge, a rentabilidade deles é influenciada pela variação do ouro e do dólar. Entre as opções disponíveis estão as de fundos da Órama, Vitreo e do BTG Pactual USD FI MULT.

Pelo fato da subida crescente do dólar, eles representam uma dupla proteção, já que ganham tanto com a variação do ouro negociado nos mercados internacionais, quanto com a variação do dólar em relação ao real.

A outra opção são os fundos que possuem hedge (proteção), ou seja, não oferecem exposição à variação cambial. Na prática, eles fazem uma operação de conversão antes. Sendo assim, o gestor entrega a variação do dólar e recebe no lugar a diferença entre os juros brasileiros (CDI) e os americanos.

Ao olhar para as sete opções disponíveis, é possível perceber que os fundos oferecidos pelos bancões se mostraram as piores opções, já que as taxas de administração cobradas estão acima de 0,50% e os aportes iniciais são bem mais elevados que os disponíveis em corretoras independentes, o que dificulta se o investidor quiser diversificar a carteira.

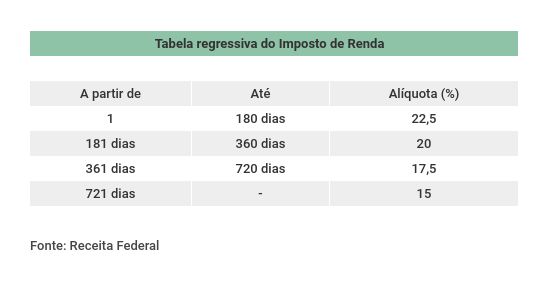

Apesar das diferenças existentes entre as opções de fundos, a tributação é a mesma para todos os fundos de ouro e segue a tabela regressiva do IR.

Ouro em barra

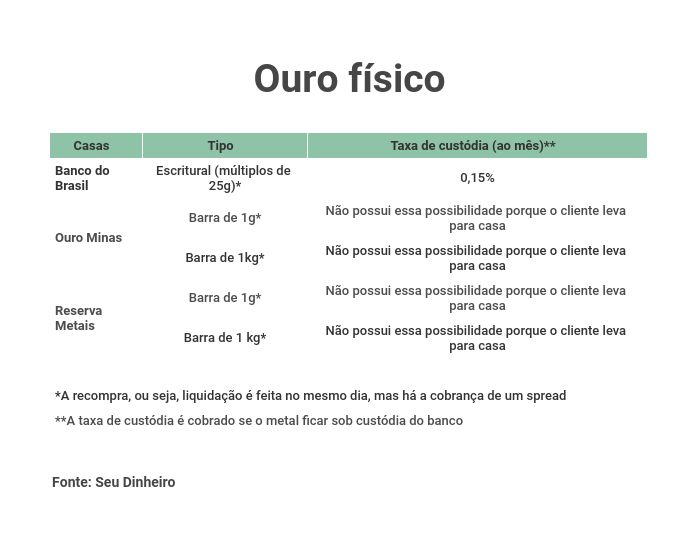

Além dos fundos, outra opção que costuma atrair muita gente fascinada pelo brilho das barras é o investimento no próprio metal físico. Apesar de chamar a atenção, ela não é mais a recomendada.

A razão é que há problemas de segurança e o investidor precisa pagar um "spread" (diferença entre o valor de compra e o valor de venda) ao comprar o metal. Isso sem contar que ao adquirir uma peça, o investidor terá que optar por guardá-la no banco (que poderá fazer a custódia dela) ou terá que levá-la para casa.

Hoje, o Banco do Brasil, Ouro Minas e a Reserva Metais são algumas das casas que oferecem esse tipo de serviço.

Em termos de liquidez, as três garantem a recompra do ativo com nota fiscal no mesmo dia da compra. Mas, ao realizar a venda, o spread pode fazer com que o investidor acabe perdendo dinheiro.

No caso da tributação, é garantida a isenção tributária para valores abaixo de R$ 20 mil. Acima desse montante, há a incidência de 15% de imposto sobre o lucro da operação.

E o recolhimento do IR deve ser feito pelo próprio investidor até o último dia útil do mês subsequente ao da operação.

Contratos de ouro

Outra opção disponível no mercado é investir por meio dos contratos negociados na B3. Hoje, há alguns tipos como os contratos futuros, a termo, à vista dentre outros.

Mas a opção que possui maior liquidez é o contrato à vista. O problema é que ele costuma exigir aportes bem mais caros que as opções física e de fundos. Com isso, se o investidor não tiver uma grande quantidade de dinheiro, ele pode acabar perdendo a possibilidade de diversificar a carteira.

A operação funciona da mesma forma que a compra e venda de ações. É preciso ter conta em uma corretora, já que a bolsa não recebe ordens diretamente do investidor. A liquidação do contrato ocorre apenas no dia seguinte (D+1).

Hoje, há três tipos de contratos de ouro à vista negociados na B3. O primeiro é o OZ1D (lote-padrão) e é o contrato que possui maior liquidez. Ele é um contrato de 250g. Se pegarmos a cotação de ontem (16), o contrato de maior tamanho estava sendo negociado a quase R$ 60.500. A cotação deste contrato fechou o dia em R$ 242,00.

Já o segundo é OZ2D (lote-fracionário), que é um contrato de tamanho menor de 10g e que oferece menor liquidez se o investidor quiser vendê-lo. Além disso, o investidor precisa ter cuidado porque pode acabar pagando uma taxa de corretagem alta, o que pode trazer prejuízos.

Há ainda um lote mais fracionado chamado de OZ3D. No caso dele, o tamanho do contrato é de 0,225g. Pelo fato de ser menor e pouco negociado, ele é o que possui menor liquidez.

Quem opta por esse tipo de aplicação deverá pagar taxas de corretagem e de custódia às corretoras, além de uma taxa paga à B3 (emolumentos). A desvantagem é que no caso da taxa de custódia, ela pode ser cobrada de forma proporcional ao volume negociado.

Investimento no exterior

Outra opção disponível ao investidor é via ações de empresas produtoras de ouro e que são negociadas nas bolsas americanas. Hoje, há algumas opções no mercado como os papéis da Newmount Mining (código NEM), Goldcorp (código GG) e Barrick Gold (código GOLD). Os três são negociados na bolsa de Nova Iorque.

Por essa razão, é preciso ter uma conta em corretora estrangeira para investir nelas. Para facilitar, selecionei duas opções que contam com atendimento em português: Cappoz e D&P. Além do site em português, é possível tirar dúvidas on-line e em português pelo chat das empresas de forma rápida.

Mas é preciso cuidado. Ao investir em ações de mineradoras, a exposição ao ouro é indireta. Com isso, o investidor enfrenta um risco duplo: de possíveis na mudanças na cotação da commodity e que a companhia apresente problemas operacionais, como alavancagem alta (endividamento).

Já com relação ao Imposto de Renda, os rendimentos são declarados de forma diferente das demais formas. No caso de investimento em ações de empresas de fora, os dividendos devem ser declarados até o último dia do mês subsequente ao do resgate da aplicação, por meio do Documento de Arrecadação das Receitas Federais (Darf). Ficam isentos apenas os rendimentos até R$ 1.903,98.

Um olhar sobre o ouro

Mesmo diante de tantas possibilidades, a melhor opção para investir no metal dourado é aplicar em fundos de ouro que não possuem hedge (proteção). Isso porque eles são capazes de fazer com que o investidor ganhe tanto com a variação do ouro negociado nos mercados internacionais, quanto com a variação do dólar em relação ao real.

Sendo assim, ainda que a cotação do ouro tenha recuado nos últimos dias por conta de um movimento vendedor de quem não queria se desfazer de posições deficitárias, o ativo continua a ser uma arma de proteção juntamente com o dólar para o seu portfólio.

E permanece cumprindo o seu objetivo: amortecer eventuais perdas que a sua carteira possa ter em momentos de aversão ao risco.

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

XP aponta seis ações defensivas para enfrentar o novo choque de 50% imposto pelos EUA — e duas possíveis beneficiadas

Enquanto a aversão a risco toma conta do mercado, a XP lista seis papéis da B3 com potencial para proteger investidores em meio ao tarifaço de Trump

Ibovespa escapa da sangria após tarifas de Trump, mas cai 0,54%; dólar sobe a R$ 5,5452

Após o anúncio da tarifa de 50% sobre produtos brasileiros, que deve entrar em vigor em 1 de agosto, algumas ações conseguiram escapar de uma penalização dos mercados

Embraer (EMBR3) não é a única a sofrer com as tarifas de Trump: as ações mais impactadas pela guerra comercial e o que esperar da bolsa agora

A guerra comercial chegou ao Brasil e promete mexer com os preços e a dinâmica de muitas empresas brasileiras; veja o que dizem os analistas

Um novo segmento para os fundos imobiliários? Com avanço da inteligência artificial, data centers entram na mira dos FIIs — e cotistas podem lucrar com isso

Com a possibilidade de o país se tornar um hub de centros de processamento de dados, esses imóveis deixam de ser apenas “investimentos diferentões”

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

A bolsa brasileira vai negociar ouro a partir deste mês; entenda como funcionará o novo contrato

A negociação começará em 21 de julho, sob o ticker GLD, e foi projetada para ser mais acessível, inspirada no modelo dos minicontratos de dólar

Ibovespa tropeça em Galípolo e na taxação de Trump ao Brasil e cai 1,31%; dólar sobe a R$ 5,5024

Além da sinalização do presidente do BC de que a Selic deve ficar alta por mais tempo do que o esperado, houve uma piora generalizada no mercado local depois que Trump mirou nos importados brasileiros

FII PATL11 dispara na bolsa e não está sozinho; saiba o que motiva o bom humor dos cotistas com fundos do Patria

Após encher o carrinho com novos ativos, o Patria está apostando na reorganização da casa e dois FIIs entram na mira

O Ibovespa está barato? Este gestor discorda e prevê um 2025 morno; conheça as 6 ações em que ele aposta na bolsa brasileira agora

Ao Seu Dinheiro, o gestor de ações da Neo Investimentos, Matheus Tarzia, revelou as perspectivas para a bolsa brasileira e abriu as principais apostas em ações

A bolsa perdeu o medo de Trump? O que explica o comportamento dos mercados na nova onda de tarifas do republicano

O presidente norte-americano vem anunciando uma série de tarifas contra uma dezena de países e setores, mas as bolsas ao redor do mundo não reagem como em abril, quando entraram em colapso; entenda por que isso está acontecendo agora

Fundo Verde, de Stuhlberger, volta a ter posição em ações do Brasil

Em carta mensal, a gestora revelou ganhos impulsionados por posições em euro, real, criptomoedas e crédito local, enquanto sofreu perdas com petróleo

Ibovespa em disparada: estrangeiros tiveram retorno de 34,5% em 2025, no melhor desempenho desde 2016

Parte relevante da valorização em dólares da bolsa brasileira no primeiro semestre está associada à desvalorização global da moeda norte-americana

Brasil, China e Rússia respondem a Trump; Ibovespa fecha em queda de 1,26% e dólar sobe a R$ 5,4778

Presidente norte-americano voltou a falar nesta segunda-feira (7) e acusou o Brasil de promover uma caça às bruxas; entenda essa história em detalhes

Em meio ao imbróglio com o FII TRBL11, Correios firmam acordo de locação com o Bresco Logística (BRCO11); entenda como fica a operação da agência

Enquanto os Correios ganham um novo endereço, a agência ainda lida com uma queda de braço com o TRBL11, que vem se arrastando desde outubro do ano passado

De volta ao trono: Fundo imobiliário de papel é o mais recomendado de julho para surfar a alta da Selic; confira o ranking

Apesar do fim da alta dos juros já estar entrando no radar do mercado, a Selic a 15% abre espaço para o retorno de um dos maiores FIIs de papel ao pódio da série do Seu Dinheiro

Ataque hacker e criptomoedas: por que boa parte do dinheiro levado no “roubo do século” pode ter se perdido para sempre

Especialistas consultados pelo Seu Dinheiro alertam: há uma boa chance de que a maior parte do dinheiro roubado nunca mais seja recuperada — e tudo por causa do lado obscuro dos ativos digitais

Eve, subsidiária da Embraer (EMBR3), lança programa de BDRs na B3; saiba como vai funcionar

Os certificados serão negociados na bolsa brasileira com o ticker EVEB31 e equivalerão a uma ação ordinária da empresa na Bolsa de Nova York

Quem tem medo da taxação? Entenda por que especialistas seguem confiantes com fundos imobiliários mesmo com fim da isenção no radar

Durante o evento Onde Investir no Segundo Semestre de 2025, especialistas da Empiricus Research, da Kinea e da TRX debateram o que esperar para o setor imobiliário se o imposto for aprovado no Congresso

FIIs na mira: as melhores oportunidades em fundos imobiliários para investir no segundo semestre

Durante o evento Onde Investir no Segundo Semestre de 2025, do Seu Dinheiro, especialistas da Empiricus Research, Kinea e TRX revelam ao que o investidor precisa estar atento no setor imobiliário com a Selic a 15% e risco fiscal no radar

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP