O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conversei com quatro especialistas que sugeriram carteiras de investimentos para quem se considera arrojado e quer lucrar com o cenário de Selic baixa

A taxa básica de juros atingiu, na semana passada, o seu menor patamar da história, 6,00% ao ano. Mas não é de hoje que o investidor brasileiro se preocupa com a Selic baixa.

O retorno das aplicações de renda fixa indexadas à Selic e ao CDI, taxa de juros que segue a taxa básica de perto, caiu para valer nos últimos anos. Nesta outra matéria, por exemplo, eu mostrei como ficaram os rendimentos das aplicações mais conservadoras com a Selic em 6,00% ao ano.

Os amantes da renda fixa ainda tiveram, recentemente, chance de lucrar com a valorização dos títulos públicos prefixados e atrelados à inflação, negociados via Tesouro Direto, e também com a alta das debêntures, que a pessoa física normalmente acessa via fundos.

Mas essa renda fixa prefixada de menor risco - títulos públicos e títulos privados de altíssima qualidade - já não tem mais tanto espaço para valorizar. Embora o mercado ainda espere novos cortes de juros, o potencial de alta desses papéis já minguou bastante.

Ou seja, o investidor que ainda não se adequou à nova era de juros baixos vai ter que se mexer e correr atrás.

É claro que se você é conservador e assim pretende continuar, seu escopo de atuação é um pouco limitado. Ainda assim, nesta outra reportagem, eu deixei algumas sugestões de carteiras e ativos que podem dar uma turbinada nos seus rendimentos.

Leia Também

Agora, se você se considera arrojado e quer mesmo ganhar dinheiro nesse cenário, a gama de opções é mais vasta. Isso porque, com os juros baixos, inflação controlada e perspectivas de retomada econômica, abrem-se oportunidades entre os ativos de risco.

A maior parte do mercado está bastante otimista com a bolsa. As ações são os ativos preferidos de gestores e analistas, mas fundos imobiliários e fundos multimercados com uma pitada de renda variável também aparecem entre os queridinhos.

Eu conversei com especialistas de quatro instituições financeiras, e todos têm, como aposta principal, a bolsa de valores.

Segundo Ronaldo Guimarães, head da plataforma de investimentos do Modalmais, já se vê a migração do investidor que antes era majoritariamente conservador para ativos com mais risco.

Ele conta que alguns dos seus clientes que compraram títulos prefixados na época das eleições estão migrando os recursos para fundos de ações, multimercados e imobiliários à medida que os títulos vão vencendo.

“As pessoas não estão renovando a renda fixa prefixada. A alocação está hoje muito diferente do que costumava ser”, comenta.

Importante notar que todos os especialistas com quem conversei preferem o investimento em ações via fundos.

Marco Bismarchi, sócio gestor da TAG Investimentos, por exemplo, reforça que o investidor deve preferir fundos de ações ativos, em que o gestor escolhe as ações, e não apenas segue um índice - visão, aliás, predominante entre os especialistas ouvidos.

“Os gestores profissionais sabem identificar as melhores empresas e o momento certo de entrar”, diz.

Mesmo com o Ibovespa na máxima histórica, o mercado acredita que as ações ainda têm espaço para valorização.

“Acreditamos que estamos no meio de um ciclo. Os Estados Unidos já estão mais para o final. Mas ainda tem espaço para a bolsa brasileira caminhar”, diz Alexandre Hishi, responsável pela área de gestão de investimentos da Azimut Brasil Wealth Management.

“Com os juros mais baixos, aumenta o consumo e diminui o custo da dívida das empresas, o que é benéfico para a sua lucratividade. Os juros menores também favorecem as empresas a tirar projetos do papel, pois eles ficam economicamente viáveis. Essas condições abrem a possibilidade de um novo ciclo de valorização. Há espaço para aumentar as posições em renda variável, até porque os estrangeiros ainda podem entrar na bolsa brasileira”, explica Martin Iglesias, especialista em investimentos do Itaú Unibanco, para quem o Ibovespa pode chegar aos 125 mil pontos no fim deste ano.

Na renda fixa, as oportunidades devem se concentrar nos títulos públicos atrelados à inflação, o Tesouro IPCA+ (NTN-B), que pode ser adquirido pelo Tesouro Direto. Os especialistas com quem eu conversei citam os títulos de longo prazo que ainda estão pagando 3,5% ou mais acima da inflação.

Fundos de debêntures incentivadas e de crédito privado voltados para títulos de maior risco também têm bons prognósticos - lembrando que, no caso do crédito privado, o investimento pode ter alto risco de calote, apesar de não ter volatilidade, então é bom investir apenas uma pequena parte da carteira por meio de gestores especializados.

Finalmente, investimentos no Brasil são preferidos aos investimentos no exterior, uma vez que o cenário externo se mostra complicado. Mas alguns especialistas com quem eu falei sugerem uma pequena alocação em ativos atrelados ao dólar como forma de proteção.

No guia do Seu Dinheiro sobre onde investir no segundo semestre de 2019, nós falamos sobre todos esses ativos mais promissores para o restante do ano e ensinamos como investir. Você pode baixá-lo na forma de e-book aqui.

A seguir, você confere as carteiras arrojadas para o cenário de Selic a 6,00% sugeridas pelos especialistas com quem eu conversei para esta matéria.

A Modalmais espera novo corte de 0,5 ponto percentual na Selic ainda neste ano. Ou seja, espera que o ano termine com a Selic em 5,5% ao ano, embora não descarte a possibilidade de queda para 5,25% ou mesmo 5% ainda em 2019 ou início de 2020.

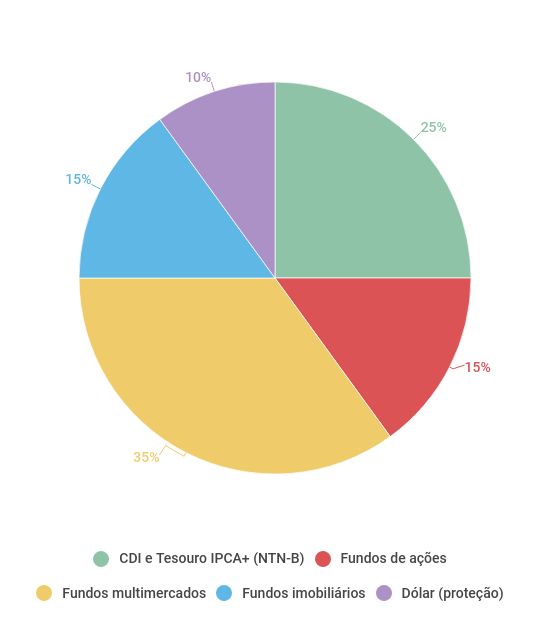

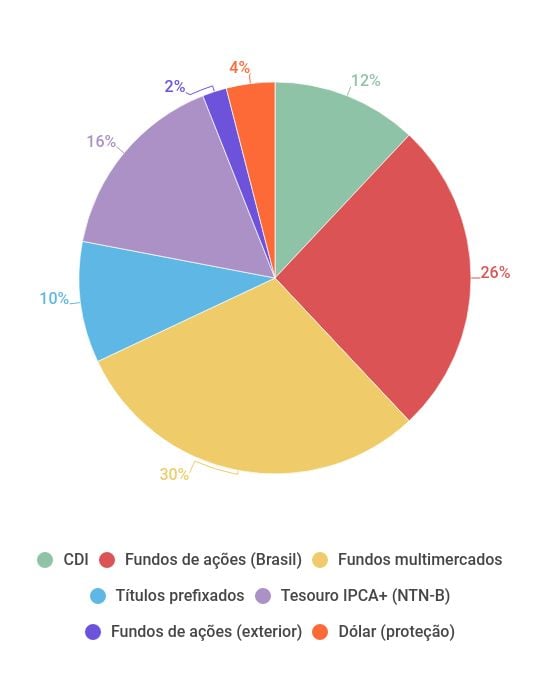

O Modalmais sugere deixar um quarto da carteira na renda fixa, distribuído entre títulos públicos atrelados à inflação (NTN-B) e aplicações conservadoras atreladas ao CDI (reserva de emergência e objetivos de curto prazo). O dólar aparece na carteira apenas como hedge (proteção).

Para a TAG, juros podem cair mais e ficar num patamar baixo por um período prolongado de tempo.

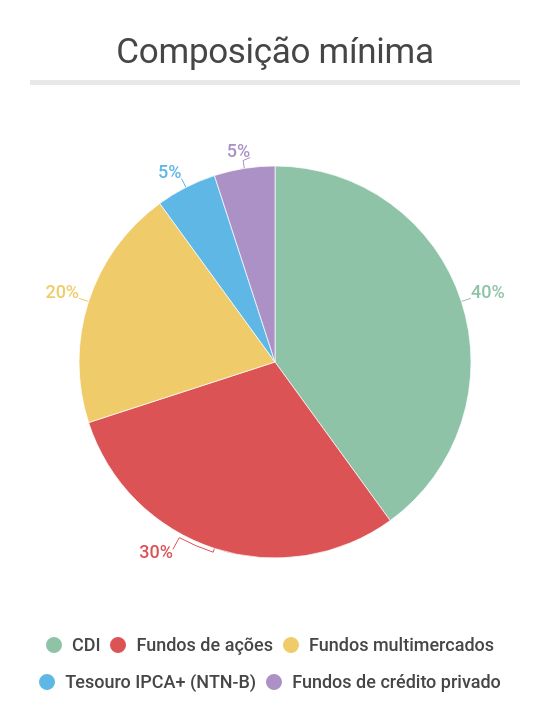

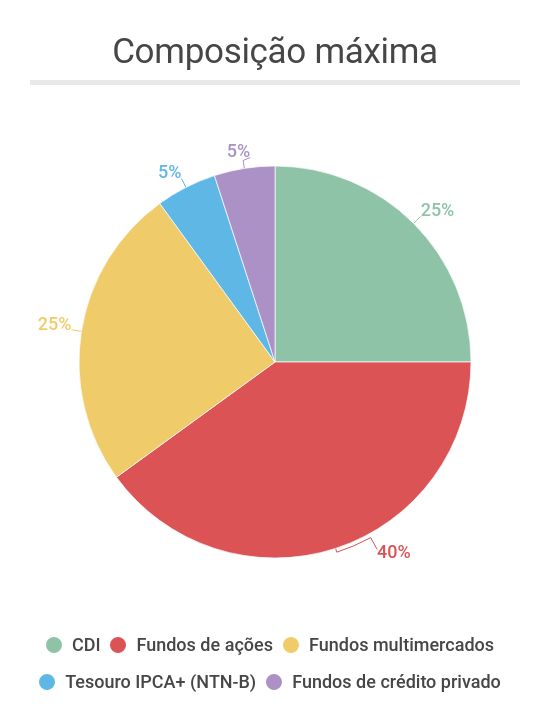

A TAG Investimentos sugere faixas de percentuais para a composição da sua carteira arrojada. Por exemplo, o investidor pode destinar de 30% a 40% a fundos de ações, 20% a 25% a multimercados e 10% a 40% à renda fixa conservadora atrelada ao CDI e com liquidez diária, para a reserva de emergência e objetivos de curto prazo.

Segundo Marco Bismarchi, o sócio gestor da TAG com quem eu conversei, a alocação em renda variável deve ser distribuída tanto por fundos de ações long only (tradicionais, que basicamente só atuam comprados em ações) quanto fundos de ações long biased (que fazem operações de proteção para ganhar tanto na alta quanto na baixa). A alocação sugerida é que dois terços dos recursos investidos em ações sejam destinados aos fundos long only e um terço aos fundos long biased.

Já a parcela destinada aos multimercados deve ser distribuída entre fundos macro e fundos de outras classificações, com long & short, quantitativos e com investimento no exterior.

Entre os títulos atrelados à inflação (Tesouro IPCA+), destacam-se os papéis de longo prazo, que ainda estão pagando taxas prefixadas de 3,5% ou mais. Finalmente, os fundos de crédito privado podem investir em títulos high yield (títulos de dívida de maior risco), desde que estes contem com garantias robustas.

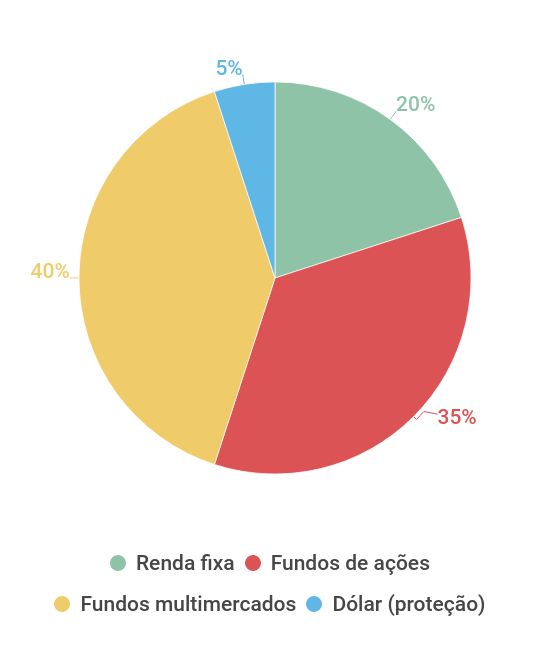

Para a Azimut, 20% da carteira arrojada pode ficar alocada em renda fixa, dividindo-se entre títulos públicos atrelados à inflação Tesouro IPCA+ (NTN-B), fundos de debêntures incentivadas (títulos de renda fixa emitidos por empresas para financiar projetos de infraestrutura e isentos de imposto de renda) e aplicações conservadoras atreladas ao CDI (reserva de emergência e objetivos de curto prazo). O dólar também aparece na carteira como forma de hedge (proteção).

Para o Itaú, a Selic permanecerá baixa pelo menos até o fim de 2020 e, se subir, será só lá para o fim de 2021. “E, mesmo assim, não para níveis como tínhamos antes”, disse Martin Iglesias, especialista em investimentos do Itaú Unibanco.

A carteira a seguir é a mais arrojada montada pelo banco, voltada para o que a instituição considerada como "investidor agressivo". Este é definido como aquele que busca uma rentabilidade mais alta e que sabe que, no curto e médio prazos, pode ter algum tipo de perda. E isso não necessariamente o assusta.

"O investidor agressivo é aquele que consegue esperar o aparecimento dos prêmios de longo prazo", explica Iglesias. A rentabilidade esperada pelo Itaú para esta carteira é de 200% do CDI.

Diferentemente das outras instituições financeiras, o Itaú sugere uma pequena alocação em fundos de ações que investem no exterior e em títulos públicos prefixados (LTN e NTN-F). O dólar aparece na carteira como hedge (proteção). As NTN-B indicadas também são as de longo prazo.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro