O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O cálculo da renda a ser considerada para cobrança do imposto deixou de fora os investimentos isentos, mas criou uma nova regra para os dividendos pagos por empresas. Entenda

A proposta de isenção do Imposto de Renda para quem ganha até R$ 5 mil por mês foi assinada e entregue pelo governo federal ao Congresso na terça-feira (18). Acontece que as mudanças propostas não se limitam à isenção. Há o outro lado: dos que deverão pagar mais para compensar os que forem isentos.

Contribuintes que ganham acima de R$ 600 mil anuais terão novas regras para se atentar, principalmente aqueles que têm grande parte dos seus ganhos atrelados a investimentos.

Afinal, títulos de renda fixa isentos continuam isentos? Dividendos serão tributados?

Conforme o Projeto de Lei (PL) 1.087/25 do governo federal, títulos e valores mobiliários que hoje são isentos continuarão isentos, mas os dividendos de ações e participações societárias serão abocanhados pelo Leão mediante alguns critérios.

A proposta do governo trabalha com três cálculos importantes: da renda total do contribuinte, da alíquota mínima de imposto e do valor que será, de fato, taxado. O total estabelecido como limite para enquadramento na nova regra da alta renda é de R$ 600 mil.

Se o contribuinte alcançar uma renda total anual de R$ 600.001, está elegível para o Imposto de Renda Pessoa Física Mínimo (IRPFM).

Leia Também

Para o cálculo dessa renda anual, serão considerados todos os rendimentos ganhos no ano, como salário, aluguéis, honorários, dividendos e demais rendas, inclusive as isentas. O texto diz explicitamente “inclusive os tributados de forma exclusiva ou definitiva e os isentos ou sujeitos à alíquota zero ou reduzida”.

São estabelecidas somente três exceções para esse cálculo da renda anual: ganho de capital não realizado, heranças e/ou doações em antecipação de legítima e rendimentos recebidos acumuladamente (rendimentos que o contribuinte já deveria ter recebido no passado, mas foram pagos de uma vez, em atraso, geralmente após uma ação judicial).

Segundo Lucas Dollo, advogado tributarista especializado em mercado de capitais e sócio do NFA Advogados, toda a renda da pessoa física será considerada para um enquadramento inicial.

“O critério estabelecido no projeto de lei prevê que todas as rendas sejam consideradas para entender se aquela pessoa cumpre o critério de renda acima de R$ 600 mil anuais ou não, mas isso não significa que toda essa renda será tributada”, diz.

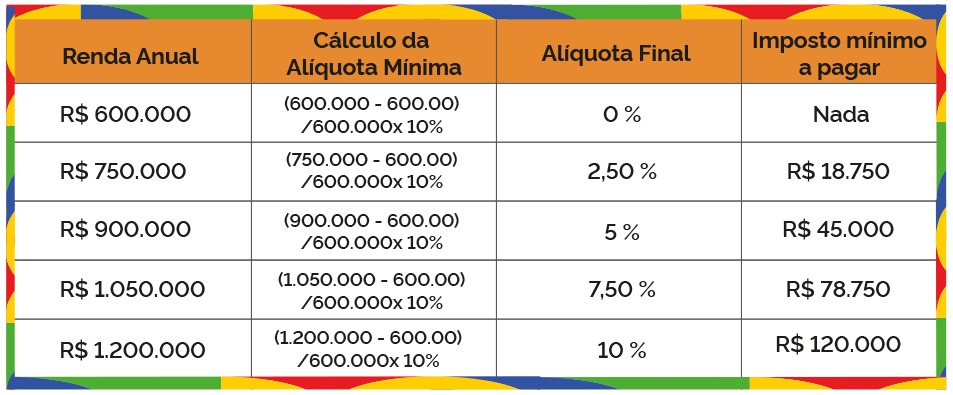

A soma da renda total é um primeiro passo para o enquadramento do critério. No segundo momento se estabelece a alíquota mínima. O PL 1.087/25 prevê percentuais que variam de 0,1% a 10%, conforme o montante apurado na renda anual.

Veja alguns exemplos de cálculo na tabela a seguir:

Essa alíquota, no entanto, não incidirá sobre a renda total que foi calculada para enquadramento. O governo federal sugere que determinados ganhos sejam excluídos para chegar ao valor final sobre o qual incidirá o IR mínimo. É aqui que entram os títulos isentos.

A proposta indica que ao calcular o rendimento anual da pessoa física, determinados ganhos fiquem de fora da conta. São eles:

Ou seja, os rendimentos dos investimentos isentos de IR continuarão isentos, pois serão desconsiderados pela Receita Federal na hora de aplicar a alíquota mínima, segundo a proposta entregue pelo governo.

Exemplo: uma pessoa física chegou a uma renda anual total de R$ 900 mil, considerando seus rendimentos totais. Isso significa que sua alíquota mínima será de 5%. Porém, seus rendimentos provenientes de investimentos isentos somam R$ 500 mil. Com isso, serão cobrados 5% de IR apenas nos R$ 400 mil restantes.

É um cálculo simples e hipotético para elucidar as três principais etapas propostas pelo governo. Na prática, haverá investimentos isentos, investimentos tributáveis, outras rendas e deduções para serem calculadas.

Segundo Dollo, o PL não prevê a criação de um imposto em cima do imposto que já existe, mas tem a intenção de garantir uma incidência mínima de IR para pessoas de alta renda que atualmente conseguem muitas isenções.

Assim, a nova regra só vai afetar quem tiver pago uma alíquota de IR inferior à sua alíquota mínima, que exigirá uma complementação. Quem pagou uma alíquota maior que a mínima não precisará fazer mais nada.

Por exemplo, alguém cuja renda fosse superior a R$ 1,2 milhão estaria sujeito a uma alíquota mínima de 10%. Caso esse contribuinte já tenha pago 7% ao longo do ano, só precisará complementar os 3% que faltam; caso, por outro lado, tenha pago 12%, não precisará pagar mais nada.

Segundo o governo, nada muda para pessoas que recebem diferentes rendas que já são tributadas na fonte, como salários e aluguéis, pois a alíquota de IR incidente sobre esses rendimentos já é alta o bastante para superar os percentuais mínimos previstos na proposta.

Para os dividendos de empresas e participações societárias, o projeto de lei sugere novas regras. Mas não é todo e qualquer valor de dividendo que será tributado. O governo sugere regras específicas que miram os contribuintes de alta renda.

Atualmente, qualquer valor de dividendo é isento de tributação para pessoas físicas. A sugestão prevista no PL 1.087/25 prevê a cobrança de 10% de IR sobre dividendos acima de R$ 50 mil/mês, pagos a uma única pessoa por uma mesma empresa.

Seria assim: um investidor recebe R$ 50 mil em dividendos de uma única empresa em determinado mês. Como a bolada veio toda de uma única companhia, de uma vez só, o imposto de 10% será retido direto na fonte.

Outro investidor recebe R$ 25 mil da empresa X e R$ 25 mil da empresa Y no mesmo mês, não haverá tributação na fonte. Embora o total de dividendos chegue a R$ 50 mil, foram pagos por empresas diferentes.

A alíquota de 10% prevista no texto é única, sem variações ou progressões. A regra para dividendos também não permite deduções. O texto indica que o imposto seja recolhido pela empresa e o contribuinte já receba o total com abatimento.

Esta será uma tributação mensal, calculada à parte da declaração anual.

Investidores que recebem menos de R$ 50 mil/mês em dividendos de uma única empresa não terão seus proventos tributados na base mensal. Mas se a renda anual total, considerando o volume de dividendos ganhos no ano, ultrapassar o limite de R$ 600 mil/ano, a premissa da tributação mínima se mantém.

Em outras palavras, os dividendos, neste último caso, seriam tributados pela alíquota mínima, que será inferior a 10% caso o contribuinte tenha renda entre R$ 600 mil e R$ 1,2 milhão.

A regra não vale para os rendimentos distribuídos por fundos imobiliários, nem para aqueles pagos por fundos de renda fixa ou participações isentos de IR. Trata-se de uma regra específica para a distribuição de lucros por empresas: para acionistas diretos (caso de participações societárias limitadas, anônimas e afins ) ou acionistas via Bolsa de Valores.

A Organização para a Cooperação e Desenvolvimento Económico (OCDE) entende que a tributação sobre dividendos não é um imposto somente da pessoa física, mas que se soma aos valores já pagos pelas empresas. Por isso, quando os governos propõem tributar dividendos, é comum que o imposto devido pelas empresas diminua.

Para não romper essa regra com o PL 1.087/25, a equipe econômica do governo sugere que seja verificada a alíquota mínima efetiva das empresas distribuidoras antes do pagamento aos acionistas, sejam elas de capital aberto ou não — a regra se aplica a qualquer pessoa jurídica.

Atualmente, a carga tributária para empresas no Brasil é de 34%, considerando-se o Imposto de Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL). Para companhias de seguros, a alíquota sobe para 40%, enquanto para empresas financeiras é de 45%. Entretanto, diversos setores empresariais têm abatimentos e deduções que fazem o percentual efetivo ser menor.

Para tributar os dividendos dos acionistas, a nova regra prevê a alíquota efetiva como referência.

Digamos que uma empresa tem uma alíquota efetiva de 30% e vai distribuir dividendos aos seus acionistas. Para não exceder o limite de 34%, o imposto que será recolhido sobre o lucro acima de R$ 50 mil/mês distribuído aos acionistas será de 4%.

Os 10% serão cobrados apenas dos acionistas de empresas que têm alíquotas efetivas inferiores a 24% ou 30%, no caso das seguradoras, e 35%, para as instituições financeiras. Nos demais casos, o percentual devido será apenas a diferença.

A proposta foi apresentada pelo governo federal na última terça-feira (18) e ainda passará por avaliação da Câmara dos Deputados e do Senado Federal. Isso significa que tudo o que foi descrito aqui ainda pode mudar.

O governo espera que a tramitação e assinatura da lei aconteça ainda neste ano, para as novas regras entrarem em vigor a partir de janeiro de 2026.

Termina nesta sexta (27) o prazo para as empresas enviarem os informes de rendimentos para a declaração de IR 2026. Reunir a documentação é o primeiro passo para preenchê-la

Imposto adicional, nota fiscal eletrônica, redutor social e uma série de novas regras desafiam os proprietários de imóveis e valem já a partir de 2026

Documento serve como comprovação do recebimento de benefícios da Previdência Social em 2025

O volume total de investimentos dos brasileiros atingiu R$ 8,59 trilhões no ano passado, impulsionado pelo crescimento da alocação da alta renda

Quem se mudou do Brasil no ano passado tem até 27 de fevereiro para enviar documento que avisa a Receita Federal que contribuinte não é mais residente fiscal no país

Entenda quais informações devem de fato constar na declaração de imposto de renda e por que a Receita quer que você as declare

Feirão Serasa Limpa Nome, que segue até 1º de abril, ajuda consumidores a sair do vermelho

Com Master, will bank e Pleno na conta, o FGC enfrenta uma prova dura, mas tudo indica que a rede de proteção continua firme

Segundo o fundo garantidor, 160 mil clientes são elegíveis ao reembolso, que vai custar R$ 4,9 bilhões

Depois que o estrago está feito, o jeito é correr atrás para minimizar os danos e as perdas, confira como

Golpe da maquininha, do Pix, clonagem de cartão, as opções são diversas e é preciso estar atento para a festa não virar pesadelo

Bancos, planos de saúde, empregadores, INSS e outros tem até 27 de fevereiro para entregar os informes de rendimentos para a declaração do IRPF 2026

Contribuintes têm até 19 de fevereiro para optar pela atualização de valores de imóveis pelo preço de mercado. Medida é boa demais para ser verdade?

Apesar do desconto ser alto, os motoristas precisam tomar cuidado para ver se realmente vale a pena

A Anvisa estabeleceu medidas de suspensão e proibição para produtos alimentícios considerados irregulares em fiscalização.

Prêmio de R$ 141 milhões da Mega-Sena pode render mais de R$ 1 milhão por mês na renda fixa conservadora.

Raros e pouco conhecidos, microrganismos presentes na água e no solo acendem um sinal de atenção entre pesquisadores

Tarifa, atualmente cobrada em um único sentido, será dividida no sentido Litoral e São Paulo, com valor de R$ 19,35.

Se tivessem feito aposta-espelho, os dois ganhadores da faixa de zero acerto do concurso 2884 da Lotomania também teriam ficado milionários.

A entidade de autorregulação do mercado atualizou seus códigos e trabalha em novas diretrizes para melhorar a transparência aos investidores