O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

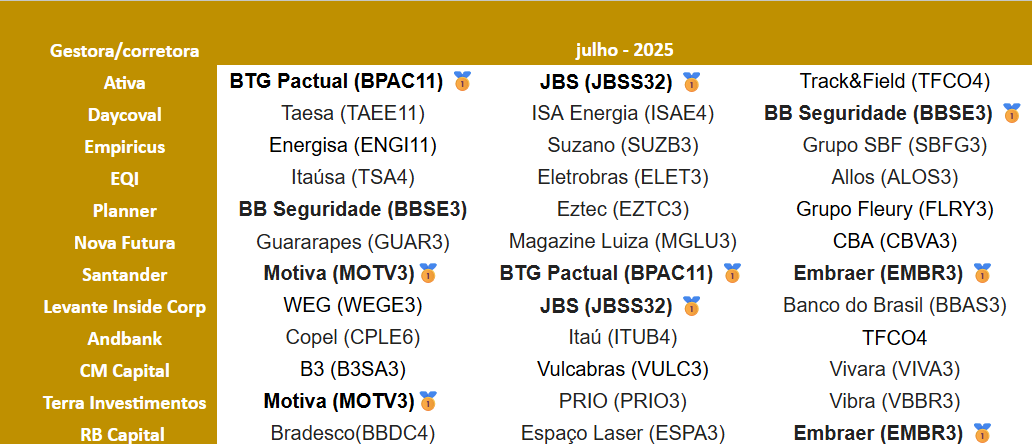

Os cinco papéis receberam duas recomendações cada entre as 12 corretoras consultadas pelo Seu Dinheiro

O Ibovespa foi coroado como o melhor investimento da primeira metade do ano, com ganhos de mais de 15% no semestre e destaque para algumas ações, que mais que dobraram de valor no período.

Por mais que o desempenho seja de brilhar os olhos, quem aproveitou aproveitou. Afinal, a velha máxima de “ganhos passados não garantem retornos futuros” é clássica por um motivo: quase sempre funciona.

Por isso, com o início da segunda metade de 2025, é hora de olhar para os papéis que têm potencial de colocar ainda mais ganhos gordos no bolso do acionista — e, em julho, essa disputa está acirrada.

Isso porque a medalha de ouro de ação mais indicada para o período ficou dividida entre cinco papéis. São eles: BB Seguridade (BBSE3), BTG Pactual (BPAC11), Embraer (EMBR3), JBS (JBSS32) e Motiva (MOTV3). Todos com duas recomendações cada.

Entendendo a Ação do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são as apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 papéis, os analistas indicam os três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

Começando em ordem alfabética, a holding do Banco do Brasil (BBAS3) aparece na lista por ser uma opção sólida e bem posicionada no setor. Além disso, também há o foco nos resultados do segundo trimestre e no pagamento de dividendos.

Leia Também

O esperado é que a companhia pague R$ 3,75 por ação em dividendos até o final de 2025, com um dividend yield de 10,7%. Cabe lembrar que a seguradora já aprovou a distribuição de R$ 3,77 bilhões em proventos aos acionistas, referente ao lucro líquido do primeiro semestre de 2025.

Para o segundo trimestre, os analistas projetam um resultado estável, com boas margens. Nos primeiros três meses do ano, a seguradora registrou lucro líquido de R$ 1,995 bilhão, uma alta de 8,3% em relação ao mesmo período do ano passado. No entanto, na comparação trimestre a trimestre, o resultado foi 8,2% menor.

Segundo a companhia, o desempenho dessa linha do balanço refletiu, principalmente, o avanço financeiro da Brasilseg, seguradora ligada ao conglomerado, além da melhora nos índices de sinistralidade da carteira na base anual.

Outros destaques positivos vieram da BB Corretora — responsável pela comercialização dos produtos das controladas nos canais do Banco do Brasil — e da Brasilprev, que se beneficiou especialmente da performance de sua carteira financeira.

Porém, a retração do lucro frente ao trimestre anterior foi puxada principalmente pelo aumento da sinistralidade no segmento rural, após um segundo semestre de 2024 atipicamente positivo.

O índice de sinistralidade (com resseguro) atingiu 32,65%, alta de 4,91 pontos percentuais em relação aos últimos três meses do ano passado, pressionando os resultados da Brasilseg, que teve queda de 12,9% no lucro trimestre a trimestre.

Não dá para esquecer também que a má fase do agronegócio está afetando bastante o próprio Banco do Brasil, que tem cerca de um terço do portfólio exposto ao setor.

O esperado para o ano na BB Seguridade, de acordo com o guidance de 2025 fornecido pela seguradora, é de um lucro líquido de R$ 9 bilhões, que implica em um crescimento de 11% ano a ano.

Isso leva em conta os benefícios de uma taxa Selic mais alta, além de uma base de comparação “mais fácil” após um ano fraco para os resultados financeiros da BrasilPrev, braço de previdência privada da companhia.

Fora isso, na visão dos analistas, a ação estaria sendo negociada com um valuation atrativo. Ou seja, está barata.

A ação do BTG aparece na lista das mais recomendadas por ser um banco de primeira linha e que deve apresentar resultados robustos no segundo trimestre de 2025.

O BTG começou 2025 com o pé direito, com lucro líquido ajustado de R$ 3,37 bilhões no primeiro trimestre. O montante equivale a um crescimento de 16,5% em relação ao mesmo período do ano anterior e de 2,7% ante o trimestre imediatamente anterior.

O resultado também superou as expectativas do mercado, que projetava um lucro líquido de R$ 3,289 bilhões para o período, de acordo com estimativas do Itaú BBA.

Por sua vez, a rentabilidade do banco de investimentos também avançou, atingindo a marca de 23,2%, um acréscimo de 0,4 ponto percentual na base ano a ano.

Com o resultado, essa linha do balanço do BTG superou os níveis dos principais concorrentes privados, como Itaú Unibanco (ITUB4), Santander (SANB11) e Bradesco (BBDC4).

Na visão do Bank of America, a ação é uma das favoritas no setor. De acordo com um relatório divulgado, os papéis são considerados como essenciais, dada a previsibilidade de seus resultados e o histórico de boa execução.

Já as ações da Embraer seguem em dez mil pés (direitos) no mês de julho, de acordo com os analistas. Na última quarta-feira (2), a fabricante de aviões reportou um aumento de 30% nas entregas de aeronaves no segundo trimestre de 2025 na comparação anual. No total, foram 61 unidades.

Em relação aos últimos três meses do ano passado, o avanço foi de 103%. Na aviação comercial, foram 19 jatos entregues, em um aumento de mais de 170% em relação ao intervalo entre abril e junho de 2024.

Para o BTG Pactual, os resultados vieram mais fortes do que o esperado em todos os segmentos.

Além disso, no começo deste mês, a empresa também anunciou um acordo com a Scandinavian Airlines (SAS) para a venda de 45 jatos E195-E2, com direito de compra de 10 aeronaves adicionais. Excluindo as opções de compra, o valor total do negócio chega a US$ 4 bilhões.

Na visão do Santander, essa notícia é um desenvolvimento positivo para a Embraer. Isso porque indica que a demanda por esses jatos está crescendo. Vale lembrar que o lançamento da segunda geração de E-Jets foi afetada pela pandemia, que adiou um potencial aumento na demanda por esses modelos.

Aparecendo no pódio pelo segundo mês consecutivo, os papéis da JBS ainda vivem o deslumbre nova-iorquino. Com a mudança oficial para a Nyse, bolsa de valores de Nova York, o foco dos investidores sai do desempenho de curto prazo e migra para o potencial de reprecificação (re-rating) das ações.

Isso porque agora as ações da JBS tendem a fechar o gap de valuation em relação às concorrentes globais: a Tyson Foods e a PPC (Pilgrim’s Pride Corporation) — que, apesar de competir diretamente, é controlada pela própria JBS.

Além disso, a mudança de endereço dá acesso a uma base maior de investidores e aumenta sua visibilidade entre players globais — o que facilita comparações com pares internacionais —, além de melhorar a flexibilidade para utilizar ações como fonte de financiamento, inclusive por meio de eventuais emissões de capital.

Uma estimativa apresentada pela companhia em um evento recente mostra que, em cinco anos, o valor de mercado da JBS poderá atingir entre US$ 75 bilhões a US$ 80 bilhões, em relação ao valor estimado atualmente, na casa dos US$ 31 bilhões.

As ações estão atualmente sendo negociadas a um múltiplo de 4,8 vezes EV/Ebitda, uma métrica financeira que avalia o valor de uma empresa em relação ao seu lucro operacional. Segundo a JBS, esse múltiplo pode alcançar até 8,4 vezes.

Os analistas ressaltam que a ação está desalavancada e vem entregando resultados fortes no mundo todo — um pouco mais pressionada com margem nos Estados Unidos, mas mesmo assim muito boa.

Para o BTG Pactual, esse momento é uma oportunidade única de investir na “maior e mais diversificada empresa de alimentos do mundo, com uma trajetória de crescimento sólido e estratégias claras de expansão para os próximos anos”.

Na visão deles, a JBS, construída com base em uma estratégia de fusões e aquisições agressiva, sempre combinando dívida e capital próprio, agora caminha para um novo patamar. Com a entrada nos Estados Unidos, a JBS não só planeja aumentar seu número de aquisições, mas também expandir suas operações a uma escala global ainda maior.

A introdução de diferentes classes de ações e uma estrutura de capital mais flexível proporcionarão à empresa recursos sem precedentes para atingir esses objetivos.

“Se o futuro de JBS nas bolsas de valores for tão promissor quanto seu passado, o mercado pode esperar grandes conquistas da gigante do setor alimentício nos próximos anos”, afirma o relatório.

A empresa passa por uma virada estratégica. Em maio de 2025, a Motiva assinou um aditivo contratual com o Governo de São Paulo nas concessões das Linhas 8-Diamante e 9-Esmeralda, operadas pela sua subsidiária ViaMobilidade.

O acordo prevê o investimento adicional de R$ 1,09 bilhão para substituir o sistema de sinalização das duas linhas pelo sistema europeu de controle ferroviário, o ETCS-N2.

Também ficou estabelecido o recebimento de R$ 590 milhões em pagamentos do Estado à empresa, como uma espécie de “reembolso” ao longo de sete anos.

Além disso, o acordo estipula a liquidação de R$ 179 milhões em multas e supressão de R$ 364 milhões em obrigações de investimentos, resultando em um ganho líquido estimado de R$ 1,1 bilhão para a Motiva.

Na visão dos analistas, isso traz um alívio financeiro para a empresa, com ressarcimento parcial e suspensão de penalidades, reduzindo riscos e melhorando a execução.

Além disso, a companhia vem avançando no ganho de eficiência, com maior disciplina de capital e foco em rentabilidade.

Para tal, a empresa tem focado em se livrar das operações não rentáveis. Um exemplo disso, de acordo com os analistas, é o encerramento das atividades de barcas no Rio de Janeiro, em fevereiro deste ano.

“O desempenho nas concessões de mobilidade urbana e aeroportos mostra resiliência e crescimento, reforçando a qualidade do portfólio. Apesar dos juros altos, a TIR [Taxa interna de Retorno] real implícita de 11,6% indica valorização atrativa”, escreveram analistas da Terra Investimentos em relatório.

Para mais, o tráfego nas principais concessões segue tendência positiva. A Motiva também se beneficia da estabilidade regulatória e de uma agenda de eficiência bem executada.

Montadora recalibra estratégia após freio nas vendas de elétricos e pressão da concorrência chinesa; entenda a nova cartada da Stellantis na Europa

Ambas as indicações atribuídas ao fundo da Reag constavam na ata da reunião na qual os conselheiros foram eleitos, em março de 2025

A Cosan (CSAN3) e o BTG Pactual (BPAC11), por meio de fundos, apresentaram uma proposta à Shell de reestruturação da Raízen. Já a inglesa Shell devolveu com um novo plano

Fundo Garantidor de Crédito (FGC) vai antecipar o pagamento de até R$ 1 mil a credores do will bank pelo app do banco; veja o passo a passo para resgate

LOGG3 foi promovida para “compra” com preço-alvo em R$ 34; banco cita o início do ciclo de cortes na taxa básica como um dos principais gatilhos para o papel

Para 2026, a expectativa é de 15 novas unidades Riachuelo, em postos que já estão praticamente fechados, disse Miguel Cafruni, diretor financeiro, em entrevista ao Seu Dinheiro.

Executivos destacam desempenho operacional recorde em teleconferência, apesar do prejuízo contábil no 4T25

Os papéis da companhia chegaram a subir mais de 8% nesta sexta-feira (13) com a revisão do preço-teto do leilão de reserva

Os papéis da mineradora acumulam ganho de 22% em 2026; saiba se ainda há espaço para mais ou se VALE3 chegou ao topo da valorização para o ano

Com os recentes rebaixamentos feitos por agências de classificação de risco, a produtora acredita que será mais difícil vender ativos, recuperar créditos fiscais e até pegar crédito no mercado, já que perdeu o grau de investimento

A renúncia acontece em um momento sensível para a empresa, que atravessa processo de privatização por meio de oferta de ações na Bolsa

Seis anos após crise contábil, resseguradora tenta consolidar virada enquanto enfrenta novas arbitragens de acionistas

Projeções da Bloomberg indicavam expectativas mais altas de receita e Ebitda, depois do recorde de produção e da volta ao topo do ranking global de minério

Com a Raízen afundando para a faixa de alto risco, a S&P passou a ver mais incertezas e riscos financeiros para a controladora

Antiga controladora da petroquímica teria sido responsável por evento pontual que pressionou indicador do BB, diz Money Times

Mesmo com pressão sobre volumes e margens, ABEV3 avança embalada por JCP e pelo humor do mercado; bancos divergem sobre o balanço

As ações da ex-Guararapes reagem positivamente ao balanço do quarto trimestre de 2025, com o melhor ano da série histórica para a varejista de moda

A Petrobras optou por não comprar a parte da Novonor para se tornar dona sozinha da petroquímica, nem vender sua própria fatia na mesma operação

FGC impõe reforço extraordinário e eleva contribuição anual dos bancos para recompor liquidez; entenda o impacto para o BB

Administração fala em “low teens” para o ROE e prioriza ajuste da carteira antes de aumentar remuneração ao acionista