O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

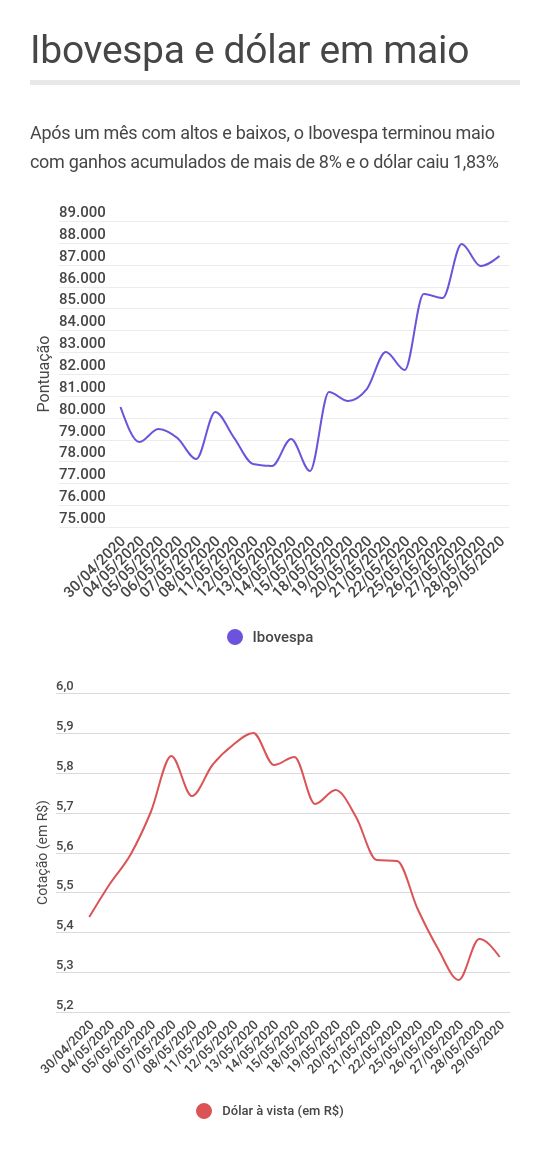

Uma suavização nos fatores de risco domésticos e globais permitiu que o dólar se despressurizasse em maio e levou o Ibovespa de volta aos 87 mil pontos

Maio foi um mês dividido em duas etapas. Na primeira, o Ibovespa e o dólar foram imensamente pressionados pelas turbulências no cenário político e pela incerteza na economia global. Na segunda, a tendência foi a contrária: o alívio tomou conta dos ativos domésticos, em paralelo à menor percepção de risco por parte dos investidores.

O mercado de câmbio apresentou um comportamento particularmente volátil: em 13 de maio, o dólar à vista fechou a R$ 5,9008, acumulando um salto de 8,50% desde o começo do mês. Pois nesta sexta-feira (29), a divisa americana terminou a sessão em baixa de 0,82%, cotada a R$ 5,3389 — o que representa uma baixa de 1,83% no saldo mensal.

Também tivemos movimentos amplos na bolsa: o Ibovespa foi aos 77.556,62 pontos no dia 15, mas, hoje, terminou em alta de 0,52%, aos 87.402,59 pontos, acumulando um salto de 8,57% ao longo de maio.

É claro que o bom desempenho visto no Ibovespa e no mercado de câmbio nem de longe anula a pressão acumulada no ano: o principal índice da bolsa brasileira ainda amarga perdas de 24,42% desde o começo de 2020, enquanto o dólar à vista sobe 33,08% nos últimos cinco meses.

Ainda assim, o comportamento visto ao longo de maio, com duas etapas bastante distintas, deixa claro que os investidores globais estão propensos a assumir riscos e tentar aproveitar quaisquer sinais de melhora no ambiente global, por mais fugaz que sejam.

Afinal, um sinal de que o cenário político brasileiro está menos pressionado sempre é bem vindo, assim como um indício de que a economia mundial está conseguindo estancar a sangria da crise do coronavírus. Mas não é razoável supor que a evolução positiva de uma variável implica numa melhora sistêmica das condições do mercado.

Leia Também

Por mais que um ou outro fator de risco se dissipe, ainda temos uma realidade bastante dura a ser encarada: a pandemia continua afetando as economias e não há uma perspectiva de retomada das atividades para um patamar semelhante ao visto no começo do ano, por exemplo.

EUA e China seguem trocando farpas num momento particularmente duro para a economia mundial. E, por aqui, o clima em Brasília segue tenso e o equilíbrio entre os poderes parece mais sensível que nunca — isso tudo em meio a uma crise de saúde pública que já deixou dezenas de milhares de mortos no país.

Veja o gráfico abaixo. Ele mostra o comportamento do dólar à vista e do Ibovespa ao longo de maio:

Ele deixa bastante claro que a primeira metade do mês foi de maior aversão ao risco, enquanto a segunda etapa foi de despressurização. Lembremos, então, o que motivou cada um desses movimentos.

Os primeiros 15 dias de maio foram marcados por um estado permanente de alerta entre os investidores: no Brasil, a relação entre governo e Congresso dava sinais de deterioração contínua e, em paralelo, a administração Bolsonaro e os governadores batiam cabeça em relação às diretrizes para combate ao coronavírus.

A sensação no mercado era a de que, a qualquer momento, uma nova notícia bombástica poderia surgir — e, de fato, tivemos muitas surpresas no cenário político nos últimos dias.

A começar pelos desdobramentos do pedido de demissão do ex-ministro da Justiça, Sergio Moro. As acusações de interferência no trabalho da Polícia Federal desgastaram o governo e as especulações quanto ao teor do vídeo da reunião ministerial de 22 de abril deixaram os investidores apreensivos.

Lá fora, tivemos oscilações no humor dos mercados globais na primeira metade do mês: dúvidas quanto ao processo de reabertura econômica, declarações mais pessimistas do presidente do Federal Reserve, Jerome Powell, e uma possível segunda onda do coronavírus na Ásia inspiraram cautela redobrada aos agentes financeiros.

Sendo assim, o que mudou nos últimos 15 dias?

Tivemos uma certa amenização nos fatores de risco. Em Brasília, Bolsonaro e os governadores mostraram-se mais alinhados após uma reunião que também contou com os presidentes da Câmara e do Senado — e que mostrou um acordo quanto ao veto ao reajuste dos servidores públicos, mantendo o ajuste fiscal menos distante dos trilhos.

E, quanto ao famigerado vídeo da reunião do dia 22, a leitura do mercado foi a de que, por mais que Bolsonaro tenha citado a necessidade de 'proteger a família' e tenha feito implicações quanto a uma mudança no Ministério da Justiça, faltaram provas cabais de que ele estaria tentando interferir no trabalho da Polícia Federal.

Assim, esse quadro 'não tão ruim quanto o esperado' foi suficiente para tirar parte do peso dos ombros dos investidores, dando impulso ao Ibovespa e trazendo alívio ao dólar à vista.

No front externo, os avanços de diversas companhias no desenvolvimento de uma possível vacina contra o coronavírus serviram para animar os agentes financeiros. Tais esforços ainda estão em fases preliminares, mas fazem o mercado se agarrar a uma ideia: a de que, entre tantas iniciativas, ao menos uma será bem sucedida.

E, é claro: a esperança quanto a uma vacina é fundamental para a retomada da economia global de maneira mais intensa, uma vez que permitiria a retomada das atividades de maneira quase que completa — e num ritmo mais elevado.

Além disso, a lenta reabertura econômica vista na Europa e nos Estados Unidos também serviu para trazer algum impulso aos mercados globais, que mostram-se otimistas quanto à normalização, ainda que gradual, da vida cotidiana.

Quanto ao front das tensões entre EUA e China, ao menos por enquanto não tivemos desdobramentos drásticos — apenas uma tensão no ar e uma sugestão de que as coisas podem escalar de uma maneira feia em breve.

No Brasil, os problemas políticos estão longe de ser solucionados: governo e STF entraram em rota de colisão após uma operação da PF atingir aliados do presidente Bolsonaro. Assim, a insegurança institucional tende a voltar a dar as caras nos próximos dias, podendo mexer com a confiança do mercado.

E, é bom lembrar: a curva de contágio do coronavírus no Brasil ainda está longe de uma estabilização, o que traz ainda mais incerteza quanto à eventual recuperação da economia por aqui.

Ou seja: o saldo de maio para a bolsa e o dólar foi positivo, mas isso nem de longe significa que há uma tendência de recuperação se iniciando.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção é de queda de 41,95% no valor da ação em relação ao último fechamento do ação

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”