Americanas (AMER3): Entenda por que debêntures da varejista ‘derrubaram’ fundo do Nubank e como se proteger de ‘calotes’

Americanas não pagou debêntures, e fundo da Nubank ficou no prejuízo; entenda o caso e saiba como montar uma carteira para fugir de ‘calotes’

O impacto do rombo bilionário nas contas das lojas Americanas (AMER3) continua respingando no mercado financeiro. O mais recente atingido foi o fundo de reserva imediata do Nubank (NUBR33).

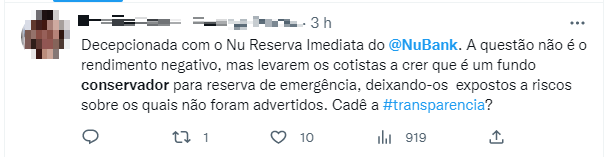

O fundo, que tem parte de seu patrimônio aplicado em debêntures da Americanas, sofreu uma desvalorização nos últimos dias, e alguns clientes se revoltaram quando notaram a rentabilidade negativa de seus investimentos.

O Nu Reserva Imediata requer aportes mínimos de R$ 1 e é um dos fundos recomendados pelo Nubank para reservas de emergência. Ele é o hoje o maior fundo de investimento em número de cotistas no Brasil.

Além do fundo, o Nubank indica preferencialmente o seu RDB (papel similar a um CDB) como reserva de emergência, mas o fundo Nu Reserva Imediata também era oferecido como opção para isso, como o próprio nome indica.

Por conta disso, a rentabilidade negativa foi uma surpresa para muita gente, já que reservas de emergência não deveriam sofrer desvalorização.

Mas por mais que a desvalorização em reservas de emergência seja incomum, isso pode acontecer, a depender da composição do fundo. Por isso é importante estar bem informado antes de investir, para poder se proteger de casos como esses, e montar uma carteira protegida

QUERO SABER COMO ME INFORMAR E MONTAR UMA CARTEIRA PROTEGIDA

Renda fixa tem risco? Entenda o caso da Americanas

Ao contrário do que acontece no mercado de ações, onde os ativos estão sujeitos às flutuações do mercado, o retorno do investimento em renda fixa é informado no momento da aplicação.

Esse tipo de investimento tem baixo risco, se comparado a outras modalidades. Mesmo assim, há o risco de crédito – ou o risco de “calote”, em bom português.

Normalmente, investir em renda fixa significa emprestar dinheiro a alguma instituição, e o risco de crédito é o risco de que essa instituição não devolva o pagamento prometido.

Quando o investimento é no Tesouro Direto, o risco de crédito é baixo, já que o investidor empresta dinheiro diretamente para o governo, que pode sempre imprimir mais dinheiro para pagar a dívida em caso de dificuldade.

No caso de CDBs, a dívida é emitida por um banco. Também nesse caso o risco é baixo, principalmente porque esse tipo de aplicação tem garantia do FGC, o Fundo Garantidor de Crédito – um órgão responsável por “cobrir” o pagamento da dívida, de até 250 mil reais por CPF, em caso de falência do banco.

Quando falamos em debêntures, a lógica é parecida. Também se trata de um título de dívida, mas neste caso, o investidor empresta dinheiro a uma empresa.

As chances de uma empresa falir ou “dar calote” por algum motivo são maiores do que nos casos anteriores, onde o emissor da dívida é o governo ou um banco. E debêntures não contam com garantia do FGC.

Com a divulgação do rombo contábil de R$ 40 bilhões nas contas da Americanas, o risco de crédito da empresa tornou-se maior e as debêntures da varejista desvalorizaram.

Afinal, o mercado vai exigir um desconto grande para comprar um título com alto risco de calote. Isso desvaloriza o papel e, consequentemente, as cotas dos fundos nele posicionados.

Por conta do rombo, a varejista anunciou no dia 17 de janeiro que não fez o pagamento que estava previsto para debenturistas. Isso pode ser renegociado, mas o estrago da desvalorização já foi grande.

Graças à desvalorização, quem tinha debêntures da Americanas na carteira, como no caso dos investidores do fundo de reserva imediata do Nubank, acabou perdendo dinheiro, apesar da rentabilidade original no fundo ser acima do CDI.

Como o fundo era uma das opções para reserva de emergência, muitos clientes não sabiam que era possível alcançar rentabilidade negativa investindo em renda fixa.

E por mais que casos como o da Americanas sejam pontos fora da curva, é preciso que o investidor esteja bem informado na hora de investir, para montar um portfólio protegido, com potencial de capturar lucro e que esteja de acordo com o seu perfil, evitando “sufocos” como esse pelo qual os clientes da Nubank passaram.

SAIBA COMO MONTAR UMA CARTEIRA PROTEGIDA COM POTENCIAL DE CAPTURAR LUCRO

É possível capturar lucros milionários com um portfólio protegido; saiba como

A melhor maneira de ter a chance de lucrar investindo e evitar ao máximo grandes perdas é montando uma carteira diversificada.

Isso significa deixar a reserva de emergência em produtos com menor risco de crédito e menos oscilação de preços (como o Tesouro Selic, por exemplo), buscando, ao mesmo tempo, maior rentabilidade em outros ativos, investindo o dinheiro que não vai precisar imediatamente.

O caso do Nubank chamou atenção, mas a verdade é que outros fundos tinham posições nas debêntures da Americanas chegando a praticamente 100%, e acabaram sofrendo prejuízos maiores.

Montar uma reserva de emergência focada em Tesouro Selic, por exemplo, permite evitar situações como essa. E, tendo parte do seu patrimônio protegido, é possível buscar lucros maiores em outras aplicações, diversificando sua carteira.

O objetivo do Plano 1 Milhão Rápido é ajudar investidores a alcançar um patrimônio milionário o mais rápido possível, a partir de um portfólio de investimentos balanceado.

O plano oferece sugestões de investimento para todos os perfis de investidores, e combina a proteção da renda fixa com a rentabilidade da renda variável – tudo isso a partir da análise cuidadosa do time de analistas da maior casa de análise financeira independente do Brasil.

Sem contar a possibilidade de capturar ganhos pontuais acima da média, capazes de engordar seu patrimônio em milhares de reais numa tacada só.

E como as carteiras do Plano 1 Milhão Rápido são compostas de 60% a 90% de aplicações em renda fixa de baixo risco de crédito, é possível proteger seu patrimônio enquanto você lucra.

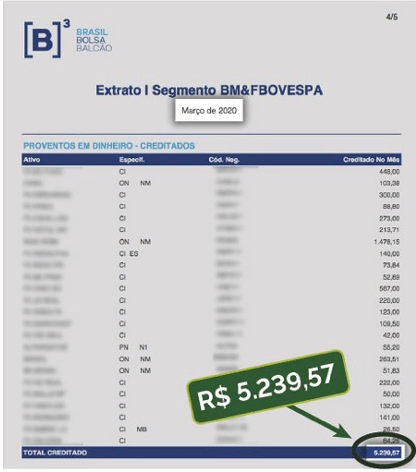

Os inscritos na estratégia podem receber seus primeiros pagamentos já no mês que vem. No começo, os valores podem ser mais baixos – R$ 100 ou R$ 200… mas com o tempo, podem alcançar cifras como esta:

Em casos extremos, é possível conseguir uma remuneração mensal de até R$ 11.458 através das recomendações do plano, e a longo prazo, é possível atingir um patrimônio de R$ 1 milhão.

Tudo isso sem “esqueminhas” de enriquecimento fácil e sem precisar dedicar horas do seu dia, simplesmente seguindo as recomendações de analistas que conhecem o mercado melhor do que ninguém.

Para ter a chance de proteger o seu patrimônio e buscar lucros milionários ao mesmo tempo, acesse o link abaixo sem compromisso. Você não paga nada para conhecer, mas tem a chance de lucrar muito.