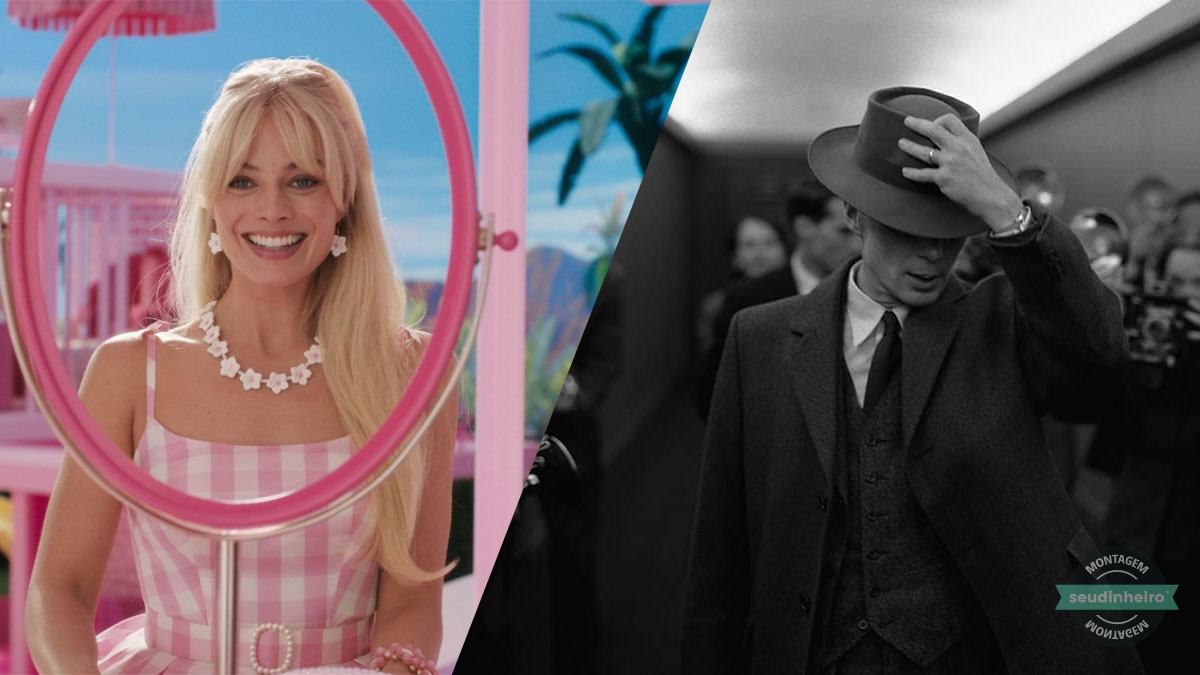

Além de todo o contexto envolvendo a taxa de juros, um dos assuntos mais comentados do mês de junho foi a estreia dos filmes Barbie e Oppenheimer nas telonas. Com uma promoção bem feita pelos americanos, as salas dos cinemas lotaram nas últimas semanas, lembrando a época pré-pandemia.

Pensando em como capitalizar em cima do movimento, nossas atenções se voltaram novamente para os shopping centers.

Não tem como reclamar da performance do setor no ano. Em média, os principais fundos imobiliários (FIIs) de shoppings acumulam retorno de mais de 20% no ano, considerando a variação das cotas e os rendimentos distribuídos.

Especialmente no primeiro trimestre, indicadores como vendas dos lojistas, aluguel nas mesmas lojas e resultado operacional líquido (NOI) saltaram de forma significativa.

Todo esse desempenho foi sustentado por um aumento de demanda e uma estabilização dos níveis de ocupação.

- LEIA MAIS: O bull market da bolsa brasileira pode ser destravado com a queda da Selic? Veja 11 recomendações que podem multiplicar o seu patrimônio em até 5x nos próximos 36 meses

Shoppings ainda abaixo da pandemia

Vale citar que, apesar da normalização, o fluxo de pessoas ainda está 20% inferior ao mesmo período de 2019 — a atratividade do cinema com o sucesso de Barbie e Oppenheimer certamente reduziu esse gap em julho.

De acordo com os resultados trimestrais das empresas listadas, as vendas totais de julho superaram as estimativas.

Na Iguatemi (IGTI11), o fluxo de veículos encerrou o mês 7,4% acima do mesmo período do ano anterior, a maior variação mensal sobre 2022 até agora. É o fenômeno "Barbenheimer" fazendo efeito.

O setor tem me chamado atenção nas últimas semanas, tendo vista a sólida performance operacional, aliada à histórica sensibilidade dos ativos em relação à curva de juros. Isto é, os FIIs e ações de shoppings são inversamente correlacionados ao juro longo.

Além do valuation via fluxo de caixa descontado (DCF), nossa decisão também se baseia nos principais indicadores do setor e na análise relativa entre os pares.

Conforme ilustrado acima, incluímos as empresas listadas em nosso acompanhamento, tendo em vista a relevância no setor.

Importante citar que há uma diferença significativa na análise das categorias, em função das diferentes estruturas e regras tributárias. Portanto, métricas como FFO Yield e valor do portfólio por metro quadrado (R$/m2) devem ser ajustadas.

Entre os destaques do panorama acima, encontramos níveis de FFO Yield e Cap rate atrativos, acima das respectivas médias históricas em alguns casos.

Um FII que tem chamado a atenção é o XP Malls (XPML11), recentemente citado nesta coluna. Além do valuation atrativo, a cota do fundo estava "estacionada" nos últimos intervalos e nos últimos dias trouxe bons resultados.

No caso das empresas, as ações de shoppings tiveram performance inferior à média nas janelas mais recentes. Na minha visão, esse movimento é justificado pelo perfil imediatista do mercado de ações, com investidores preocupados com as vendas no varejo e com a deflação de curto prazo.

Os resultados de Multiplan (MULT3) e Iguatemi (IGTI11) na última semana demonstram que essa preocupação pode representar uma oportunidade.

Em resumo, os principais pontos de atratividade para os shopping centers são:

- Pela sensibilidade histórica da indústria, shoppings são veículos interessantes para capturar valor em momentos de ciclo de queda de juros;

- Os indicadores de retorno (FFO Yield, Cap rates e entre outros) ainda apresentam "gorduras" interessantes;

- Com o provável ciclo de queda de juros e o apreciamento das cotas, os fundos e empresas terão a oportunidade de aprimorar sua estrutura de capital no médio prazo, o que reduz o risco de endividamento das teses;

- Com a normalização das operações (ocupação e inadimplência, por exemplo), há maior previsibilidade no fluxo de receitas dos ativos a partir deste ano;

- Provável retomada das operações de M&A no setor.

A preferência entre as ações: Iguatemi (IGTI11)

Sigo com uma perspectiva favorável para shopping centers no que diz respeito ao ganho de capital, com recomendação de compra para as ações de Iguatemi (IGTI11).

Os leitores mais antigos devem se lembrar que as ações já foram citadas nesta coluna. O papel segue descontado em níveis históricos e no âmbito relativo com seu principal par (MULT3).

- ONDE INVESTIR NO 2º SEMESTRE: o Seu Dinheiro consultou uma série de especialistas do mercado financeiro e preparou um guia completo para te ajudar a montar uma carteira de investimentos estratégica para a segunda “pernada” de 2023. Baixe aqui gratuitamente.

Na última terça-feira (1), a companhia divulgou sólidos resultados operacionais do segundo trimestre, evidenciando uma performance acima da média para o setor.

O indicador vendas nas mesmas lojas (SSS) dos shoppings da Iguatemi registrou alta de 6,5% na comparação anual, com destaque para os segmentos de serviços, entretenimento (+12%) e alimentação (+9%). Diante do portfólio premium, o aluguel nas mesmas lojas (SSR) foi de 10,5%, cerca de 7,1 p.p. acima do IGP-M.

Ao final, o FFO (Fluxo de caixas operacional) foi de R$ 128,9 milhões, aumento de 52,3% na comparação anual e ganho de 9,9 p.p. de margem (41,9%).

Com a boa performance operacional, a Iguatemi encerrou o trimestre com um múltiplo Dívida líquida/Ebitda de 2,36x, nível ligeiramente abaixo dos últimos períodos. Vale citar a economia no custo da dívida, tendo em vista a liquidação da debênture mais cara da companhia em maio.

Em geral, aprovamos os números da companhia, que estão alinhados ao guidance divulgado no início do ano. Para o segundo semestre, no qual há uma base comparativa mais exigente, possivelmente veremos um aprimoramento das margens da empresa.

Negociando 12 vezes FFO para 2024, entendo que a ação de IGTI11 se encontra em um patamar interessante para compra.

Um abraço,

Caio