‘Teoria do Pix’? Enquanto Jair Bolsonaro defende que ‘bancões’ perderam dinheiro com transação gratuita, dois bancos brasileiros lucram mais de R$ 15 bilhões no 2T22; saiba quais são

Após banqueiros assinarem “Carta pela Democracia”, presidente afirma que instituições financeiras se ofenderam com os prejuízos criados pelo Pix; saiba se este é o fim dos “bancões”

O Pix é o fim dos grandes bancos brasileiros? É isso que parte da base eleitoral de Jair Bolsonaro tem defendido nas últimas semanas. Tudo começou com a “Carta pela Democracia”, um documento que está circulando como um manifesto que defende o processo eleitoral e a democracia no Brasil.

Até a última quinta-feira (11), a carta já havia sido assinada por cerca de 1 milhão de pessoas, mas algumas personalidades se destacaram. Entre esse grupo imenso de signatários, estão artistas e empresários. Mas foi uma participação especial que abalou os ânimos do presidente e de seu eleitorado: a assinatura dos banqueiros.

Algumas figuras dos “bancões” brasileiros estão apoiando a carta que vai contra os posicionamentos de Bolsonaro. As assinaturas logo mexeram com os nervos dos eleitores mais radicais e de colegas do presidente, que não deixaram barato.

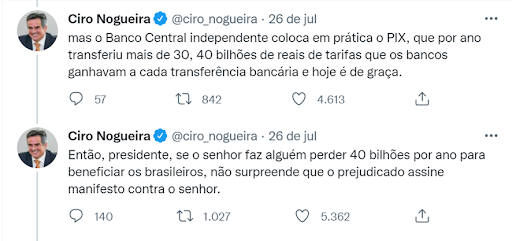

Uma das primeiras pessoas a sair em defesa de Bolsonaro foi Ciro Nogueira, ministro da Casa Civil. Desde julho, o ministro diz que os bancos estão a favor da “Carta pela Democracia” porque foram penalizados com a criação do Pix.

Segundo ele, as instituições financeiras perderam mais de R$ 40 bilhões devido às transferências gratuitas e, ainda, defende que o Pix foi criado por Jair Bolsonaro:

O presidente também deu algumas declarações parecidas com a do ministro na mesma semana: “Você pode ver, esse negócio de carta aos brasileiros, à democracia, os banqueiros estão patrocinando. É o Pix que eu dei a paulada neles, os bancos digitais também que nós facilitamos”.

Mas as afirmações foram desmentidas. A primeira delas é sobre a criação do Pix. A ferramenta foi planejada, na verdade, durante o mandato de Michel Temer. Portanto, não é de autoria de Bolsonaro.

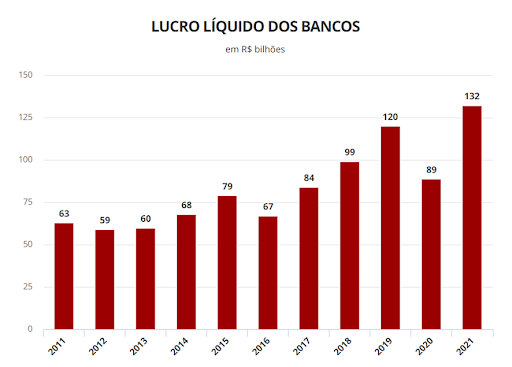

E a segunda é sobre a suposta perda de R$ 40 bilhões dos bancos. Ao contrário das falas sobre os prejuízos das instituições financeiras, os bancos tradicionais nunca tiveram resultados tão positivos quanto agora.

De acordo com o Banco Central, os bancos somaram lucro líquido de R$ 132 bilhões em 2021 e bateram recorde de resultado no ano.

CONHEÇA DUAS AÇÕES PARA SE BENEFICIAR DE LUCRO LÍQUIDO RECORDE DOS BANCOS

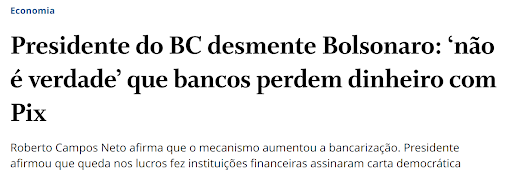

Roberto Campos Neto, presidente do BC, também desmentiu as declarações de Bolsonaro, Ciro Nogueira e parte do eleitorado na última quinta-feira (11):

“Há uma perda de receita em transferência, mas por outro lado novas contas são abertas, novos modelos de negócio são gerados, o transacional aumenta”, afirma Campos Neto.

R$ 132 bilhões de lucro líquido em 2021: veja o que está favorecendo os bancos brasileiros no cenário atual

Enquanto muitos setores da economia foram altamente desfavorecidos com o cenário econômico atual, o segmento bancário foi um dos poucos que teve a oportunidade de “surfar” nos juros altos.

A Selic, taxa básica de juros da economia, saltou de 2% a.a para 13,75% a.a. em pouco menos de um ano e meio. O Banco Central aponta esse ciclo de alta dos juros como um dos principais motivos para o resultado recorde dos bancos:

A alta da Selic favorece empresas do setor financeiro por servir como referência para a remuneração dessas instituições quando concedem crédito. Ou seja, em período de juros altos, os empréstimos e financiamentos se tornam mais caros e “enchem” o bolso dos bancos.

Esse cenário abre espaço para ganhos atrativos não só para as instituições financeiras, mas também para pessoas interessadas em investir no setor.

A bolsa brasileira sofreu um período de despencada devido ao cenário de juros altos neste ano, mas alguns bancos consolidados no mercado conseguiram passar pela “turbulência” com tranquilidade.

Existem dois “bancões” que são ótimos exemplos dessa resiliência e são destaques no contexto econômico atual. As ações dos dois bancos valorizaram, desde o início do ano, 25% e 49,6% e, no 2T22, somaram lucro líquido de mais de R$ 15 bilhões.

As duas instituições apresentam resultados sólidos e consistentes, desempenho acima da média e estão sendo negociadas a múltiplos abaixo de seus pares.

Segundo dois analistas e co-fundadores da Empiricus, maior casa de análise financeira independente do Brasil, essas ações estão em um ótimo ponto de entrada e podem gerar bons “frutos” ao bolso do investidor. São eles Felipe Miranda e Rodolfo Amstalden, ambos com mais de 15 anos de experiência no mercado financeiro.

Os analistas revelaram os tickers dos papéis em dois relatórios publicados apenas para os assinantes de suas séries na Empiricus. Mas a Vitreo, corretora com mais de R$ 13 bilhões sob custódia, está disponibilizando os materiais gratuitamente como uma cortesia.

Felipe Miranda, responsável pela carteira “Oportunidades de Uma Vida”, definiu uma das empresas como uma boa ação para um movimento defensivo. Já o outro banco, segundo Rodolfo Amstalden – líder da carteira “Vacas Leiteiras” –, é forte como uma rocha frente à tempestade econômica.

Os dois papéis foram revelados em relatórios gratuitos que podem ser acessados através deste link, mas a seguir, dou uma “palhinha” sobre as empresas.

A ação forte como uma rocha e que pode pagar ‘gordos’ dividendos

Os papéis do primeiro banco foram duramente penalizados no ano passado com a “explosão” das fintechs. A ação despencou cerca de -17% devido à substituição dos investidores por concorrentes digitais mais modernos que, na época, tinham promessas de lucro exorbitantes.

No entanto, os juros subiram, a maioria dos bancos digitais não conseguiram sustentar as promessas e os “bancões” retomaram os postos de “favoritos” da bolsa. Mas mesmo dentre as maiores instituições financeiras, é necessário fazer uma seleção cautelosa para encontrar as melhores oportunidades.

Um dos principais destaques dessa instituição financeira selecionada por Amstalden é a resiliência e tranquilidade frente a períodos de instabilidade econômica. Por ser uma empresa conservadora e com muitos anos de atuação, ela tem o que é preciso para resistir a momentos de crise, mas os papéis podem ir muito além da proteção.

Mesmo com a valorização expressiva de 25% desde o início do ano, o analista acredita que as ações ainda estão extremamente baratas. Os papéis estão sendo negociados a apenas 1,4 vezes o valor patrimonial. Quanto mais próximo esse número for de zero, mais barato está um ativo.

Mas além dos múltiplos atrativos, Amstalden destaca outro ponto positivo: o pagamento de dividendos. O “bancão” tem um bom histórico de distribuição dos lucros aos investidores e o analista tem uma projeção otimista para 2022 e 2023.

Rodolfo Amstalden estima que, em 2022, a empresa pode entregar dividendos de 3,41% e, em 2023, 5,58%. Esse percentual é possível devido aos resultados consistentes do banco, que puderam ser confirmados no 2T22.

Com os resultados promissores, ações baratas e perspectiva de dividendos atrativos, Rodolfo Amstalden não tem dúvidas de que essa é uma boa empresa para investir nesse momento:

“A empresa pode pagar dividendos polpudos mesmo que estejamos diante de um período de “vacas magras” para a economia, assim como aconteceu na década passada, quando os yields permaneceram elevados mesmo com uma grande recessão no Brasil”, diz o analista.

Foi por esses motivos que Amstalden incluiu a ação em sua carteira de melhores ações pagadoras de dividendos, a “Vacas Leiteiras”. Ele acredita que a empresa tem tudo para continuar entregando rendimentos positivos e dividendos de “encher” o bolso.

Para descobrir qual é esse banco promissor, a corretora Vitreo está disponibilizando o relatório produzido por Amstalden gratuitamente. Tenha acesso ao material completo clicando no botão abaixo e seguindo as instruções:

Esta empresa oferece proteção para a carteira e rendimentos de quase 50% desde o início do ano; descubra qual é

“Sob todas as medidas, seu valuation é, de longe, o mais barato de seus pares”. Foi assim que Felipe Miranda definiu a ação deste segundo banco promissor, que foi selecionado por ele.

O analista acredita que os papéis estão sendo negociados muito abaixo do que, de fato, valem e a solidez da empresa faz com que ela seja usada como um movimento defensivo da carteira.

Mas não é só proteção que esse “bancão” oferece à carteira. A empresa tem se beneficiado com o ciclo de alta dos juros e vem acumulando resultados acima da média. No balanço do 2º trimestre, o banco teve lucro 54% maior em relação ao ano anterior, e os números atrativos têm se refletido na valorização das ações.

Como dito anteriormente, este banco já valorizou quase 50% desde o início do ano. Mas mesmo com a alta dos papéis, Felipe Miranda acredita que há potencial para mais. Isso porque o Preço sobre Lucro (P/L) do “bancão”, por exemplo, está com um desconto de 37% em relação à média dos últimos 5 anos.

Além do P/L, o Preço sobre Valor Patrimonial (P/VP) também mostra que o banco está com valores atrativos, a 0,6 vez. São esses múltiplos que fazem com que o analista considere a empresa como a ação mais barata do setor bancário.

O banco também tem uma distribuição de proventos interessante. Todas as pessoas que tiverem ações da companhia até dia 22 de agosto serão contempladas com uma remuneração de R$ 0,77 por ação.

E não é só o analista Felipe Miranda que está de olho nessa ação. Os resultados promissores combinados ao preço baixo estão tornando essa empresa a mais nova “queridinha” do mercado. Até o maior investidor da bolsa brasileira, Luiz Barsi, já declarou que tem o ativo em carteira.

Ficou minimamente curioso para saber qual é essa ação? Miranda preparou um relatório que explica em detalhes o cenário atual da empresa e por que ela deve ser incluída na sua carteira. Para não te deixar perder essa oportunidade, a Vitreo está disponibilizando o material gratuitamente no link abaixo: