Por que o erro de R$ 27 bilhões do ‘estagiário’ da B3 indica que a alta de 14% no ano até agora é ‘fichinha’ perto do que estaria por vir?

Falha na metodologia de cálculo superestimou entrada de capital estrangeiro na bolsa brasileira; notícia pode ser ótima para investidores de ações

Depois de uma intensa repercussão sobre o fluxo recorde de capital estrangeiro para a bolsa brasileira em 2022, medido em R$ 91 bilhões até março, que estaria colaborando com o bom desempenho das ações nacionais (alta de 14% do Ibovespa), a B3 revisou o valor para baixo por conta de um erro metodológico.

O saldo real, segundo a bolsa, foi de R$ 64 bilhões, cifra que, apesar de continuar bastante expressiva, é consideravelmente inferior à apresentada anteriormente. Entretanto, como vamos explicar abaixo, essa foi uma ótima notícia para os investidores de ações...

LEIA MAIS: ANALISTA REVELA 2 AÇÕES COM POTENCIAL DE SUBIR ATÉ 200% NO CURTO PRAZO

Com a confusão, sobrou até para os estagiários da B3, que foram alvo de diversas brincadeiras na internet, como a reproduzida abaixo:

O caso reverberou bastante não só por conta do tamanho do erro, da ordem de R$ 27 bilhões, mas sim porque ele está associado ao argumento que vinha sustentando boa parte das teses de investimento na bolsa: o fluxo de capital vindo do exterior.

Observe, por exemplo, os gráficos abaixo. Eles mostram o desempenho do Ibovespa, principal índice brasileiro de ações, e do S&P500, o mais importante indicador do planeta, associado ao mercado americano.

Basicamente, eles evidenciam um fato que pode soar estranho: enquanto as ações brasileiras sobem, as ações internacionais patinam, ameaçadas pelos conflitos geopolíticos, como a guerra na Ucrânia, e pelo provável aumento generalizado dos juros no planeta.

Isso sem contar o desempenho do real, que foi a moeda que mais se valorizou perante o dólar em 2022.

LEIA MAIS: POR QUE O BRASIL VIROU O ÚNICO MERCADO POSSÍVEL PARA OS ESTRANGEIROS?

Mas por que um mercado emergente e com política instável como o Brasil, ainda mais em ano de eleições, estaria performando tão bem diante de uma crise generalizada global?

Conforme vamos explicar mais abaixo, existem uma série de fatores que estão tornando a bolsa brasileira atrativa no contexto internacional – e isso possibilita que algumas ações se multipliquem por até três vezes no curto prazo, o que vem sendo chamado por alguns especialistas de Brazilian Storm (entenda aqui esse fenômeno).

Todos eles convergem, contudo, para a entrada do capital estrangeiro no Brasil, o que amplia a demanda por ações nacionais e reais (R$), valorizando o preço dos nossos ativos. E não estávamos falando de uma pequena empolgação...

Durante todo o ano de 2021, os “gringos” colocaram R$ 102 bilhões na B3. Na conta antiga da bolsa, apenas no 1º trimestre de 2022, teríamos cerca de 90% do fluxo do ano anterior, o que corrobora a tese de que a entrada de dólares estava impulsionando a bolsa.

A correção dos valores para baixo, contudo, despertou um sentimento de dúvida para aqueles investidores que estavam otimistas com a bolsa. Entretanto, esse ajuste se demonstrou como uma notícia positiva, conforme você entenderá nos próximos parágrafos.

Por que o ajuste do fluxo estrangeiro para baixo não impacta o otimismo com as ações brasileiras?

Bem, mas se a entrada de capital externo vinha sendo o motivo do otimismo na B3, como uma revisão para baixo do tamanho desse fluxo pode ser uma boa notícia para os investidores? Basicamente, por dois motivos:

- Apesar da diferença relevante, o fluxo segue consideravelmente grande: os R$ 64 bilhões representam 63% de tudo que veio de fora para a bolsa em 2021. Se considerarmos a média do ano passado, o valor esperado para o 1º tri/2022 seria de R$ 25,5 bilhões, menos da metade do que já foi investido;

- Pensava-se que a entrada de R$ 91 bilhões fosse responsável direta pelo aumento de 14% na bolsa. Contudo, esse fenômeno ocorreu, de fato, com um fluxo cerca de 30% menor. Ou seja, a sensibilidade do Ibovespa ao capital estrangeiro está muito alta - e novos fluxos devem trazer bons resultados para as ações.

Em outras palavras, pensava-se que era preciso um determinado volume de aportes para turbinar a bolsa - e viu-se que o valor necessário para esse movimento era significantemente menor.

A boa notícia é a de que os novos aportes dos gringos não devem parar por aí.

Bolsa barata: ações brasileiras penaram e agora podem trazer lucros a ‘preço de banana’

O principal fator de atratividade da bolsa brasileira são os preços. As ações estão sendo negociadas muito abaixo do valor justo, considerando os resultados que entregam. No ano passado, a bolsa brasileira despencou, enquanto no exterior acontecia o contrário. Agora, podemos estar diante de um movimento de reajuste.

“A bolsa brasileira é uma das poucas ilhas de valuation barato no mundo: nossas ações estão com múltiplos muito inferiores à média histórica e aos seus pares internacionais”, explica o analista Felipe Miranda, uma das principais referências do mercado de equity no Brasil.

A afirmação não é à toa. A relação entre preço e lucro (P/L) do Ibovespa, que mede se as ações estão “caras” ou “baratas” diante do resultado que geram para o acionista, sofreu uma grande queda desde o ano passado, saindo da casa de 20x para cerca de 6x, sendo que a média do P/L é de 12x.

Isso permite que o investidor não só adquira dividendos “a preço de banana”, como também possa ganhar com eventuais correções no valor das ações de volta ao seu preço justo.

Mas, claro: aqui estamos falando do índice como um todo e não de ações em específico. Na visão de Felipe, determinadas empresas negociam a múltiplos ainda mais atrativos e tem um grande potencial de crescimento.

Duas delas em específico, ligadas ao setor de commodities e construção civil, podem até dobrar de valor no curto prazo. Em um cenário otimista, teriam a chance de triplicar o valor.

Longe de conflitos: por que o Brasil está virando o “porto seguro” dos estrangeiros

Quando um investidor escolhe um ativo, ele pondera as perspectivas entre o risco desse produto e o retorno esperado. Ao escolher um país para investir, o critério é o mesmo: onde terei o melhor retorno correndo o menor risco?

Normalmente, os países desenvolvidos são menos arriscados e trazem retornos consistentes. Contudo, não é o que estamos vendo agora: as bolsas americanas e europeias estão derretendo - e com a retirada de estímulos e alta dos juros isso pode piorar.

Os investidores, então, aceitam migrar para países emergentes em busca de melhores rentabilidades, aceitando algum nível de risco, como acontece com o Brasil.

A grande questão é que esses riscos, normalmente, estão associados à instabilidade política e à insegurança jurídica a que estamos acostumados. Só que, para os outros emergentes relevantes, a situação está bem diferente.

Você já deve ter ouvido falar na sigla do BRICS, certo? Esse grupo representa as principais economias emergentes e é composto por Brasil, Rússia, Índia, China e, posteriormente, África do Sul. Bem, eis o que está ocorrendo com nossos “colegas”:

- Rússia iniciou uma guerra e se fechou para o mundo;

- China é uma ditadura com pouca transparência e posicionamento dúbio;

- Índia é cara e complexa para o investidor ocidental

“Talvez até por exclusão, o Brasil é hoje a única alternativa viável de investimento para os estrangeiros”, explica Miranda.

Diante da iminência de que o fluxo estrangeiro vai continuar, o analista entende que estamos diante de um momento propício para ganhar muito dinheiro com ações, especialmente quem selecionar as que estão sendo negociadas por preços atrativos.

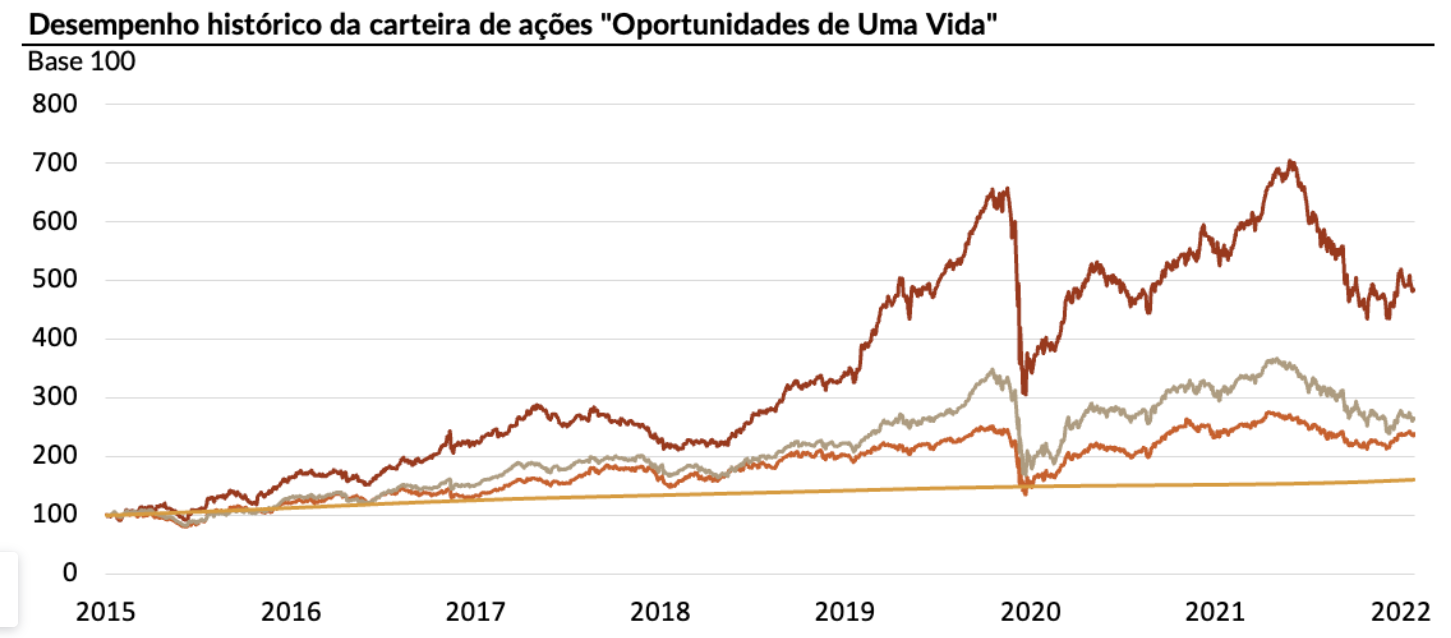

E de ações Miranda entende bastante. Sua carteira rendeu, desde 2015, 399% de lucros aos investidores, mesmo passando pelo período da pandemia.

Além disso, ele é responsável por um dos maiores movimentos de geração de riqueza do mercado de capitais brasileiro, ao recomendar a venda de ações da Petrobras e a compra de dólar antes do escândalo na estatal brasileira, no governo Dilma.

Agora, ele vê em duas ações uma capacidade de geração de lucros que vai além do otimismo com a bolsa: podem até triplicar de valor no curto prazo.

“É preciso fazer um alerta: o gringo começa a se posicionar - e essa é a hora de ganhar dinheiro. Quando as posições já estiverem altas, não adianta a pessoa física entrar, já vai estar tudo caro”, avisa.

A hora de agir para surfar uma futura recuperação da bolsa, portanto, é agora. Para te ajudar a entrar nessa oportunidade, Felipe Miranda irá abrir para novos leitores sua carteira de ações, que vem batendo o Ibovespa há anos. Ela também conta com o nome das duas ações “a ponto de bala”.