Após entregar 24% em dois anos, fundo de fundos foca em CDI + 4% ao ano e pode fazer você acumular fortuna em qualquer cenário no longo prazo

Produto financeiro que busca lucros mesmo em meio às crises e se posiciona em fundos que já entregaram até 18.700% de retorno está disponível para qualquer pessoa por apenas R$ 1 mil; meta de rentabilidade possibilita que investidor acumule juros compostos expressivos no longo prazo

Na última quinta-feira (8) o FoF Melhores Fundos, que conseguiu acumular 24% de lucro passando pela pior crise econômica da década, completou dois anos subindo consistentemente. O resultado supera seu benchmark CDI (7,67%) e o Ibovespa (20%). E o segredo para isso está em seu foco na consistência de ganhos por meio da diversificação e inovação ao entrar em algumas classes de investimentos.

“O FoF Melhores Fundos é o fundo com o maior nível de diversificação do mercado. Ele tem posição estrutural em ouro, pois temos uma visão otimista para ele nos próximos anos, adicionamos criptomoedas e uma posição em private equity, que são empresas de capital fechado com alto potencial de valorização no longo prazo. São posições que não vejo muito na indústria de FoFs”, explica o analista especializado em fundos Bruno Mérola, da Empiricus.

Com investimento inicial mínimo de R$ 1 mil e aportes adicionais mínimos de R$ 100, o fundo conta também com alocações em renda fixa, crédito, multimercados, dólar e fundos long only (que só compra ações), long biased (que compra e vende ações) e de small caps (pequenas empresas da bolsa com gatilhos de multiplicação exponencial).

Além disso, ele está posicionado em verdadeiros “tubarões do mercado”, fundos de gestores que criaram modelos quantitativos complexos para bater o mercado e que realizam operações de difícil acesso para a pessoa física - o que torna quase impossível você superá-los investindo sozinho no longo prazo.

CLIQUE AQUI PARA SABER MAIS E ACESSAR O FOF MELHORES FUNDOS, O PRODUTO QUE VAI POSICIONAR VOCÊ DA MESMA FORMA QUE SE POSICIONAM AS FAMÍLIAS MILIONÁRIAS

O objetivo desse produto é permitir que qualquer investidor tenha acesso a estratégias sofisticadas, como a de fundos de algoritmos. Para você ter uma noção do quão interessante isso é, se você fosse investir sozinho em tudo que ele oferece, precisaria de R$ 30 milhões, mas, com um valor irrisório de R$ 1 mil iniciais num fundo que já conta com R$ 774 milhões de patrimônio líquido, essa proeza se torna possível.

Você pode clicar aqui para acessá-lo ou seguir comigo abaixo para entender a importância de tê-lo na sua carteira.

Meta de rentabilidade é ‘conservadora’ perto do que ele pode entregar

O target de rentabilidade do FoF Melhores Fundos é CDI +4%, mas Mérola afirma que é possível que os resultados sejam ainda maiores devido à exposição em private equity e criptomoedas, embora nada seja garantido.

O segredo para isso é a recorrência de ganhos: esse produto foi criado para lucrar em qualquer cenário. “Trabalhamos para que ele entregue retornos de maneira consistente. Queremos, por exemplo, que a experiência de um cliente que entrou na carteira há dois anos seja muito parecida, daqui dois anos, com a do investidor que está entrando agora. Nossa palavra-chave é consistência”, afirma Bruno Mérola.

Isso no longo prazo é um verdadeiro balde de ouro. E para entender o porquê basta pensarmos nas grandes crises. Se você tivesse R$ 10 mil e perdesse 50% do patrimônio nas turbulências dos mercados, você ficaria com R$ 5 mil. Para voltar aos R$ 10 mil, você precisaria de um lucro de 100%. Ou seja, quanto mais você perdesse, mais difícil seria para recuperar.

Enquanto isso, quem seguiu ganhando de maneira consistente ao longo dos anos ficaria muito à frente de você, que se empolgou com a euforia do mercado, se entregou ao risco e depois, quando os tempos obscuros vieram, viu tudo cair.

É por isso que a carteira resiliente do FoF Melhores Fundos coloca você à frente de tantos investidores (acesse-a neste link). Por meio dele você aumenta as chances de fazer fortuna ao longo dos anos sem ficar refém de surpresas severas dos mercados ou ficar no ciclo interminável de achar a "ação da vez".

Afinal, como diz Ray Dalio, "quem vive de prever o futuro com bola de cristal, está fadado a comer caco de vidro". E como não basta falar, vou mostrar para você em números o impacto que esses princípios podem ter no seu bolso, a ponto de ajudarem você a fazer fortuna.

Quando os juros que você recebe superam seus aportes mensais

Vamos supor que você aplique R$ 10 mil no FoF Melhores Fundos neste mês e nos meses seguintes invista R$ 1 mil mensais no produto. Considerando, numa previsão conservadora, uma rentabilidade anual de 7% (até agora o fundo entregou ganhos anuais acima disso), você poderia receber, APENAS EM JUROS, cerca de R$ 60,7 mil ao final dos próximos 10 anos.

Se você segurasse por mais 10 anos, seu lucro só com juros compostos seria de R$ 296,2 mil. Nesse período, seus rendimentos superariam os aportes mensais de R$ 1 mil - o que, convenhamos, é o “ponto da virada" de qualquer investidor; o momento em que os juros viram uma bola de neve.

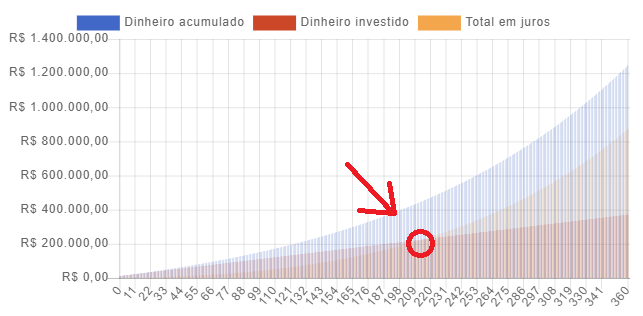

Confira na bolinha vermelha do gráfico abaixo o momento em que essa conquista poderia acontecer:

Em 30 anos, você teria recebido em juros R$ 875,5 mil… e alcançaria um patrimônio acumulado de mais de R$ 1,2 milhão. Claro que isso é só uma simulação, não se trata de promessa de lucros, os valores são brutos e ganho passado não é garantia de resultado futuro. Mas com fundamentos é plenamente possível que uma situação como essa se torne realidade.

Vale ressaltar que isso se trata de uma PREVISÃO CONSERVADORA, na qual você não aumentaria seus aportes mensais e não chegaria a performances anuais maiores que 7%. Até porque o FoF Melhores Fundos entregou muito mais que isso até agora: 9,9% e 11,25% de rentabilidade em 2019 e 2020, respectivamente.

Entende agora a grandiosidade do que estou falando? Foi com juros compostos que Luiz Barsi, maior investidor pessoa física da bolsa brasileira, acumulou um patrimônio de mais de R$ 2 bilhões ao longo da vida.

Também foi assim que Luis Stuhlberger multiplicou seu portfólio multimercado em mais de 180 vezes nos últimos 24 anos, superando as crises do Brasil nos anos 1990, a crise mundial de 2008, a turbulência econômica do governo Dilma em 2016 e a atual crise do coronavírus.

E pode ser assim que você, que está lendo este texto, vai construir daqui em diante um patrimônio expressivo pela carteira vencedora do FoF Melhores Fundos, com um só clique e sem correr riscos desnecessários nas crises que podem surgir no futuro (acesse o produto aqui ou na frase abaixo).

Verde, PIPE, Giant Zarathustra e outros: os fundamentos que têm levado o FoF Melhores Fundos a se destacar no mercado

Vale destacar que tudo que eu escrevo aqui não parte só do Caio repórter do Seu Dinheiro, mas também do Caio investidor, que aplica mensalmente parte do salário no FoF Melhores Fundos desde o ano passado.

Eu já venho colhendo os frutos do que esse produto oferece e afirmo com total certeza: me sinto totalmente à vontade de deixar uma parte expressiva do meu patrimônio nele. Claro que invisto em algumas outras modalidades, mas quando o assunto é buscar riqueza com consistência, segurança e paciência - palavras-chave de quem tem a mente milionária - não me vejo investindo em outro lugar.

Isso porque meu patrimônio, por meio do FoF Melhores Fundos, está exposto a fundos de difícil acesso, que só um grupo seleto de pessoas podem entrar de forma direta. Poderia citar todos aqui, mas vou me restringir a três de grande destaque para mim, e que se valorizaram até 18.700% ao longo dos anos:

Fundo Verde

O lendário fundo de Luis Stuhlberger entregou desde janeiro de 1997 mais de 18.700% de lucro. São 24 anos com retorno médio de CDI + 10% e segue crescimento. Após abrir por um curto período em 2018 e início de 2020, agora ele se encontra fechado, mas você pode ter uma parte do seu patrimônio alocado nele por meio do FoF Melhores Fundos.

“Se expor ao fundo Verde através do FoF Melhores Fundos pode ser uma oportunidade única para quem busca lucros expressivos para o longo prazo”, afirma o economista e chefe de investimentos da Vitreo, George Wachsmann.

Giant Zarathustra

Este fundo é referência quando o assunto é buscar oportunidades de multiplicação de patrimônio por meio de algoritmos. Ele acumula mais de 283% de rentabilidade desde a criação, em março de 2012, o que equivale ao CDI + 172,26% nos últimos nove anos.

“Sua gestora é a Giants Steps, a maior no ranking de fundos sistemáticos da América Latina. Assim, esse fundo contrata os melhores profissionais para o seu segmento multimercado e investe em tecnologia de ponta [para o uso de algoritmos], o que cria uma barreira bastante desafiadora para seus competidores”, explica Wachmann.

Isso significa dizer que a sua estratégia costuma performar melhor, especialmente quando os fundos tradicionais vão mal. Foi exatamente o que aconteceu no auge da pandemia ano passado. O Zarathustra alcançou a proeza de não ficar nem mesmo um único dia de 2020 com retorno anual negativo. Em meio a uma das maiores crises do século, ele teve suas expectativas de antifragilidade cumpridas”, destaca o economista..

O aporte mínimo do Giant Zarathustra é R$10 mil, mas com R$ 1 mil você pode tê-lo em sua carteira de investimentos pelo FoF Melhores Fundos.

Pátria PIPE

Esse é um dos melhores fundos de ações do Brasil, com uma rentabilidade de 495% nos últimos seis anos. Sua média de retorno anualizado desde o início é de 32%, contra 11,5% do Ibovespa. Só nos últimos 12 meses foram 62% de lucro.

Disponibilizado pela primeira vez ao varejo brasileiro em 2020, o Pátria PIPE é um fundo de ações long only, ou seja, que aposta na valorização de longo prazo das ações. “Ele foca sua estratégia em poucas empresas, sendo essa a única exceção que aceitamos para concentração de ativos em nosso FoF Melhores Fundos”, diz Wachsmann.

Não é recomendado ter todo seu patrimônio no Pátria PIPE por ser monotemático, voltado apenas para ações. Além disso, seu aporte mínimo inicial é de R$ 25 mil e R$ 10 mil para aportes adicionais. Pelo FoF Melhores Fundos, você o tem numa proporção interessante de risco-retorno por, volto a repetir uma aplicação mínima de R$ 1 mil.

Entende agora por que deposito o meu futuro, meu patrimônio, no FoF Melhores Fundos? É irracional não tê-lo na carteira (acesse-o neste link). E isso fica mais claro com o que vou explicar abaixo...

Você pode ter um baita incentivo fiscal investindo via fundos

Além de o investidor comum estar exposto a operações complexas, com alto potencial de retorno e inacessíveis à pessoa física ao virar cotista de um fundo, ele também pode surfar ao longo dos anos em uma onda de incentivos fiscais.

Isso porque as realocações feitas para aumento de rentabilidade nos fundos são isentas de imposto de renda. Para você entender melhor a importância disso - e que pouca gente percebe -, vou usar o FoF Melhores Fundos como exemplo.

Por volta de agosto do ano passado, os gestores dele alocaram 1% da carteira do fundo em criptomoedas, atingindo um lucro de mais de 300% em cerca de quatro meses. O que antes era 1% virou cerca de 3% do portfólio. Assim, o fundo realizou o lucro e rebalanceou sua distribuição, aumentando a rentabilidade de seus cotistas sem que esses pagassem impostos por essa operação.

“Devido à isenção, o gestor economizou uma fortuna fazendo essa movimentação. A nível do fundo, foram milhões economizados. Mas se fosse um investidor pessoa física fazendo isso, teria que pagar no mínimo 15% de imposto de renda sobre o lucro. Isso é o mesmo que deixar dinheiro na mesa”, explica Bruno Mérola.

No exemplo foram as criptomoedas, mas isso serve para qualquer classe de ativos. O adicional que o fundo traz para você de benefício fiscal, rebalanceamento da carteira e acesso a produtos sofisticados pagam os custos desse produto financeiro. Ou seja, com fundos a sua diversificação é maior e o custo é menor.

Se você chegou até o fim deste texto, já entendeu que é irracional ficar de fora do FoF Melhores Fundos. Nele, você une o útil ao agradável: perspectivas interessantes e consistentes de ganhos, alocações nas melhores estratégias do mercado e possíveis incentivos fiscais.

Agora a escolha é sua. Saiba como investir neste fundo clicando aqui ou na frase abaixo: