Como aproveitar o novo ciclo de IPOs da B3 e lucrar com as empresas com alto potencial de crescimento?

A nova safra de IPOs bate na porta da B3 e quem ignorá-la, deixará passar oportunidades de multiplicação de patrimônio; saiba como escolher os melhores para entrar (e de quais fugir)

Já faz mais de uma década desde a última vez que a B3 viu tantas empresas interessadas em realizar IPOs (oferta pública inicial, o momento em que a empresa abre capital e começa a ter ações negociadas em Bolsa). Depois do boom de 2007, em que 64 empresas passaram a ser listadas na Bolsa brasileira, o número só foi reduzindo até chegar aos meros 5 IPOs de 2019.

Só que entre as tantas surpresas de 2020, veio aí um novo cenário para os IPOs: 28 ofertas públicas iniciais foram realizadas no ano passado.

Alguns fatores podem explicar essa nova “sede” das empresas para abrir capital. Estamos em um momento de retomada econômica pós-crise, com as taxas de juros em patamares baixos e um número cada vez maior de pessoas diversificando seus investimentos na renda variável através da B3. Somado a tudo isso, o Ibovespa vem atingindo máximas históricas nos últimos meses. Então, é um momento único para as empresas captarem recursos na Bolsa.

Estamos diante de um novo ciclo de IPOs e quem ignorá-lo, deixará passar oportunidades incríveis de multiplicação do patrimônio.

Para comprovar isso, é só dar uma olhada no que rolou com algumas empresas bem-sucedidas que abriram capital no último ciclo de IPOs, entre 2004 e 2007.

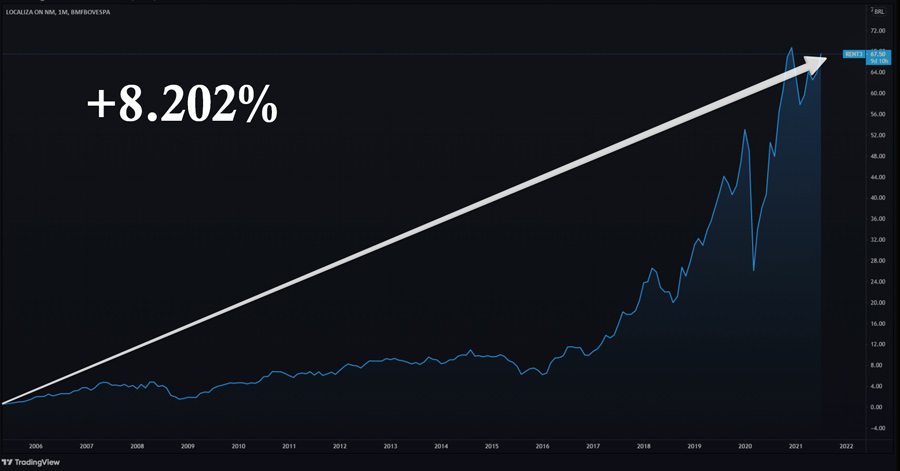

Quem soube investir no último ciclo de IPOs, acumulou lucros de até 8.202%

Em 2005, a Localiza (RENT3), empresa de aluguel de veículos, realizou seu IPO. Após apenas seis meses, suas ações tinham subido 107%. Em um ano, a valorização foi de 290%. Até aqui, quem apostou no IPO de RENT3 já conseguiu um lucro de 8.202%.

Outro case de sucesso do último ciclo de IPOs foi a Natura (NTCO3), que teve alta de 26% logo na primeira semana depois da oferta pública inicial, em 2004. Em um ano, acumulou 106% de alta. E, até agora, o papel já multiplicou em quase 29 vezes o patrimônio de quem se tornou acionista da empresa há 16 anos atrás.

Resumindo: quem soube enxergar a oportunidade de bons IPOs no último ciclo, conseguiu ganhar bastante dinheiro. Quem investiu R$ 1.000 em RENT3, hoje acumula R$ 82.200. Os mesmos R$ 1.000 em NTCO3 se tornaram R$ 27.760.

Mas se você não foi um dos “sortudos” que capturou essas oportunidades há anos atrás, este é o momento de olhar para as empresas que estão abrindo capital na B3 esse ano. Pois nos IPOs se escondem algumas das multiplicações mais fenomenais da Bolsa.

Mas antes de prosseguirmos falando sobre o potencial dos IPOs, preciso dar um aviso prévio. Os casos de Localiza e Natura são “achados no palheiro”. A maioria dos IPOs dá errado. Isso é comprovado cientificamente.

O estudo mais importante já feito sobre o assunto é o do economista Jay Ritter, professor na Universidade da Flórida. Ele avaliou 7.713 IPOs feitos nos Estados Unidos durante 35 anos e descobriu que mais da metade desses IPOs tiveram retorno negativo num prazo de 5 anos.

De forma semelhante, o analista-chefe da Empiricus, Felipe Miranda, conduziu o estudo aqui, fazendo um levantamento com 169 IPOs na Bolsa brasileira ao longo de 15 anos. O resultado? 45% dos IPOs realizados no país tiveram rentabilidade negativa num prazo de cinco anos e deram prejuízo aos investidores.

Se grande parte dos IPOs dá errado, por que devo investir neles?

Sendo direta: porque nem todos os IPOs são ruins. Você também pode encontrar excelentes alternativas.

Todos os analistas de ações minimamente qualificados já conhecem Vale, Petrobras, Lojas Renner, Itaú e outras companhias consolidadas da B3. Só que essas empresas já tiveram suas multiplicações exponenciais. Investir nelas continua sendo um bom negócio, mas as chances delas aumentarem seu patrimônio de forma estrondosa é reduzido quando comparada às “novatas”.

Empresas pouco conhecidas, que estão realizando agora seu IPO, trazem uma oportunidade de diferenciação e podem te entregar um ganho fora do esperado.

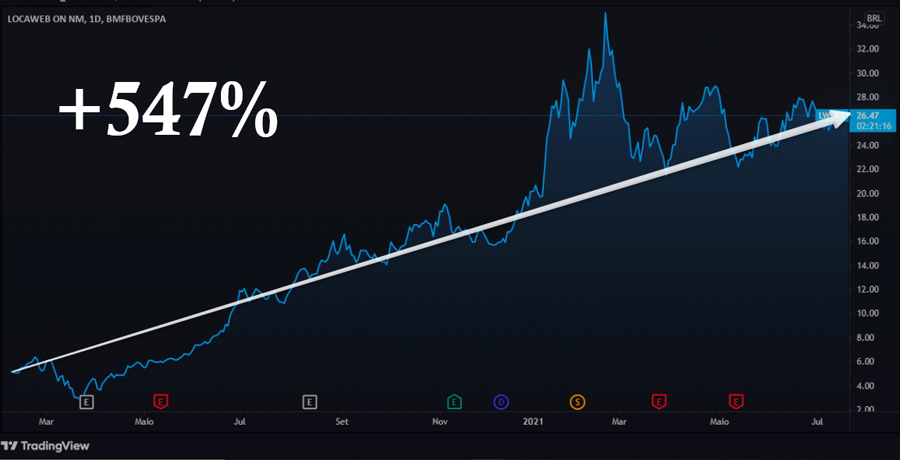

O caso de Locaweb

Para te provar isso, vou mostrar o caso de Locaweb (LWSA3), que é uma das empresas nesse novo ciclo de IPOs com enorme potencial de crescimento. Em pouco mais de um ano do IPO (realizado em fevereiro de 2020), as ações de LWSA3 se valorizaram +547%.

O que isso significa em termos práticos? Quem investiu R$ 1.000 no potencial da “novata”, hoje tem R$ 5.470.

Como saber quais IPOs têm potencial e quais são “furada”?

Com tantas empresas abrindo capital na B3, você pode se ver num entrave: dá pra conseguir lucros exponenciais se apostar na empresa certa, mas também é possível amargar prejuízos horríveis se errar na escolha. Como avaliar cada uma das empresas? Como saber a próxima Localiza/Natura/Locaweb?

Não é nada fácil para o pequeno investidor fazer essa avaliação sozinho. Apesar das informações sobre as empresas que estão prestes a abrir capital serem divulgadas publicamente, elas vêm cheias de “floreios”, afinal, as companhias querem captar recursos dos investidores.

Definitivamente, uma pesquisa no Google não vai te dar as respostas necessárias para você tomar uma decisão com segurança. Para interpretar todos os dados envolvidos num IPO e, principalmente, para enxergar nas entrelinhas e ver o que não está no papel, é preciso muito conhecimento técnico e uma vasta vivência de mercado. Se fosse uma tarefa fácil, os grandes gestores de investimentos não iriam gastar milhões com salários e bônus para as suas equipes.

Ninguém tem bola de cristal e todo investimento envolve necessariamente algum tipo de risco. Mas com inteligência financeira e experiência no mercado, é possível fazer apostas mais certeiras.

Na Central de IPOs, os analistas da Empiricus (a maior casa de análise financeira do Brasil) apresentam suas teses de investimento sobre as empresas novatas mais promissoras da B3. Eles escrevem relatórios fáceis de ler, com informações práticas, que apontam se o IPO de determinada empresa vale a pena ou não.

Abaixo, você pode ver o relatório da Smartfit (SMFT3), que acaba de estrear na Bolsa. Há indicação até mesmo do valor máximo que deve ser pago pela ação.

Os investidores que apostaram seguindo a recomendação da casa acumularam 34% de lucro em apenas um dia com SMFT3.

Outra empresa recomendada pela Central de IPOs foi o Banco Inter (BIDI11), que abriu capital em 2018. Depois de seis meses da oferta inicial, a ação já tinha se valorizado 119%. Atualmente, o papel acumula uma alta de 2.652%.

Ou seja, quem resolveu investir, por exemplo, R$ 10 mil em BIDI11 quando foi indicada pela Central, hoje já tem mais de R$ 275 mil na conta.

É sempre importante lembrar que retornos passados não são garantia de lucros futuros. Ao longo da história, a Central de IPOs também fez algumas apostas erradas. É impossível ganhar sempre quando se fala de mercado financeiro. Mas isso tudo é parte do jogo.

Aqui vão 3 pontos essenciais para você saber antes de investir em IPOs:

- É normal o preço da ação flutuar. A chave é você encarar isso com naturalidade para colher os frutos depois;

- Nunca concentre todo o seu dinheiro em uma indicação de IPO; diversificação é a chave para ser bem sucedido no mercado financeiro;

- Ações sempre envolvem riscos; não invista um dinheiro que você possa precisar no curto prazo.

Quais são os diferenciais da Central de IPOs?

Um ciclo de IPOs merece uma atenção especial, ainda mais quando ele está no começo, como agora. É nessa fase que costumam surgir as melhores oportunidades, e dormir no ponto pode custar caro. Mas comprar “qualquer coisa”, baseado só em uma pesquisa do Google, pode te trazer prejuízos.

Na Central de IPOs, você terá inteligência financeira ao seu alcance para tomar as melhores decisões de investimentos, já que você receberá:

- Indicações de quais IPOs entrar e de quais fugir;

- Lista das empresas com maior potencial de crescimento;

- Valor máximo a ser pago pela ação;

- Relatórios fáceis de ler com informações relevantes sobre a empresa e a oferta inicial, escritos por analistas com anos de experiência no mercado.

Se você se interessou pela Central de IPOs e acredita que as ofertas iniciais são chances de ganhar uma “bolada” na Bolsa, estou liberando aqui seu acesso gratuito durante 7 dias. Te convido a conhecer, ler os relatórios e ver se vale a pena. Se você não curtir, é só cancelar de forma rápida e sem complicações.

Uma coisa eu posso te afirmar: ter acesso a Central de IPOs vai te ajudar bem mais do que uma pesquisa no Google e você pode estar diante da chance de lucrar exponencialmente com as “novatas” da B3.