O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Kai Schoppen, CEO da Infracommerce (IFCM3), fala da importância da compra da Synapcom para o crescimento acelerado no full commerce

Numa semana marcada por perdas generalizadas nas ações do setor de tecnologia, uma empresa destoou do restante e atravessou a turbulência de maneira praticamente ilesa: a Infracommerce (IFCM3). E não à toa: ela acertou a aquisição da rival Synapcom, ganhando escala e se consolidando de vez como uma força a ser reconhecida no e-commerce — um objetivo que era perseguido há tempos pelo alemão Kai Schoppen.

Ele, afinal, fundou a Infracommerce em 2012 e, desde então, também ocupa o cargo de CEO. E, por mais que a empresa já tivesse uma carteira de clientes robusta — que inclui Nike, Johnson&Johnson e Motorola, entre outros —, ainda era preciso dar um salto em termos de tamanho e capilaridade de atendimento.

"A junção [com a Synapcom] nos leva a outro patamar", disse Schoppen, em entrevista ao Seu Dinheiro. "Para cumprir a promessa que fizemos aos nossos clientes, precisamos crescer de um jeito acelerado, agressivo".

Tanto a Infracommerce quanto a Synapcom atuam num segmento conhecido como full commerce, uma modalidade de varejo digital que vem crescendo nos Estados Unidos e Europa, mas que ainda não é tão consolidada no Brasil. Em linhas gerais, trata-se da gestão completa do e-commerce de uma marca — algo como uma terceirização.

Imagine que você é o dono de uma rede de loja de sapatos e deseja fazer a transição para o mundo digital. É uma tarefa hercúlea que envolve a construção de uma plataforma de vendas, o uso intensivo de tecnologia, a criação de práticas de marketing diferenciadas, a adoção de ferramentas financeiras para processamento de pagamentos, o gerenciamento logístico e de transporte de produtos... A lista é enorme.

Sendo assim, o full commerce se propõe a gerenciar todo o universo do e-commerce de uma marca — das fotos a serem exibidas num aplicativo à entrega ao consumidor, dos e-mails a serem disparados ao cliente à emissão de notas fiscais, do armazenamento de itens à administração de redes sociais. Há quem opte pelo pacote completo, há quem escolha apenas alguns itens.

Leia Também

A Infracommerce era o player mais relevante desse segmento no chamado B2B (business to business, ou o comércio entre empresas), enquanto a Synapcom era uma força no B2C (business to consumer, ou o varejo voltado ao consumidor final).

Agora, as duas estão juntas — e Schoppen tem planos grandiosos para o conglomerado.

"Nossa visão é a de que umas 500 indústrias, juntas via Infracommerce, conseguem criar um ecossistema com um marketplace focado em integração horizontal", disse o executivo. "Somos capazes de garantir que nosso cliente ganhe relevância em custo, escala e competência".

O grande apelo do full commerce passa exatamente pela competitividade. Gigantes como Magazine Luiza, Mercado Livre e Amazon têm uma enorme estrutura logística que reduz os tempos de entrega e barateia os gastos com frete; nesse cenário, marcas isoladas podem ter dificuldade para criar um sistema de e-commerce viável.

Quero evitar o que aconteceu nos EUA e na China. O Alibaba e a Amazon são onipotentes.

Kai Schoppen, fundador e CEO da Infracommerce (IFCM3)

A união com a Synapcom, assim, dará à Infracommerce o ganho de escala necessário para que seus serviços possam bater de frente com o das gigantes do e-commerce. As duas companhias, juntas, terão 12 centros de distribuição pelo país; no lado tecnológico, o número de desenvolvedores para a criação de plataformas e aperfeiçoamento da estrutura de pagamentos dará um salto.

A chegada da Synapcom também engordará a carteira de clientes da Infracommerce, trazendo nomes como Samsung, Phillips, Hypera e Goodyear ao sistema de full commerce; a receita recorrente anualizada da recém-adquirida é de R$ 275 milhões — um salto de 65% na receita da própria Infracommerce.

Em termos de GMV (gross merchandise value, ou valor bruto de mercadorias — o total vendido por uma varejista), a Infracommerce ainda tem um tamanho bem menor que os gigantes do e-commerce. Ao fim de 2020, a empresa reportou uma cifra de R$ 4,6 bilhões, enquanto a Synapcom movimentou pouco mais de R$ 1 bilhão; o Magazine Luiza fechou o ano com GMV de R$ 43,5 bilhões, enquanto a Via somou R$ 38,8 bilhões.

A Infracommerce já tinha feito duas aquisições desde que estreou na bolsa, em abril deste ano, mas a Synapcom é, de longe, a maior compra: a operação envolve uma parcela de R$ 773 milhões em caixa e a emissão de até 27 milhões de ações da companhia em favor dos controladores da rival — o que, levando em conta a cotação da última sexta-feira (24), de R$ 16,10, representa mais R$ 434 milhões.

O crescimento via aquisições era um dos objetivos da companhia no curto prazo. Quando deu entrada no pedido de IPO, a Infracommerce deixou claro que usaria grande parte dos recursos obtidos com a abertura de capital para comprar outras empresas; ao fim do processo, ela levantou cerca de R$ 870 milhões.

E, de fato, o balanço do grupo no segundo trimestre de 2021 mostra fôlego no lado do endividamento: a empresa tinha um caixa de pouco mais de R$ 740 milhões ao fim de julho. Ainda assim, Schoppen destaca que a compra da Synapcom será parcelada, de modo a evitar qualquer tipo de pressão sobre as métricas financeiras.

De qualquer maneira, o executivo não descarta eventuais novas captações no futuro, conforme surgirem necessidades para dar continuidade ao plano de crescimento da companhia — seja via equity, com uma oferta subsequente de ações, ou via mercado de dívida. Por ora, não há nenhuma discussão nesse sentido.

"Não vamos mais fazer fusões e aquisições? Eu acho que vai ter mais no futuro, mas, com certeza, não nas próximas semanas", diz Schoppen. "É hora de respirar fundo, arrumar a casa e fazer projeto bem feito".

No lado financeiro, a Infracommerce passa pelo mesmo dilema da maior parte das empresas de tecnologia do mundo: por um lado, apresentam crescimento elevado; por outro, têm dificuldade em se mostrar rentáveis durante essa fase de expansão — não é de todo incomum que apresentem prejuízo.

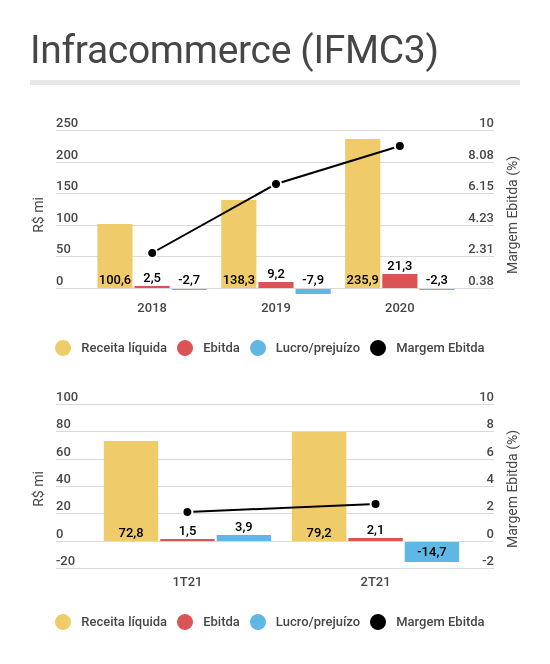

Mesmo antes da aquisição da Synapcom, a Infracommerce já apresentava taxas de expansão de receita bastante elevadas. Ao fim de 2020, a companhia teve receita líquida de R$ 235,9 milhões; somente no primeiro semestre deste ano, a receita já soma R$ 152 milhões.

De acordo com a companhia, a fusão com a Synapcom elevará a receita anual líquida recorrente à R$ 710 milhões, cerca de três vezes a receita total de 2020 — a cifra tem como base o patamar de receita dos clientes atuais de ambas as empresas.

Apesar do prejuízo reportado no segundo trimestre, Schoppen afirma a Infracommerce não está perdendo o olhar para a rentabilidade. No curto prazo, no entanto, a prioridade é o crescimento: no biênio 2021 e 2022, a empresa será agressiva para continuar crescendo.

Na bolsa, a aquisição foi comemorada pelos investidores e elogiada por analistas. Além disso, o timing foi particularmente benéfico para a Infracommerce, protegendo-a da onda negativa que atingiu o mercado brasileiro — e, em especial as ações de outras companhias do setor de tecnologia.

Em uma semana, as ações ON da empresa (IFCM3) acumulam ganhos de 5,91%, na contramão de grande parte de seus pares do setor de tecnologia. Veja a tabela abaixo:

| Empresa | Código | Variação em uma semana |

| Locaweb | LWSA3 | -7,72% |

| Allied | ALLD3 | -10,58% |

| Neogrid | NGRD3 | -7,43% |

| Infracommerce | IFCM3 | 5,91% |

| Clear Sale | CLSA3 | -14,85% |

| Bemobi | BMOB3 | -9,24% |

| Brisanet | BRIT3 | 5,91% |

| Unifique | FIQE3 | -10,69% |

| Meliuz | CASH3 | -17,13% |

| Mosaico | MOSI3 | -9,95% |

| GetNinjas | NINJ3 | -15,49% |

| Mobly | MBLY3 | -12,96% |

| Desktop | DESK3 | 15,44% |

"Para mim, é óbvio que é bom quando [a ação] sobe e que dói quando cai", diz Schoppen, lembrando que os papéis da Infracommerce (IFCM3) acumulam desempenho positivo desde o IPO — terminaram o pregão de quarta-feira (29) a R$ 16,80, 5% acima do preço da abertura de capital. "Mas não olho para isso, construo o projeto com anos para frente".

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese