O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A dinâmica da dívida da BRF (BRFS3) pressiona os planos estratégicos da companhia, e a oferta de ações pode trazer um alívio importante

Uma movimentação da BRF (BRFS3) passou quase que despercebida pelo mercado: a gigante do setor de proteína animal planeja uma oferta primária de ações (o chamado 'follow on') que poderá levantar mais de R$ 6 bilhões. A operação ainda precisa do aval dos acionistas, mas o simples fato de a diretoria levar o tema adiante já nos diz algumas coisas sobre o planejamento estratégico da companhia.

Indo aos números: a BRF quer emitir até 325 milhões de novas ações ON (BRFS3) — e, considerando a cotação de fechamento da última quinta-feira (16), de R$ 20,40, chegamos a uma cifra de R$ 6,6 bilhões. Como estamos falando de novos papéis, a transação implica numa potencial diluição dos atuais acionistas.

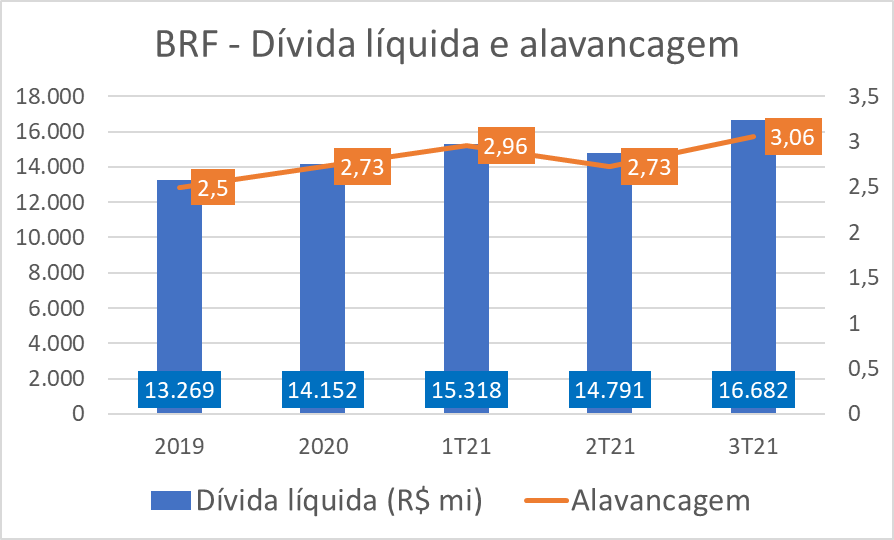

O xis da questão é a estrutura de capital da companhia. Uma consulta ao balanço da dona da Sadia e da Perdigão no terceiro trimestre nos mostra uma pressão considerável no front do endividamento — a dívida líquida da BRF superava os R$ 16 bilhões ao fim de setembro —, o que trava as metas de expansão da empresa no médio prazo.

Sendo assim, a capitalização via oferta de ações aparece como uma alternativa interessante para aliviar o peso dessa âncora e permitir a expansão da companhia. Um objetivo que, ao menos por enquanto, compensa o efeito colateral da diluição da base acionária.

Em dezembro do ano passado, a BRF revelou seu plano estratégico até 2030: a ideia é atingir uma receita líquida de mais de R$ 100 bilhões ao fim da década, com o Ebitda mais que triplicando no mesmo período. Para tal, a companhia estima investimentos da ordem de R$ 55 bilhões ao longo desse período.

Esse projeto vinha com alguns marcos temporais: até 2023, a receita líquida deveria atingir os R$ 65 bilhões; até 2026, o Ebitda deveria dobrar em comparação com o nível de 2020. O problema é que, com a estrutura de capital desfavorável, o cumprimento dessas metas ficou cada vez mais difícil.

Leia Também

Tanto é que, no começo desse mês, a BRF atualizou o seu plano e adiou em um ano o cumprimento desses marcos: a receita de R$ 65 bilhões foi jogada para 2024, e o Ebitda dobrado, para 2027. Os objetivos finais para 2030 foram mantidos, mas com um ajuste de rota, digamos — o que causou alguma frustração no mercado.

Outro ponto crucial diz respeito às métricas de alavancagem. Segundo a empresa, a relação entre a dívida líquida e o Ebitda nos últimos 12 meses tem o patamar de três vezes como "limite prudencial". Só que, ao fim do terceiro trimestre, essa barreira foi rompida: a alavancagem da BRF chegou a 3,06 vezes.

Foi mais um fator de desconforto aos investidores: por mais que, no lado operacional, a BRF esteja conseguindo mostrar uma evolução considerável, esses problemas trazem um certo ceticismo ao mercado em geral.

Dito isso, voltemos à potencial oferta de ações. Por mais que o destino dos recursos que poderão ser levantados não tenha sido revelado pela BRF — ela apenas diz, genericamente, que R$ 500 milhões irão para o capital social, com o restante sendo destinado "à formação de reserva de capital" —, é de se imaginar que a operação tenha como foco a redução do endividamento.

Uma análise mais criteriosa dos compromissos financeiros da BRF nos mostra algumas questões importantes. A empresa fechou o terceiro trimestre com R$ 24,4 bilhões em dívida bruta, dos quais R$ 16,5 bilhões — quase 70% do total — eram denominados em moeda estrangeira.

E, considerando a desvalorização do real nos últimos meses e a tendência não muito animadora para o mercado de câmbio em 2022, dadas as incertezas do período eleitoral, há um risco nada desprezível de que esse mix piore ainda mais caso nada seja feito.

Outro ponto relevante é a linha de despesas financeiras, que ultrapassou a marca de R$ 1 bilhão no terceiro trimestre. Com dívidas tão volumosas e a Selic em elevação no país, a BRF tem gastos muito altos com os juros relacionados aos compromissos financeiros.

Esses dois fatores, combinados, fazem com que a evolução operacional seja ofuscada e travam o crescimento do Ebitda e dos resultados líquidos da companhia — o que, em última instância, só dificulta o atingimento das metas para 2030.

Assim, num cenário em que mais de R$ 5 bilhões levantados com a oferta sejam destinados ao pagamento antecipado de dívidas e fortalecimento da estrutura de capital, a linha de despesas financeiras tende a recuar e a exposição do endividamento da BRF às oscilações do dólar também tende a cair. Um cenário ideal para a companhia.

Cotadas a R$ 20,40, as ações ON da BRF (BRFS3) acumulam queda de 7,4% desde o começo de 2021, um desempenho em linha com o visto no Ibovespa. Mas, se esse comportamento não parece de todo ruim à primeira vista, a situação fica bem diferente na comparação com as demais empresas do setor de proteína animal.

O cenário de demanda aquecida no exterior e real desvalorizado tem sido extremamente benéfico para as empresas desse segmento. Em linhas gerais, companhias como JBS (JBSS3), Minerva (BEEF3) e Marfrig (MRFG3) reportaram resultados bastante fortes nos últimos dois anos, acumulando lucros e gerando caixa.

A BRF, por outro lado, ficou para trás, dados os seus problemas de estrutura de capital — uma realidade que fica bastante evidente no comportamento das ações de todas essas empresas:

Segundo dados do TradeMap, as ações da BRF (BRFS3) têm quatro recomendações de compra e nove de manutenção; o preço-alvo médio das casas de análise é de R$ 27,97, o que representa um potencial de ganho de 37% em relação aos níveis atuais. Em termos de valuation, o EV/Ebitda estimado para BRFS3 ao fim de 2022 é de 5,9 vezes, abaixo da média de três anos para os papéis, de 11,3 vezes.

A assembleia de acionistas que irá votar a oferta de ações foi marcada para o dia 17 de janeiro.

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira