A noite dos mortos-vivos (na economia)

Companhias americanas que já deveriam ter quebrado seguem operando graças às taxas de juros muito baixas, que permitem que rolar a dívida infinitamente

Prezado leitor que gosta de zumbis,

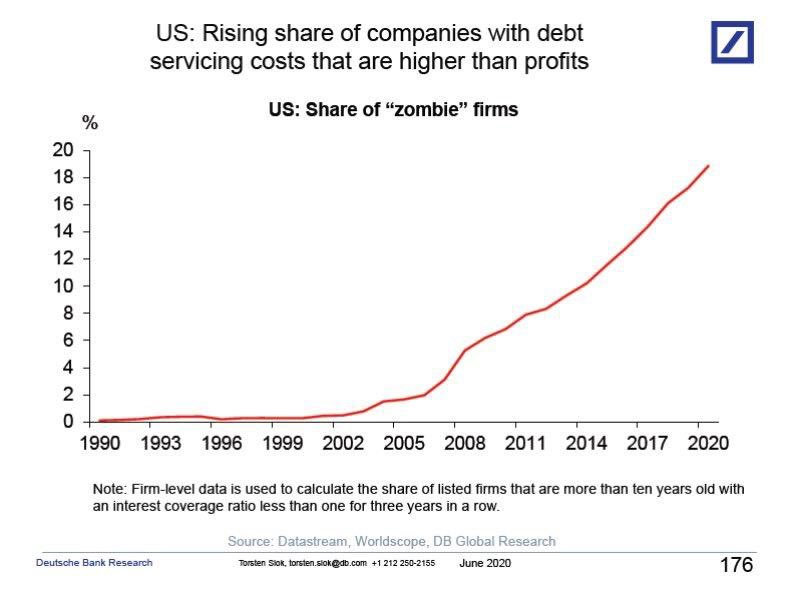

Se você quiser ver um gráfico neste fim de semana, eu sugiro que seja este abaixo. Ele foi produzido pelo Deutsche Bank e compartilhado por Paulo Jakurski.

Indica o número de companhias americanas cujo custo da dívida é maior do que os seus lucros. Ou seja, empresas zumbis, walking dead, que já deveriam ter quebrado, mas que seguem vivas por um motivo que logo explico.

Ou seja, 20% das empresas americanas já não deveriam existir. Elas continuam vivas graças às taxas de juros muito baixas, que permitem que fiquem rolando sua dívida infinitamente.

Isso agora vai piorar muito, porque o coronavírus vai diminuir a receita de muitas empresas e, na outra ponta, o banco central americano (Fed) resolveu imprimir mais dinheiro do que nunca e até comprar dívida corporativa.

“Dos hotéis Marriott à Delta Airlines, da Gap à locadora de carro Avis, muitas das empresas mais atingidas pelo coronavírus estão emitindo bilhões em títulos de dívidas. Quem de se importa que seus lucros tenham desaparecido e que suas operações sejam inviáveis? Enquanto o Fed estiver ajudando, os investidores estão dispostos a emprestar”, escreveu a Bloomberg.

O mercado está chamando isso de put Fed, ou “opção de venda para o Fed”. Empreste o dinheiro. Se der errado, o Fed estará lá para comprar a dívida.

O Fed está comprando tudo que vê pela frente. É como resumiu maravilhosamente uma charge da New Yorker:

A existência de zumbis tem impactos muito ruins sobre o mercado, porém.

“O efeito colateral da ação do Fed é manter vivas empresas improdutivas, o que no fim vai reduzir a taxa de crescimento de longo prazo da economia”, disse Torsten Sløk, o economista-chefe do Deutsche Bank Securities.

A mágica do capitalismo, já dizia Joseph Schumpeter em 1942, é a destruição criativa: companhias pouco eficazes morrem para dar lugar, por meio da competição, a empresas melhores.

O mundo não se tornou um lugar pior porque Mappin, Mesbla e Arapuã desapareceram. Elas deram espaço a Magazine Luiza, Casas Bahia, eventualmente Amazon, muito mais eficientes, com uma operação mais redonda, o que é melhor para todo mundo: clientes, funcionários, país.

O Fed está impedindo que a destruição criativa aconteça. Estamos dando dinheiro para as Arapuãs do mundo e, com isso, elas não desocupam a moita para que empresas de alto crescimento tenham recursos para prosperar devidamente. Como tem dito Howard Marks, capitalismo sem falência é igual catolicismo sem inferno: não para em pé.

Como qualquer problema não resolvido, ele vai ficando cada vez mais difícil de resolver. Quanto maior a fatia de empresas zumbi na economia, mais socialmente inaceitável é deixá-las quebrar.

Se 3% das empresas deveriam falir, tudo bem deixá-las encontrar o seu fim. Mas se 40% deveriam, governos e bancos centrais não podem deixar isso acontecer, porque vai gerar desemprego em massa e todos os dramas daí recorrentes.

Ou seja, quando mais o Fed evita reverter o gráfico acima, mais difícil vai ficar revertê-lo. Ou, pior: pode chegar uma hora em que o Fed simplesmente não tenha mais o que fazer. Como disse Marks, às vezes há resgates simplesmente impossíveis.

Isso é um problema para o investidor também. Muitas das ações negociadas na Bolsa representarão empresas zumbis, que não estão quebradas o suficiente para finalmente desaparecer, mas que também não vão chegar a lugar algum.

Há épocas em que simplesmente comprar ações aleatoriamente vai lhe fazer ganhar dinheiro. Se você entra quando a Bolsa está barata e o mar sobe em seguida, todos os barquinhos sobem junto.

Não é o caso agora. O nível do mar está extraordinariamente alto. O mundo está passando por uma das maiores crises da história, mas um extraterrestre que olhasse o S&P 500 ou o Ibovespa acharia que está tudo bem. É ilusão achar que a ação do Fed e dos outros grandes bancos centrais não afeta também a Bolsa brasileira. A economia global é globalizada, com o perdão da repetição.

Isso significa que você deveria ficar de fora da Bolsa?

Não, até porque o fato de os bancos centrais imprimirem dinheiro como se não houvesse amanhã em algum momento, ainda que ele seja impossível de se enxergar agora, pode dar em inflação.

Deve haver um limite para o quanto é possível simplesmente ligar a impressora sem fazer a abundância de dinheiro desvalorizá-lo: se não, por que não simplesmente mandar um cheque de US$ 5 milhões para cada família e o mundo será inteiro rico?

De modo que você quer, também, ter alguns ativos reais: ou seja, ativos não financeiros, que estejam protegidos da inflação, como ações (ou ouro e imóveis).

O ponto é quais ações comprar. Chegou a hora de evitar os zumbis e mirar em empresas saudáveis e com bom potencial de crescimento. Na Bolsa, aposte seu dinheiro em garotos de 18 anos com imenso potencial, não em empresas amarradas a uma cama de UTI sem perspectiva alguma de sair dali.

Quem são essas empresas de alto potencial, antizumbis?