Como esquecer aquela tarde de domingo?

Estávamos no fim de 2002 e naquele ano o Coringão já tinha sido campeão do torneio Rio-São Paulo e da Copa do Brasil. Naquele dia, tentaria o título do Campeonato Brasileiro também, o terceiro no mesmo ano.

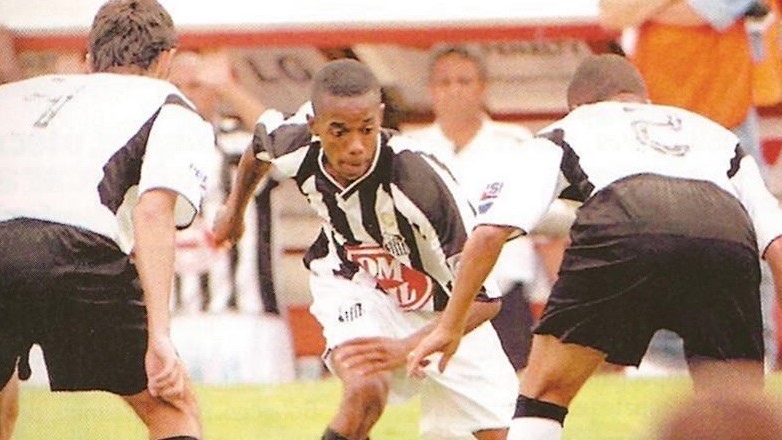

O adversário? O Santos Futebol Clube, com um time cheio de garotos da base, que tinha passado para a fase final daquele campeonato na última colocação e estava numa fila de vários anos sem títulos.

Como você deve imaginar, as minhas expectativas eram grandes.

Quer dizer, grandes, não! As expectativas eram enormes, na verdade.

Azar o meu, porque o Corinthians perdeu aquela decisão. Toda aquela expectativa virou frustração e, pela primeira vez (e última na vida), eu chorei por causa de um jogo de futebol.

Mas a pergunta mais importante desse episódio é a seguinte: será que se o Timão tivesse chegado à final como um azarão, sem muitas chances de vitória, e tivesse perdido da mesma maneira, a minha reação teria sido a mesma?

É bem provável que não.

Início da temporada de resultados

Essa é uma lição que não se restringe ao esporte. No mercado financeiro, as expectativas têm um enorme peso no sucesso ou fracasso de um investimento.

Se os investidores esperam grande evolução no desempenho operacional e financeiro de uma companhia, e ela entregar resultados "apenas" bons, mas abaixo do esperado, as ações tendem a ser duramente punidas.

O contrário também é verdade: ações de companhias das quais não se espera muita coisa podem sofrer grandes valorizações, já que não será muito difícil que ela surpreenda positivamente seus acionistas pessimistas.

Mas talvez seja na época de divulgação de resultados que essa batalha entre expectativa e realidade seja mais intensa.

Para o segundo trimestre de 2021 (ou, 2T21 na linguagem de Bolsa), a expectativa é de números com forte crescimento em relação ao mesmo período do ano passado.

Um pouco por conta da recuperação da economia, mas boa parte desse otimismo vem do fato de a base de comparação ser muito fraca, já que o 2T20 foi muito afetado pelos lockdowns.

Imagine o resultado dos shoppings, por exemplo, que estavam de portas fechadas durante quase todo o segundo trimestre do ano passado. Qualquer resultado mais ou menos no 2T21 já será muito melhor que o do mesmo período do ano passado.

Pensando nisso, muita gente está de olho na compra de ações visando o crescimento de Ebitda e lucros, achando que isso é o suficiente para ganhar dinheiro.

"O lucro deve subir 150% neste trimestre. Vou aproveitar e comprar umas ações no dia anterior à divulgação do resultado e colocar o lucro no bolso no dia seguinte"

Quem dera fosse assim tão fácil…

Mais do que crescer ou diminuir, o que importa é como os números virão na comparação com as expectativas dos analistas e investidores.

Um crescimento de 500% no lucro pode resultar em forte decepção se as expectativas eram ainda maiores.

Da mesma forma, um prejuízo pode até ser notícia boa, caso a perda tenha sido bem menor do que a antecipada.

Moral da história: operar resultados é muito, muito mais difícil do que o pessoal costuma imaginar.

Uma alternativa

Uma alternativa é utilizar opções.

Mas não comprando opções daquelas ações que você acredita que vão apresentar bons resultados.

Mais uma vez: o que importa é a expectativa do mercado, não se o resultado vai crescer ou não.

E podemos utilizar as opções para medir como está a expectativa dos investidores.

Quando a expectativa sobre os resultados é grande, muita gente começa a tentar antecipar a divulgação comprando opções, o que faz o preço desses ativos aumentar.

Se, por outro lado, ninguém está esperando muita coisa dos resultados, a procura por opções será pequena e, consequentemente, o preço desses ativos tende a cair.

Conseguimos medir esse interesse por opções através da volatilidade implícita, que nada mais é do que uma medida da expectativa de movimento das ações.

Quanto mais alta a volatilidade implícita, mais o mercado está esperando fortes movimentos.

Por outro lado, se ela estiver baixinha, os investidores não estão esperando grandes coisas – o que, na verdade, é bom, já que expectativas baixas são mais fáceis de serem superadas e permitem grandes valorizações da ação.

De olho nesse índice, nesta semana sugerimos uma compra de calls (opções de compra) da Hypera, com vencimento em agosto, em minha série Flash Trader.

Os resultados serão fantásticos? As calls vão se multiplicar? Sinceramente, eu não sei.

Mas olha como as expectativas do mercado estão baixas na véspera da divulgação:

Pode não acontecer nada demais e tudo bem. Como investimos pouco nesses ativos (muito pouco mesmo), perderemos apenas os cem ou duzentos reais colocados nessas calls e não sairemos machucados deste episódio.

Mas se a companhia surpreender — e as expectativas baixas nos ajudam nessa tarefa — as calls tendem a ganhar muito valor. Lembrando que, junto com os resultados, podemos ter também algumas boas notícias relacionadas às marcas recém adquiridas da Sanofi, por exemplo.

Foco no longo prazo

Mas a verdade é que, apesar de você conseguir aproveitar uma ou outra boa aposta na divulgação de resultados ao longo dos anos, não é isso que vai definir o seu sucesso como investidor no longo prazo.

Por exemplo, o investimento em Hypera (presente na série Vacas Leiteiras da Empiricus), que gera muito caixa e paga ótimos dividendos, será frutífero no longo prazo independente de a ação subir ou cair 5% depois da próxima divulgação.

Basta olhar para os maiores investidores de todos os tempos para aprender que nenhum deles criou sua fortuna com apostinhas de curto prazo em resultados.

Foi comprando ações de companhias de qualidade, com valuations atrativos e grande potencial de crescimento que eles conseguiram fazer seus investimentos se multiplicarem.

Se você topa seguir esse mesmo caminho vitorioso, a série as Melhores Ações da Bolsa traz uma série de oportunidades para você.

Aliás, o Max Bohm acabou de sugerir aos assinantes da série a participação no IPO de uma companhia com muito potencial de crescimento, cujo período de reserva termina na semana que vem.

Se quiser conhecer a série e essa nova sugestão, deixo aqui o convite.

Um grande abraço e até a próxima!