Nem urso nem touro o bicho do mercado pode ser o peru

Comportamento recente dos mercados americanos sugere que uma “revisão de crenças” está a caminho. Pregão negativo de terça-feira pode se refletir nos preços locais nesta quarta

Aproveitando o feriado nos mercados por aqui, dediquei mais tempo aos sites e blogs sobre o mercado externo e me deparei com umas considerações interessantes sobre o mercado e seus bichos.

Estamos habituados a ver as expressões “mercado urso” (bear market), quando os preços estão em queda consistente, e “mercado touro” (bull market), quando o movimento é de sólida alta. A denominação decorre da forma de ataque dos animais. O urso de cima para baixo e o touro de baixo para cima.

Mas há uma terceira categoria, o mercado peru, que vem bem a calhar já que nesta semana acontece o feriado de Ação de Graças nos EUA.

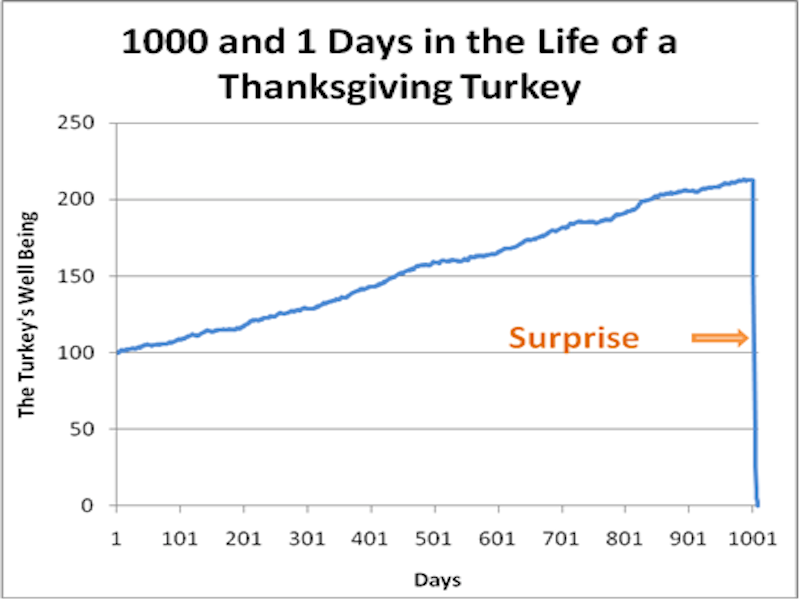

Essa denominação vem do livro “Cisne Negro”, de Nassim Taleb. Segundo o estatístico, considere um peru que é alimentado diariamente. Todo santo dia essa alimentação vai firmar a convicção da ave de que a regra geral da vida é ser alimentado por um amigável membro da raça humana que está fazendo isso visando os melhores interesses do animal.

“Mas na tarde da quarta-feira que antecede o Dia de Ação de Graças algo inesperado vai acontecer ao peru. Ele fará uma revisão das suas crenças”, escreve Taleb.

Essa imagem já foi utilizada em diversos artigos e sumariza o livro todo de Taleb, mas a consideração mais recente com a qual me deparei foi feita por Lance Roberts da Real Investment Advice, mesma empresa de Jesse Colombo, que comentei em nota sobre uma possível bolha no mercado americano.

Para Roberts, essa imagem do mercado peru é bastante parecida com o que temos hoje. Apesar das correções de mais de 10% nos preços dos ativos americanos, da mudança de padrão no mercado de juros, do forte aumento da volatilidade e de outros sinais, os investidores ainda não fizeram essa “revisão das suas crenças”. Não houve uma mudança na postura de “complacência” para “medo”.

A mudança de clima

O especialista cita a firme mudança de cenário do começo do ano para agora. Em janeiro não havia sinais de recessão, a alta das taxas de juros ocorria em resposta a uma economia robusta, a previsão de lucro das empresas era ascendente e o crescimento global iria ser retomado.

Agora, o crescimento global está menos sincronizado, a alta de juros dificulta o pagamento de dívidas pelo setor público e privado, as tensões comerciais com a China estão se intensificando, e o crescimento da China, Europa e Emergentes acena redução. Além disso, a liderança das ações do Facebook, Apple, Amazon, Netflix and Google (FAANG) foi ameaçada, com quedas de mais de 20% para alguns papéis do grupo.

Segundo Roberts, a história de “bull market” ainda está intacta, pois os preços seguem negociados acima de sua médias de longo prazo. No entanto, as evidências de uma fuga do risco continuam se acumulando. “É por isso que esse é um mercado peru”, escreve o especialista.

Infelizmente, pondera Roberts, nós, como os perus, não temos a menor ideia do dia em que estamos no calendário do mercado. Só sabemos que hoje está bastante parecido com ontem. Mas a possibilidade de uma “revisão nas crenças” claramente aumentou.

Roberts diz que isso não significa que o investidor deve “vender tudo” e sentar em cima do dinheiro, mas sim que ficar agressivamente exposto ao mercado financeiro não é mais oportuno.

Essas considerações se somam a alertas feitos por outros grandes especialistas de mercado. E a lista daqueles que estão vendo o copo meio vazio para o mercado americano, algo que tem consequência para todos os mercados, só faz aumentar.

Na semana, o gestor da Bridgewater Associates, com cerca de US$ 160 bilhões sob administração, Ray Dalio, disse que a economia americana está em um fim de ciclo e que os próximos anos não devem ser tão brilhantes para o mercado de ações americano.

Antes disso, Howard Marks, da Oaktree, já tinha recomendado estratégias que enfatizem a limitação de perdas em detrimento à plena obtenção de lucros. Por aqui, o gestor da SPX, Rogério Xavier, disse que vê um tsunami vindo em direção ao Brasil.

Mercados na terça-feira

Não por acaso o tom do noticiário externo com relação aos mercados estava pouco animador na terça-feira. As bolsas americanas tiveram mais um dia de firme incursão em território negativo, praticamente zerando os ganhos do ano.

O Dow Jones caiu 2,21%, para 24.465 pontos. O S&P 500 recuou 1,7%, a 2.641 pontos e o Nasdaq cedeu 1,7%, a 6.908 pontos.

As ações brasileiras negociadas no mercado externo também sentiram o impacto. O EWZ, maior fundo de índice (ETF) ligado ao Brasil, caiu cerca de 3%. Os recibos de ações da Petrobras recuaram quase 6%, e os da Vale perderam 4,7%. Essas quedas podem se refletir no pregão de amanhã, quando os mercados locais voltam do feriado municipal em São Paulo.

O barril de petróleo do tipo WTI, teve firme queda de 6,7%, para a linha dos US$ 53, menor cotação em um ano.

Essa queda do petróleo, no entanto, alimenta expectativas de que o Federal Reserve (Fed), banco central americano, pode vir a revisar sua estratégia de elevações graduais na taxa de juros, pois o impacto sobre a inflação pode ser grande.

A tese ganhou reforço oficial com declarações do presidente do Fed de Minneapolis, Neel Kashkarisays, de que o Fed deveria fazer uma pausa no ciclo de alta para ver como está o comportamento da economia. Ele, no entanto, não é membro votante do comitê que decide as taxas de juros.

O presidente americano, Donald Trump, também comentou o comportamento dos mercados, dizendo que a queda do Dow Jones e outros índices de ações seria mais um “problema do Fed”, e que ele gostaria de ver as taxas de juros menores.

Esquenta dos mercados: Cautela prevalece e bolsas internacionais acompanham bateria de dados dos EUA hoje; Ibovespa aguarda prévia do PIB

As bolsas no exterior tentam emplacar alta, mas os ganhos são limitados pela cautela internacional

Esquenta dos mercados: Depois de dia ‘sangrento’, bolsas internacionais ampliam quedas e NY busca reverter prejuízo; Ibovespa acompanha dados do varejo

Os futuros de Nova York são os únicos que tentam emplacar o tom positivo após registrarem quedas de até 5% no pregão de ontem

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

Ibovespa vs. S&P 500: quem ganha na ‘eleição’ das bolsas?

No podcast Touros e Ursos desta semana, recebemos Matheus Spiess, analista da Empiricus e colunista do Seu Dinheiro, para comentar sobre o que esperar para as bolsas brasileiras e americanas daqui para frente

A bolsa costuma subir ou cair antes das eleições? Saiba como o Ibovespa se comportou na reta final das últimas votações e o que esperar agora

A um mês do primeiro turno das Eleições 2022, veja como o Ibovespa se comportou no mesmo período antes de todas as escolhas presidenciais desde 1998

Leia Também

-

A bolsa está valendo menos? Por que esse bancão cortou o preço-alvo das ações da B3 (B3SA3) — e você deveria estar de olho nisso

-

Goldman eleva recomendação para 3R Petroleum (RRRP3) e fusão com Enauta (ENAT3) é só um dos motivos

-

Sabesp (SBSP3): governo Tarcísio define modelo de privatização e autoriza aumento de capital de até R$ 22 bilhões; saiba como vai funcionar