Que tal pegar carona nesta ação e colocar o pé na estrada?

Enxergo um potencial interessante de valorização nos próximos doze meses. Além do bom ponto de compra, em um momento de inflexão do ciclo, a ação recuou bastante das máximas recentes.

Há uns dois meses, minha irmã me chamou para algum evento católico do Pedrinho – algo como a Sagrada Incontinência ou a Primeira Tentação. Como o convite veio em cima da hora (ela sempre faz dessas), não dava pra ir de avião sem vender um rim e penhorar os dois pulmões. Resolvi encarar as quatro horas e meia de estrada e fui pra Ribeirão de busão.

Comprei passagem para sábado bem cedinho, ônibus leito da Cometa. Melhor decisão da vida – fui ali no porão, dormindo tranquilão, certamente mais confortável do que estaria nas poltronas apertadas da Latam. Troquei a velocidade do Airbus pelo conforto de um Marcopolo (POMO4).

Fundada em 1949, a companhia de Caxias do Sul tem cerca de 50% do mercado brasileiro de ônibus e fechou o terceiro trimestre do ano com 68% de todos os ônibus rodoviários vendidos no período.

Fontes: Seu Dinheiro e Marcopolo

Curiosamente, o modelo de produção de ônibus no Brasil é quase único – as carrocerias e chassis são fabricados separadamente. A montadora (Mercedes, Hyundai, Volkswagem, etc.) faz toda a parte mecânica e uma outra empresa (Marcopolo e Caio, por exemplo) é responsável por montar o “casco” que vai por cima, incluindo ar condicionado, bancos e a carroceria em si.

Por incrível que pareça, há bastante tecnologia na confecção das carrocerias, com diferenciais que vão de aparência e conforto até desempenho, segurança e consumo de combustível – sobretudo nos modelos premium, como os rodoviários interestaduais e os ônibus de dois andares, os operadores estão dispostos a pagar mais caro por uma carroceria melhor, o que melhora as margens e retornos.

A companhia é toda verticalizada e, com isso, tem um bom controle da produção e pode adaptar os produtos às necessidades de cada comprador, ao que chamam de “customização em massa”.

Além da qualidade dos produtos, a Marcopolo conta com uma enorme rede de distribuição e um banco (Moneo) que auxilia na concessão de crédito para financiar as vendas. Como a rede de concessionárias tem bastante capilaridade, o vendedor tem bastante contato com o cliente final, que permite não só um acompanhamento no pós-venda como melhores inputs para a avaliação de crédito.

Com uma rede de assistência técnica bem distribuída, reconhecimento da marca e melhor performance, incluindo menores custos de manutenção, o valor de revenda dos ônibus da Marcopolo também é maior, o que acaba por pesar na decisão de compra e aumenta a atratividade da marca.

Vale destacar que a companhia lançou há alguns anos a Volare, uma linha de micro-ônibus para a qual produz não só a carroceria como faz o papel de montadora. Hoje, a unidade já responde por cerca de 16% das receitas e tem contribuído para o crescimento observado nos últimos trimestres.

Fontes: Seu Dinheiro e Marcopolo

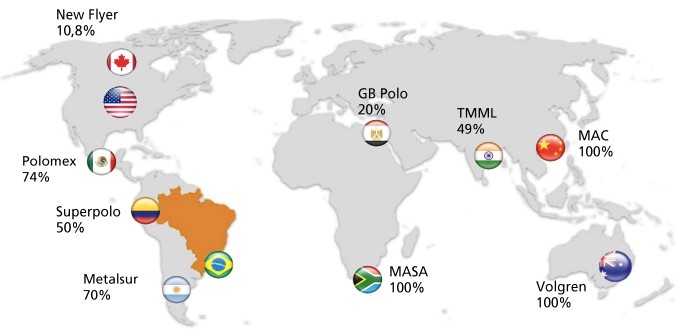

A empresa conta também com forte presença global – são unidades distribuídas em 11 países e cerca de 43% das receitas são provenientes do mercado externo via exportações ou produção nas unidades externas. A diversificação geográfica é fundamental pois permite que a companhia capture oportunidades de crescimento como índia e China e ainda fique menos exposta às flutuações do ciclo da economia brasileira.

Fonte: Marcopolo (factsheet)

Ao contrário do que esperamos quando olhamos para uma indústria pesada, a Marcopolo não é muito capital intensiva e boa parte de seus custos são variáveis – no primeiro semestre de 2019, as despesas com Matérias-primas (R$ 1,3 bilhões) e mão-de-obra direta (R$ 344 milhões) foram responsáveis por 93% dos custos de produção.

É mais um ponto positivo para o modelo de negócios, pois torna a companhia mais flexível e permite redução da estrutura em momentos de menor demanda e produção. Tudo isso posto, fica claro que a Marcopolo não alcançou seu posto de dominância no mercado à toa e, hoje, é uma das marcas mais reconhecidas do setor não só no Brasil, mas no mundo todo.

Por causa de vinte centavos!

Beleza, a empresa tem qualidade. Mas o que dizer sobre o momento – vale a pena comprar os papéis?

Para responder, é preciso voltarmos um pouco no tempo – se você era vivo e não estava em coma no segundo semestre de 2013, deve se lembrar das manifestações que tiraram o sono de Dilma e paralisaram o país.

O que começou com uma revolta contra o aumento das tarifas de ônibus na capital paulista tomou proporções nacionais e ganhou pautas difusas em questão de dias. Mesmo com a “diversificação” das pautas, os movimentos conseguiram evitar o aumento das tarifas por um bom tempo e, por mais que movimentos como o Catraca Livre queiram ignorar a realidade, alguém tem que pagar a conta.

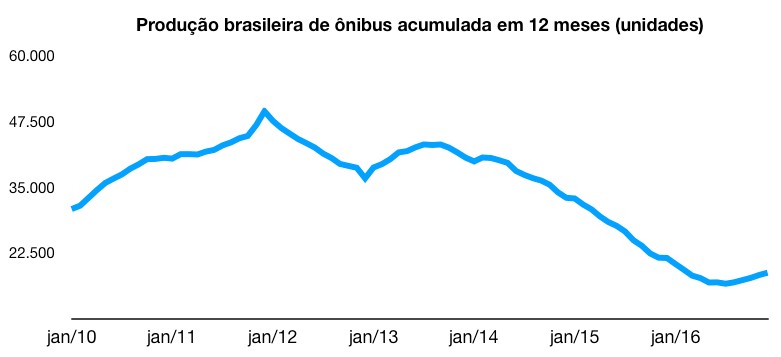

Se a tarifa não aumenta, o operador da linha não tem grana para atualizar a frota – o fato de que vários busões foram queimados durante os protestos não ajuda, uma vez que o custo de seguro aumentou significativamente e comprimiu mais ainda as margens das empresas – e, bem, teve Copa, mas não teve venda ônibus novo.

Além disso, desde 2014 estamos atravessando uma bela crise, com forte retração do turismo, o que limitou a expansão da frota de boas empresas como a Cometa e deixou empresas menos saudáveis sem fôlego até mesmo para trocar as unidades mais velhas.

Fontes: Seu Dinheiro e Marcopolo

Para ajudar, uma boa parte das receitas e uma parte ainda maior do lucro da companhia vinham de um programa lançando em 2007 – o Caminho da Escola é um programa federal que financia a compra de veículos para o transporte escolar de alunos da zona rural; quem compra são as prefeituras, mas o governo federal banca a aquisição.

As vendas para o programa saíam a preços muito atrativos e contribuíram, durante muito tempo, para a alta das margens e maior lucratividade da companhia (chegou a responder por cerca de 25% dos volumes da Marcopolo). Porém, a partir de 2015, o governo reduziu significativamente a verba disponível junto com uma série de medidas de controle fiscal e o programa ficou em estado vegetativo por um bom tempo.

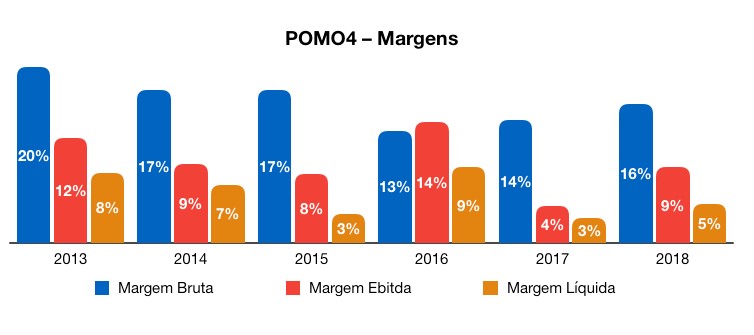

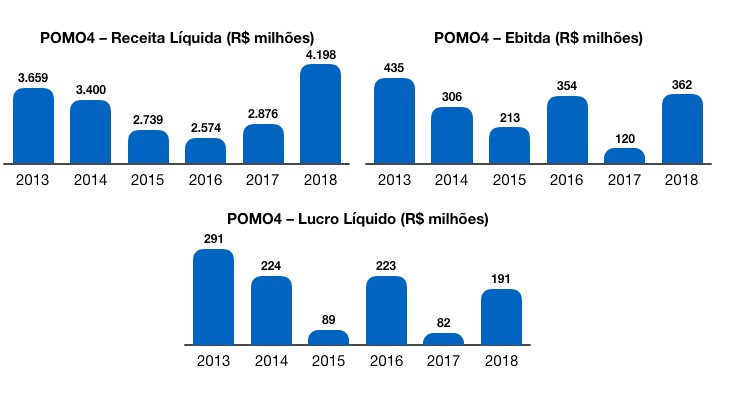

No meio dessa tempestade perfeita, a Marcopolo viu seus números piorarem sequencialmente, com queda de receitas, Ebitda e Lucro Líquido.

Fontes: Seu Dinheiro e Marcopolo

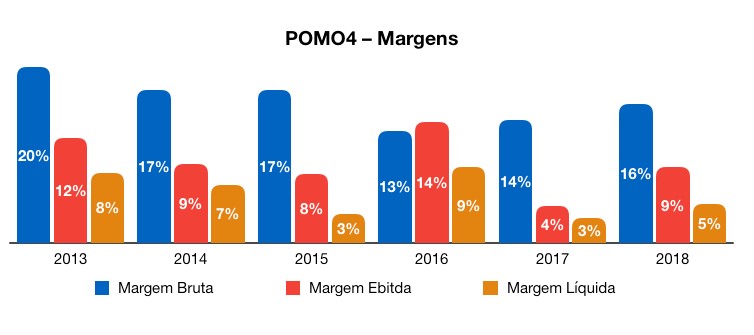

Claro que as margens também sofreram e a companhia que, durante anos foi muito lucrativa, passou a apresentar números medíocres.

Fontes: Seu Dinheiro e Marcopolo

Mas, da mesma forma que os gráficos mostram a deterioração dos números entre 2013 e 2017, podemos verificar uma boa melhora a partir de 2018.

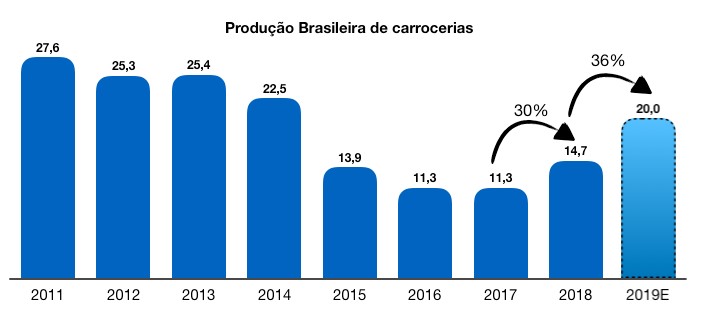

De fato, quando olhamos para a produção de ônibus no país no ano passado, já vemos um salto significativo de 30% frente aos números de 2017 e com expectativa de um crescimento ainda maior para 2019 – a previsão da Anfavea (Associação Nacional dos Fabricantes de Veículos Automotores) é de que a produção de ônibus bata a marca de 20 mil unidades neste ano.

Fontes: Seu Dinheiro, Fabus e Anfavea

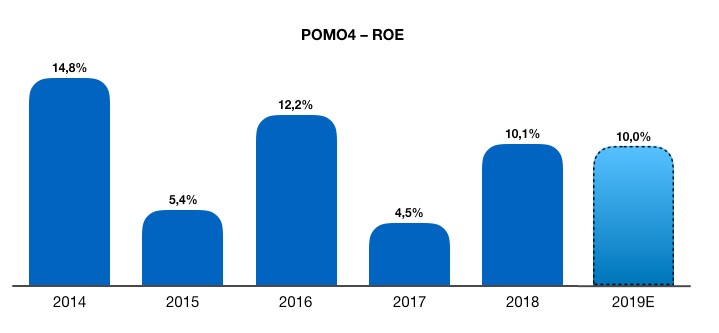

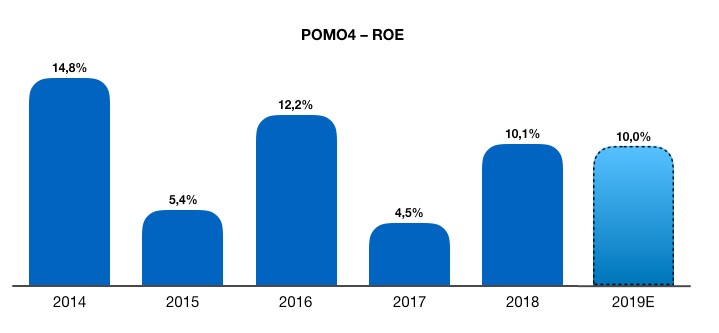

A melhora dos volumes já começa a se refletir em maior rentabilidade – o ROE, que mede o retorno sobre o capital próprio, da sigla em inglês, é um dos principais indicadores de rentabilidade de uma empresa, e dá ideia de quanto é capaz de retornar a seus acionistas.

Previsivelmente, durante os piores momentos da crise, o ROE da Marcopolo despencou e chegou à mínima de 4,5% em 2017, abaixo de seu custo de capital. Hoje, já está rodando novamente acima dos 10% e deve fechar o ano nesses níveis, de acordo com minhas estimativas.

Fontes: Seu Dinheiro e Bloomberg

Hoje, a companhia opera a um múltiplo de EV/Ebitda (valor da companhia em relação ao seu Ebitda) de 11,6x, ligeiramente abaixo da média de 12x observada nos últimos cinco anos. A questão é que o Ebitda esperado para 2019 (R$ 345 milhões) ainda é bastante contraído quando olhamos para os R$ 435 milhões de 2013.

O mercado de ônibus é extremamente cíclico e, no momento, estamos saindo do “alçapão” e caminhando lentamente em direção à luz – o consenso mostra um Ebitda esperado de R$ 445 milhões para 2020, número que me parece bastante razoável, ainda mais quando consideramos, por exemplo, o anúncio recente de 3,6 mil unidades contratadas pelo Caminho da Escola.

Além disso, a companhia está implementando um plano bem abrangente de controle de custos e otimização de produção (Segunda Onda), além de foco na melhora de margens nas operações fora do Brasil, que podem se beneficiar da alta recente do dólar.

Trabalhando com esse Ebitda de R$ 445 milhões e mantendo o múltiplo de 11,6x, o valor da companhia (EV) vai para R$ 5,2 bilhões. Descontado o endividamento líquido, temos um valor de mercado de R$ 4,5 bilhões, ou R$ 4,84 por ação – 35% acima do preço de tela.

O que fazer, então?

Nesse cenário, faz sentido comprar ações da Marcopolo, já que enxergo um potencial interessante de valorização nos próximos doze meses. Além do bom ponto de compra, em um momento de inflexão do ciclo, a ação recuou bastante das máximas recentes.

É um ponto interessante para comprar uma empresa de qualidade, diversificada, líder de mercado e com algumas claras vantagens competitivas sobre seus concorrentes diretos.

O que pode dar errado?

Por se tratar de investimento em renda variável, as ações de Marcopolo estão sujeitas às flutuações do mercado (risco sistêmico) e, portanto, podem apresentar movimentações significativas em momentos de maior aversão ao risco. Além disso, enxergamos alguns contratempos específicos para o papel:

- O setor é bastante cíclico e dependente da situação da macroeconomia do país. Uma piora no cenário macro, com deterioração dos níveis de confiança dos empresários pode prejudicar as operações com impactos negativos para as ações;

- Apesar da diversificação geográfica ser positiva do ponto de vista estrutural, deixa a companhia exposta a flutuações cambiais, com impactos para os números consolidados da companhia;

- A companhia é dependente de programas governamentais e de linhas de crédito oferecidas pelo BNDES. Mudanças nas políticas do governo federal podem impactar negativamente as operações e

- A companhia está a exposta a preços de commodities (como aço e alumínio), que são insumos para a produção de carrocerias. Um aumento no preço das commodities pode prejudicar as margens e o desempenho das ações.

Após ‘onda’ de devoluções, total de escritórios disponíveis em SP sobe 50%

Situação tende a se agravar neste ano, tanto pela adoção massiva do home office quanto pela contínua inauguração de novos edifícios em São Paulo

Cresce a dependência comercial do Brasil para a China

Com a pandemia, a participação chinesa nas exportações explodiu, avançando 4 pontos porcentuais: de pouco mais de um quarto para um terço das exportações, batendo em 32,3% em 2020

Governos e indústria buscam saída para Troller

Há um esforço para salvar a marca brasileira que produz, no Ceará, o Troller T4, jipe que tem frota total em circulação de cerca de 20 mil unidades

Novatas levantam R$ 3,5 bilhões na Bolsa nesta semana

Em fevereiro, somente em IPOs foram levantados R$ 8,7 bilhões em ofertas primárias e secundárias

Funcionários do Banco do Brasil iniciam greve de 24h a partir desta quarta-feira

A greve foi acordada durante assembleia virtual do sindicato e contou com a adesão de 87% dos trabalhadores, informa o sindicato

Aneel propõe devolver R$ 50,1 bi a consumidores em até cinco anos

Após processos judiciais que se arrastaram por mais de dez anos, a Justiça entendeu que a cobrança dos encargos era feita de forma irregular

Debate sobre autonomia do BC e auxílio emergencial são destaques do dia para o mercado

Auxílio emergencial, interferência na Petrobras e pacote de ajuda trilionário: o que você precisa saber hoje para estar preparado para o mercado

Petrobras conclui venda de participação na BSBios e recebe R$ 253 milhões

Além deste montante, serão mantidos mais R$ 67 milhões em conta vinculada para indenização de eventuais contingências e liberados conforme o previsto em contrato

Twitter registra alta de 87% em lucro do 4º trimestre; ação sobe

Número de usuários ativos diários monetizáveis do Twitter entre outubro e dezembro de 2020 subiu 27% e chegou a 192 milhões

Neoenergia tem lucro aos controladores de R$ 996 milhões, alta de 61%

No acumulado de 2020, o lucro atingiu R$ 2,809 bilhões, 26% superior em relação ao R$ 2,229 bilhões anotados no exercício anterior

Leia Também

Mais lidas

-

1

Klabin (KLBN11) e Gerdau (GGBR4) vão distribuir mais de R$ 5,5 bilhões em ações; veja como vai funcionar a bonificação

-

2

Juros em alta? Presidente do Fed fala pela primeira vez após dado de inflação e dá sinal claro do que vai acontecer nos EUA — bolsas sentem

-

3

Quem foi bem e quem foi mal entre as construtoras listadas na B3 nas prévias de resultados do 1T24