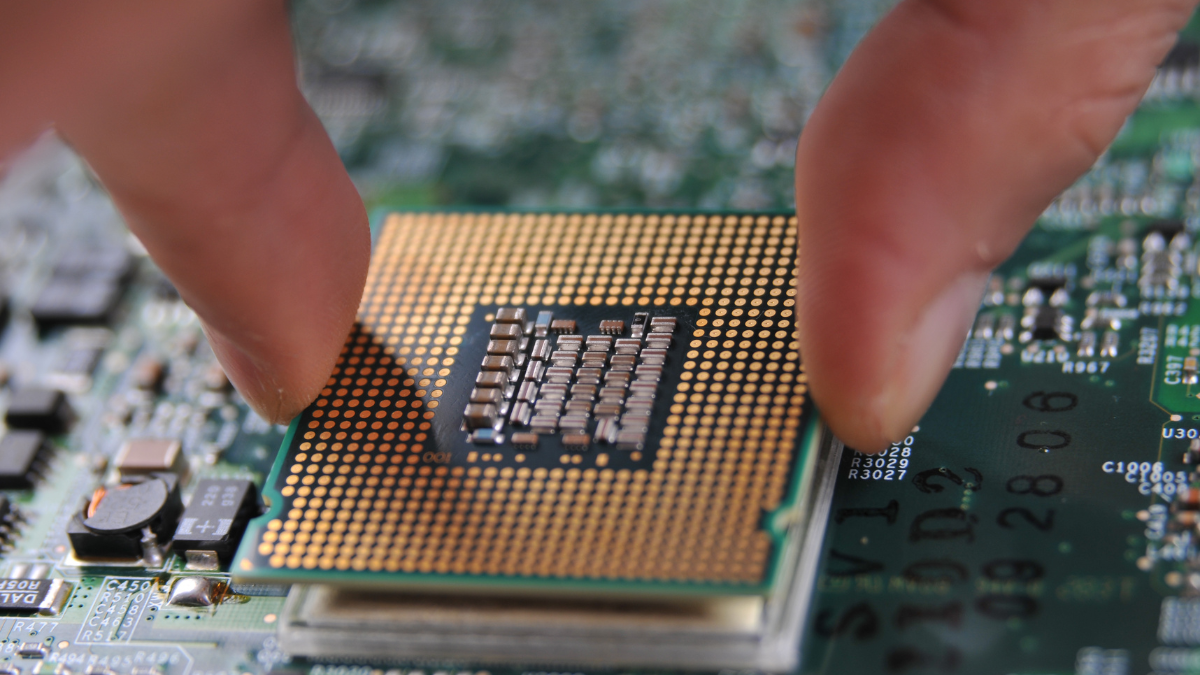

Uma estreia de arrasar quarteirão ou, como preferem os norte-americanos, um blockbuster. É assim que a abertura de capital da Arm, uma empresa de design de chips britânica, está sendo chamada pelos gringos — e não é à toa.

A companhia informou nesta terça-feira (5) que pretende levantar até US$ 4,87 bilhões (R$ 24,2 bilhões) na oferta inicial de ações (IPO) na Nasdaq — uma operação que poderia levar a Arm a um valor de mercado de até US$ 52 bilhões (R$ 258,4 bilhões).

Se os números forem alcançados, esse será um retorno triunfante para a empresa — e seu controlador, o Softbank. A Arm já esteve na bolsa — em Londres e Nova York — até que o banco adquiriu a companhia por US$ 32 bilhões, em 2016.

- Como construir patrimônio em dólar? Estratégia de investimento desenvolvida por físico da USP possibilita lucros na moeda americana; conheça aqui

Os detalhes do IPO blockbuster

Como empresa britânica, a Arm se qualifica como emissor estrangeiro nos EUA e suas ações serão negociadas como American Depositary Shares (ADSs).

A companhia de design de chips listará 95,5 milhões de ADSs a uma faixa de preço entre US$ 47 e US$ 51. No teto dessa faixa, a Arm deve levantar US$ 4,87 bilhões e, no piso, o IPO renderia US$ 4,49 bilhões — e mesmo no limite inferior, a oferta inicial de ações já seria a maior do ano nos EUA.

Depois de abrir o capital o Softbank manterá o controle de cerca de 90% das ações da Arm.

O preço final do papel, bem como a estreia na Nasdaq estão marcados para a próxima semana. A Arm estará listada sob o ticker “ARM”.

PODCAST TOUROS E URSOS - A estatal ou a ex? O que esperar das ações da Petrobras e da Eletrobras no governo Lula

Titãs de olho nos chips

A estreia da empresa de design de chips em Nova York está chamando a atenção de titãs da tecnologia.

A lista de investidores do IPO da Arm inclui alguns dos nomes mais reconhecidos do mundo em tecnologia, e eles estão preparados para despejar um total de US$ 735 milhões na operação.

Samsung, Google, Apple, Nvidia e Intel estão entre os que devem participar como “investidores fundamentais”, de acordo com a própria Arm.

Outros grandes investidores incluem TSMC e Advanced Micro Devices, bem como outros nomes do segmento de chips MediaTek, Cadence e Synopsys.

Os principais subscritores do IPO da Arm incluem Goldman Sachs, Barclays, JPMorgan Chase e Mizuho Financial Group.

*Com informações da CNBC e do Markets Insider