Pela última vez em 2023, nos deparamos com mais um episódio de Super Quarta, marcando a ocorrência de reuniões de política monetária no Brasil e nos EUA.

É claro que os americanos não estão familiarizados com essa terminologia, sendo um apelido peculiar que apenas nós, brasileiros, usamos ao discutir política monetária local e internacional.

Vale ressaltar que o Banco Central Europeu, o Banco da Inglaterra, o Banco Nacional da Suíça e o Norges Bank da Noruega também se reunirão na quinta-feira.

No entanto, nesta coluna, nos concentraremos apenas nos eventos no Brasil e nos EUA, que são mais relevantes para nossa realidade.

Seja como for, o episódio desta semana, ocorrendo amanhã, já foi amplamente antecipado pelo mercado, incorporando nos preços as movimentações das autoridades monetárias no Brasil e nos EUA. Mas vamos analisar a situação em partes.

Comecemos avaliando a situação nos EUA, após uma semana importante de dados.

Mercado espera manutenção dos juros nos EUA

Na última sexta-feira, o relatório de emprego dos EUA, o famoso dado de payroll, veio mais forte do que o esperado, principalmente devido à contratação de 30 mil pessoas após o fim da greve dos sindicatos dos trabalhadores das montadoras, ou seja, havia contratações represadas.

O número esfriou um pouco o sentimento, mas não desanimou os investidores completamente.

Afinal, o crescimento dos salários continua a diminuir todo mês e a variação anual do payroll segue em queda, com um contínuo aumento das demissões de trabalhadores não temporários e uma redução do número de empresas que estão contratando.

Em outras palavras, a barra para o corte de juros pode ter aumentado, mas o final do ciclo de aperto monetário ainda é um sentimento comum.

De qualquer forma, a leitura de que os EUA estão no curso de um soft landing (pouso suave) ajudou as ações.

Tanto é verdade que, por mais que o índice de confiança dos consumidores tenha vindo acima do previsto, observamos uma forte queda nas perspectivas para a inflação, o que aponta para o fim do ciclo de aperto monetário.

O movimento pode ser observado no gráfico a seguir, em que as expectativas de inflação a curto prazo dos consumidores dos EUA caíram em novembro para o nível mais baixo desde o começo de 2021.

Fonte: MacroMicro

A retração nas expectativas, que muitas vezes pode funcionar como um indicador avançado da inflação real, foi influenciada pela mudança nas previsões dos consumidores relativamente aos preços de itens como gasolina, aluguel e educação.

Portanto, não vislumbro outro desfecho para quarta-feira além da manutenção das taxas entre 5,25% e 5,50% ao ano pela terceira vez consecutiva.

Investidores estarão atentos às sinalizações do Fed na Super Quarta

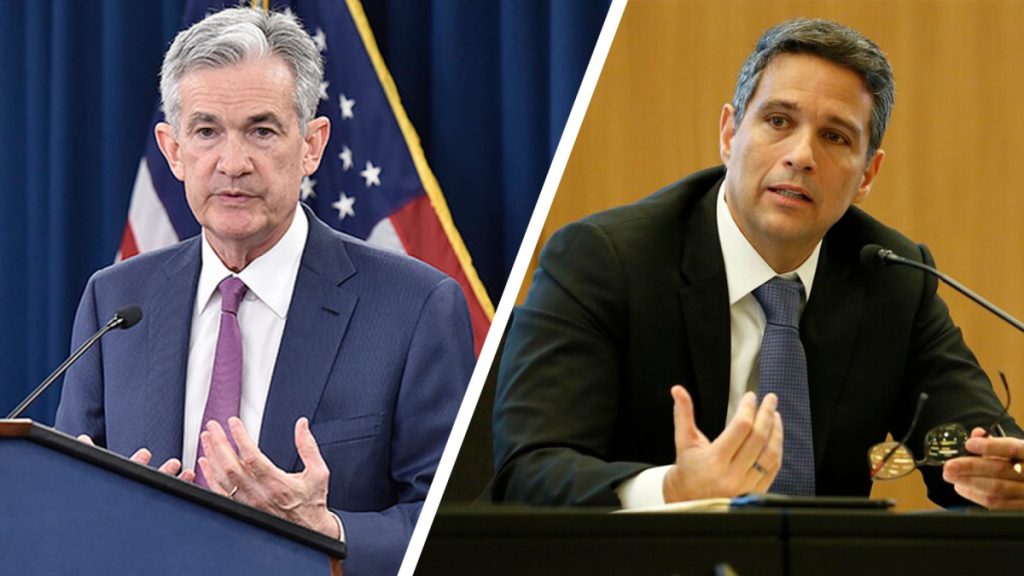

O cerne estará verdadeiramente em qualquer alteração no tom dos decisores de política monetária, especialmente durante a coletiva de Jerome Powell, presidente do Fed, para prever quando e em que medida os cortes nas taxas começarão.

À medida que os mercados se preparam para as principais reuniões dos bancos centrais nesta semana, começando com a Reserva Federal em 12 e 13 de dezembro, todos os olhos estarão atentos a qualquer mudança no tom dos decisores políticos para prever quando começarão os cortes nas taxas e em que extensão.

Atualmente, a maioria dos participantes do mercado aposta em cortes nas taxas a partir de maio.

Por exemplo, o Bank of America projetou que o Fed iniciará os cortes em junho, enquanto o Morgan Stanley prevê cortes nas taxas no meio de 2024.

O Deutsche Bank, por sua vez, espera que o gráfico de pontos do banco central evite sugerir cortes no primeiro semestre de 2024.

Enquanto isso, o Goldman Sachs, adotando uma postura mais conservadora, espera que o Fed reduza as taxas apenas duas vezes no próximo ano, sendo o primeiro corte esperado no terceiro trimestre, anterior à sua previsão anterior de cortes nas taxas a partir de dezembro próximo.

Resta observar os sinais que serão dados amanhã.

Naturalmente, o relatório de emprego nos recorda dos riscos associados à flexibilização prematura da política monetária, em linha com o que ocorreu durante a gestão de Arthur Burns, amplamente considerado como o pior presidente do Fed entre 1970 e 1978.

Nesse contexto, vislumbro uma autoridade que manterá as taxas, podendo adotar um tom marginalmente mais flexível, mas mantendo um comunicado responsável e conservador.

Antes do encerramento da reunião, contudo, teremos na terça-feira o índice de preços ao consumidor de novembro.

A expectativa média dos economistas aponta para um aumento anual de 4% no núcleo da inflação, excluindo alimentos e energia. Números abaixo das expectativas podem fortalecer ainda mais o mercado.

Leia também

- Você prefere arrecadar mais ou ter menos inflação? Entenda a faca de dois gumes que se impõe à economia em tempos de clima extremo

- A Venezuela vai invadir a Guiana? Entenda a atrapalhada tentativa de Maduro de desviar a atenção de seu péssimo governo

No Brasil, corte e cautela na Super Quarta

No cenário brasileiro, é provável que continuemos com os cortes de juros. Visualizo uma autoridade monetária reduzindo mais 50 pontos-base da Selic, encerrando 2023 com uma taxa básica de 11,75% ao ano.

Enxergo o comunicado como ainda cauteloso, indicando mais cortes de magnitude similar para 2024 e mencionando pluralmente as "próximas reuniões".

Entre os riscos, além do contexto internacional complexo, ressurge a preocupação com as questões fiscais.

Agitação pré-recesso em Brasília

Os próximos dias, até o recesso legislativo em 22 de dezembro, prometem ser intensos em Brasília.

Começando pelo fato de que o relatório da Lei de Diretrizes Orçamentárias (LDO) para 2024 foi apresentado com uma disposição que atende ao governo e pode limitar o bloqueio de gastos a R$ 23 bilhões em 2024.

Não vejo com bons olhos essa mudança. A nova redação produz o mesmo efeito pretendido pela emenda rejeitada e acabará com o contingenciamento em 2024, prejudicando a ancoragem das expectativas.

Na prática, além de estarmos abrindo um precedente desfavorável, vamos deteriorar ainda mais o recém-criado arcabouço fiscal.

Estamos cada vez mais distantes de atingir o superávit.

O déficit primário acumulado do governo consolidado continua crescendo, encerrando outubro em 1,1% do PIB. Nesse ritmo, pode atingir 1,4% ao final de 2023.

Reverter essa tendência de deterioração já seria uma mudança positiva, mas a pressão por mais aumentos de gastos persiste, enquanto o crescimento da arrecadação deve continuar frustrando.

A representação gráfica dessa deterioração pode ser vista a seguir.

Fonte: Banco Inter

Além da votação da LDO/24, enfrentamos uma agenda densa com as votações dos projetos das apostas, da MP das subvenções (a “bala de prata” de arrecadação para cumprir o máximo possível do arcabouço) e da reforma tributária.

Isso sem mencionar a análise dos vetos de Lula, como do marco temporal, arcabouço e fim da isenção da folha de pagamento. O volume de temas em um espaço limitado gera impacto na curva de juros e compromete a clareza da visão estratégica.

Hoje é dia de IPCA

Simultaneamente, hoje teremos a digestão do IPCA fechado de novembro, com uma projeção de aceleração para 0,29%, comparado a 0,24% em outubro, mas mantendo a aposta em núcleos menos pressionados.

No acumulado do ano, mantenho a expectativa de uma inflação convergindo para menos de 4,5%. Números inferiores às expectativas, naturalmente, facilitariam a missão do Banco Central de reduzir as taxas de juros.

No que concerne a este tema, continuamos monitorando a possibilidade de redução dos preços da gasolina nas próximas semanas, após a Petrobras já ter implementado cortes no diesel.

Mesmo diante da diminuição dos valores da gasolina e do barril de petróleo no cenário internacional, a estatal petrolífera reluta em efetuar os ajustes necessários. Como evidenciado abaixo, a defasagem é substancial.

Fonte: Abicom

A perspectiva é que esse corte seja adiado, pois realizar o ajuste agora terá repercussões na inflação de 2023, que já se projeta dentro da banda de variação exigida.

Postergar o corte para o início de janeiro impactará a inflação de 2024, mitigando parcialmente os efeitos adversos do aumento do ICMS em vários estados.

Independentemente do timing, não visualizo como isso pode alterar substancialmente nossa trajetória.

Onde vai parar a Selic

Continuo a apostar em cortes adicionais de 50 pontos-base, em dezembro e nas primeiras reuniões de 2024, conduzindo a taxa de juros em direção a um dígito único até o final do próximo ano ou início de 2025, com uma Selic terminal em torno de 9,5% ou 9%.

O impacto disso, evidentemente, deverá ser favorável para ativos de risco. Todavia, ressalto a importância de realizar essa estratégia com o dimensionamento adequado às posições, em consonância com seu perfil de risco, e a necessária diversificação da carteira, acompanhada das respectivas proteções associadas.

- Quais são as empresas que mais podem disparar na Bolsa com o cenário favorável para ativos de risco? Esta lista exclusiva contém ações com potencial de valorizar 10x mais o que rendeu o Ibovespa neste ano. Clique aqui e inscreva-se para poder recebê-la.