Informacionalmente eficientes: o momento de comprar ainda não chegou

Ainda tem bastante água para rolar antes que as coisas se ajustem. Temos reduzido nossa exposição a ativos de risco e carregado posições bastante exacerbadas em proteções clássicas

Nos debates intelectualmente mais acalorados sobre finanças, a discussão sempre toca na temática de eficiências dos mercados. A hipótese dos mercados eficientes foi criada por Eugene Fama, prêmio Nobel de economia, e sua proposta é a de que toda informação disponível no mercado seria incorporada automaticamente no preço dos ativos, impossibilitando grande arbitragens por distorções de mercado. Evidentemente, existe muita controvérsia sobre o tema em si.

Se por um lado é possível identificar alguns argumentos em prol da eficiência dos mercados, ao mesmo tempo também é plausíveis o desenvolvimento de ponderações contrárias ao ideário. Justamente por isso se trata de uma hipótese apenas, com bastante espaço para discussão. Vale dizer, contudo, que ao passo em que o tempo passa e a tecnologia se desenvolve, é salutar o entendimento que o acesso à informação se torna mais france e o diferencial informacional se torna mais difícil de ser obtido.

Se a escola do valor parte do pressuposto de se arbitrar justamente o diferencial entre valor intrínseco e valor de mercado, poderíamos apontar que caso a hipótese se confirme, ganhos via análise fundamentalista estariam com seus dias contados. No entanto, como se pode perceber, o próprio fato dos agentes conseguirem, com certa consistências, gerar alpha (diferencial a mais sobre o retorno de mercado) é um pilar de sustentação de que o mercado não é 100% eficiente. É bastante, mas não 100%. Existem falhas… espaços… margem para se conquistar o diferencial para com a média do mercado.

Muitas vezes, entretanto, tal ganho a mais frente o mercado é gerado por irresponsabilidade e por sorte. Veja, nada contra a sorte. Tenho total noção de que ela faz parte do processo. O segredo está em consistência - isso distinguiria sorte de competência. Por exemplo, muitas pessoas tem falado para arrojar os portfólio adicionando ativos de risco, como ações no presente momento. Acredito que seja um raciocínio incorreto e irresponsável, haja vista o momento de estresse incerteza pelo qual passamos no presente momento.

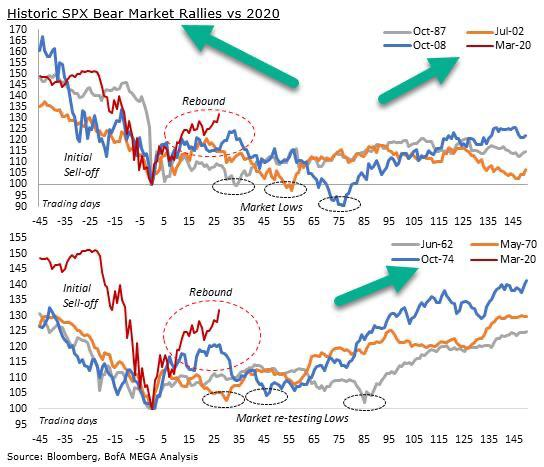

No gráfico abaixo, destacamos o processo natural de rebound dos mercados após baixas acentuadas. Note que, em mercados de baixa (bear markets) a trajetória natural é de queda acentuada, recuperação parcial e queda prolongada, testando o fundo anteriormente formado. Um falso bull market no interior de um grande bear market. Basicamente, de bear market rally ou rali de mercado de baixa. Vale perceber também que o fundo verdadeiro se faz bastante tempo depois do primeiro fundo, algumas vezes mais de meses depois. O jogo é longo, demora para se absorver tamanha percepção de que as coisas podem não ser tão fácil como poderíamos pressupor a priori.

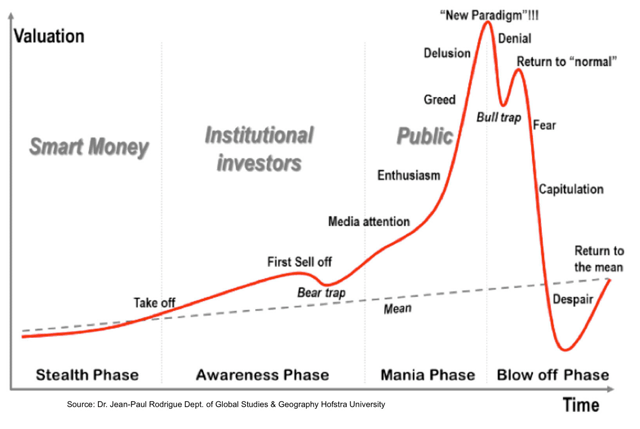

Grosso modo, passamos por um momento bastante educacional. Separamos meninos de homem, crianças de adultos. O verdadeiro MBA completo, testando nossa capacidade de se viver sob estresse em condições completamente adversas como a que vivemos. Momentos inesperados e de alto impacto acabaram por nortear grande parte de nossas história, a qual só se faz óbvia depois de vivida. Baixo, deixo outro gráfico ilustrando onde potencialmente nos encontramos, no chamado bull trap. Provavelmente iremos estressar o mercado para baixo mais uma vez. Resta vez qual será gatilho definitivo dessa vez.

Leia Também

A polarização do mercado financeiro, criptomoedas fecham semana no vermelho e outros destaques

Além do yin-yang: Vale a pena deixar os fundos para investir em renda fixa?

Ainda tem bastante água para rolar antes que as coisas se ajustem. Temos reduzido nossa exposição a ativos de risco e carregado posições bastante exacerbadas em proteções clássicas, como moeda forte e ouro dolarizado, além de possuir um caixa maior do que a média poderia indicar.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Na Empiricus, a série Palavra do Estrategista, do nosso sócio-fundador Felipe Miranda, tenta quinzenalmente desenvolver raciocínios completos para todos os tipos de perfis de investidores, dos mais conservadores aos mais arrojados. Fica aqui meu convite para que você possa conferir essas e outras ideias em nossa série de investimento best-seller, a qual já ajudou milhares de investidores em todo o território nacional com sugestões práticas para construir um portfólio completo, equilibrado e assimétrico.

Precisamos falar sobre indicadores antecedentes: Saiba como analisar os índices antes de investir

Com o avanço da tecnologia, cada vez mais fundos de investimentos estão utilizando esses indicadores em seus modelos — e talvez a correlação esteja caindo

Rodolfo Amstalden: Encaro quase como um hedge

Tenho pensado cada vez mais na importância de buscar atividades que proporcionem feedbacks rápidos e causais. Elas nos ajudam a preservar um bom grau de sanidade

Day trade na B3: Oportunidade de lucro de mais de 4% com ações da AES Brasil (AESB3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da AES Brasil (AESB3). Saiba os detalhes

Setembro em tons de vermelho: Confira todas as notícias que pesam nos mercados e impactam seus investimentos hoje

O mês de setembro começa com uma imensa mancha de tinta vermelha sobre a tela das bolsas mundiais, sentindo o peso do Fed, da inflação recorde na zona do euro e do lockdown em Chengdu

A febre dos NFTs passou, mas esta empresa está ganhando dinheiro com eles até hoje

Saiba quem foram os vendedores de pás da corrida do ouro dos NFTs e o que isso nos ensina para as próximas ondas especulativas

Balanço de agosto, o Orçamento de 2023 e outros destaques do dia

A alta de 6,16% do Ibovespa em agosto afastou o rótulo de “mês do desgosto”, mas ainda assim deixou um sabor amargo na boca. Isso porque depois de disparar mais de 10% ainda na primeira quinzena, impulsionado pela volta do forte fluxo de capital estrangeiro, as últimas duas semanas foram comandadas pela cautela. Uma dupla […]

Day trade na B3: Oportunidade de lucro acima de 4% com ações da Marcopolo (POMO4); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Marcopolo (POMO4). Saiba mais detalhes

Tente outra vez: basta desejar profundo para ver a bolsa subir? Confira tudo o que mexe com os seus investimentos hoje

Em queda desde a sexta-feira, as bolsas de valores estrangeiras começaram o dia em busca de recuperação singela. Por aqui, investidores procuram justificativas para descolar o Ibovespa de Wall Street

Commodities derrubam Ibovespa, Itaú BBA rebaixa a Petrobras (PETR4) e as mudanças na WEG (WEGE3); confira os destaques do dia

As últimas levas de notícias que chegam de todas as partes do mundo parecem ter jogado os investidores dentro de um labirinto de difícil resolução em que apenas a cautela pode ser utilizada como arma. O emaranhado de corredores a serem percorridos não só são longos, como também parecem estar sempre mudando de posição — […]

Gringos estão de olho no Ibovespa, mas investidor local parece sem apetite pela bolsa brasileira. Qual é a melhor estratégia?

É preciso ir contra o consenso para gerar retornos acima da média, mesmo que isso signifique correr o risco de estar errado

Entenda por que você não deve acompanhar só quem possui teses de investimento iguais às suas

Parte fundamental do estudo de uma ação é entender não só a cabeça de quem tem uma tese que vá em linha com a sua, mas também a de quem pensa o contrário

Day trade na B3: Oportunidade de lucro acima de 11% com ações da Santos Brasil (STBP3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis da Santos Brasil (STBP3). Saiba os detalhes

Uma pausa para respirar: Confira todas as notícias que movimentam os mercados e impactam seus investimentos hoje

A saída da atual crise inflacionária norte-americana passa necessariamente por algum sacrifício. Hoje, porém, as bolsas fazem uma pausa para respirar

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

Ibovespa se descola da gringa, Itaú entra na disputa das vendas virtuais e a estratégia de Bolsonaro para os debates; confira os destaques do dia

Em Wall Street, o alerta do Federal Reserve de que o aperto monetário pode ser mais intenso do que o esperado penalizou as bolsas lá fora

Complacência: Entenda por que é melhor investir em ativos de risco brasileiros do que em bolsa norte-americana

Uma das facetas da complacência é a tendência a evitar conflitos e valorizar uma postura pacifista, num momento de remilitarização do mundo, o que pode ser enaltecido agora

Day trade na B3: Oportunidade de lucro acima de 5% com ações do Grupo Pão de Açúcar (PCAR3); confira a recomendação

Identifiquei uma oportunidade de swing trade baseada na análise quant – compra dos papéis do Grupo Pão de Açúcar (PCAR3). Veja os detalhes

Mercados, debate presidencial e um resultado inesperado: Confira todas as notícias que mexem com os seus investimentos hoje

Com a percepção de que o Fed optará pelo combate à inflação a todos os custos, os últimos dias de agosto não devem trazer alívio para os mercados financeiros. O Ibovespa ainda repercute o primeiro debate entre presidenciáveis

Por que saber demais pode tornar você um péssimo chefe

Apesar de desenvolvermos uma compreensão mais sofisticada da realidade como adultos, tendemos a cair em armadilhas com muito mais frequência do que gostaríamos de admitir

Wall Street tomba com Powell, os melhores momentos de Lula e Bolsonaro no Jornal Nacional e outros destaques do dia

Desde que o Federal Reserve (Fed, o banco central americano) anunciou o início da retirada dos estímulos monetários adotados na pandemia, durante o simpósio de Jackson Hole de 2021, o mercado financeiro global já se viu obrigado inúmeras vezes a recalcular a rota, e todas elas parecem levar a um destino ainda incerto, mas muito […]

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP